Esta semana, 300 organizaciones internacionales y 100 jefes de estado se reunirán en París para discutir cómo «construir un sistema financiero internacional más receptivo, más justo y más inclusivo para luchar contra las desigualdades, financiar la transición climática y acercarnos a la consecución de los Objetivos de Desarrollo Sostenible». Esta reunión tiene lugar en París porque el llamado Club de París durante los últimos 60 años ha monitoreado y administrado los préstamos y créditos públicos y de los bancos privados garantizados por los gobiernos a los llamados países en desarrollo, vagamente llamado el Sur Global estos días.

La reunión tiene lugar cuando la situación de grandes sectores del Sur Global tras la pandemia es grave. Se habla mucho en el Norte Global de que el aumento de las tasas de interés causa crisis bancarias y amenaza con las quiebras de las llamadas «empresas zombis» sobrecargadas de deuda. Pero esto no es nada comparable con el daño económico y social que están sufriendo los países de bajos ingresos y con mucha deuda en África, Asia y América Latina.

Ha pasado más de un año desde que escribí una nota titulada La crisis sumergida de la deuda, en la que describí el estrés económico al que se está sometiendo a las economías pequeñas y de bajos ingresos de todo el mundo debido a la inflación de alimentos y energía, el aumento de las tasas de interés y un dólar fuerte. Además, señalaba especialmente a Ghana, Sri Lanka, Egipto y Argentina. De hecho, ya cuando estabamos en medio de la pandemia en 2020, destaqué el creciente desastre de la deuda para más de 30 economías «emergentes», donde viven muchas de las personas más pobres del planeta.

Durante la pandemia, el FMI y el Banco Mundial acordaron una moratoria limitada en el servicio y pago de las deudas de estos países. Pero no fue una cancelación y la moratoria ya ha concluido. Y no se hizo nada en relación con las deudas del Club de París o sobre las enormes deudas con los bancos privados y otras instituciones financieras, que continuaron exigiendo, como en el drama de Shakespeare, su libra de carne. Y desde el final de la pandemia, el fuerte aumento de las tasas de interés de la deuda global y un fuerte dólar estadounidense (gran parte de la deuda global está en dólares) han puesto a todavía más países al borde del incumplimiento de los pagos y a una mayor pobreza.

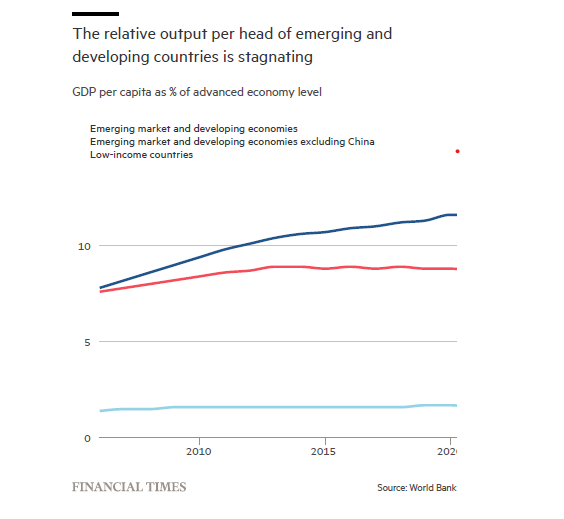

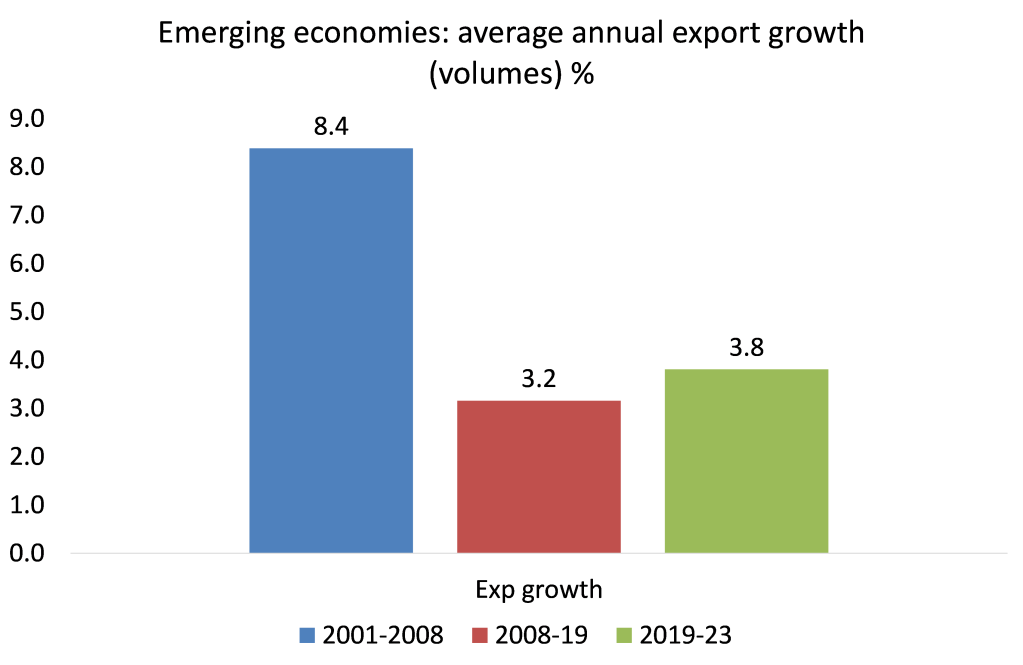

La mayoría de los países pobres dependen de la venta de materias primas y productos agrícolas o el ensamblaje industrial en maquiladoras para el Norte. Eso significa que los ingresos por exportación son vitales para el ingreso nacional. Pero el crecimiento del comercio mundial ha disminuido, particularmente desde la Gran Recesión de 2008-9 y aún más desde la pandemia. El volumen del comercio mundial creció a una tasa media anual del 5,8 % entre 1970 y 2008, mientras que el crecimiento medio del PIB fue del 3,3 %. Pero en la Larga Depresión de 2011 a 2023, el crecimiento promedio del comercio mundial fue de solo un 3,4 % anual, mientras que el crecimiento medio del PIB mundial fue solo del 2,7 %. De hecho, el PIB real per cápita del Sur Global, excluyendo China, se ha estancado en relación con las economías capitalistas avanzadas.

La reducción del crecimiento del comercio mundial es particularmente crítica para las economías «emergentes». El crecimiento de las exportaciones en las economías del Sur Global ha caído más de la mitad en comparación con la tasa alcanzada antes de la Gran Recesión. E incluye a China, la economía exportadora más grande del mundo.

Fuente: CPD, cálculos MR

El crecimiento del comercio mundial en el primer trimestre de 2023 se sitúa ahora en el -0,9 %, tras una disminución de 2,0 % en el último trimestre del año pasado. La mayoría de las regiones han experimentado una disminución en el comercio de mercancías en los dos últimos trimestres, lo que indica una nueva caída en el comercio de bienes, según CPD. Y ahora tenemos una recesión manufacturera mundial.

PMI de fabricación global (cualquier cosa por debajo de 50 es recesión)

Fuente: Economía comercial

La reciente edición de las Perspectivas Económicas Globales del Banco Mundial pinta una situación grave para muchas economías más pobres. Señala que los objetivos de desarrollo en la lucha contra la pobreza de la ONU, la Agenda 2030, están por ahora «muy lejos del objetivo». Se espera que los países más pobres del mundo paguen un 35 % más en intereses de la deuda este año para cubrir el coste adicional de la pandemia de Covid-19 y el aumento dramático en el precio de las importaciones de alimentos. Los 75 países más pobres, muchos de ellos en el África subsahariana, gastarán más de 100.000 millones de dólares adicionales para cubrir los préstamos obtenidos en su mayoría durante la última década.

Los pagos de la deuda están consumiendo más gasto público en los países pobres cuando ya les estaba costando mucho proporcionar servicios de educación y salud. Es más probable que las guerras y los fenómenos meteorológicos extremos vinculados a la crisis climática afecten con más intensidad a los países de bajos ingresos que a otros lugares debido a la debilidad de las redes de seguridad social. En promedio, los países más pobres gastan solo el 3 % del PIB en sus ciudadanos más vulnerables, en comparación con un promedio del 26 % en otras economías.

El crecimiento económico en las economías en desarrollo que no son China caerá del 4,1 % en 2022 al 2,9 % en 2023. El economista jefe del Banco Mundial, Gill, ha escrito: «A finales de 2024, el crecimiento de los ingresos per cápita en aproximadamente un tercio de los EMDE será más bajo que en vísperas de la pandemia. En los países de bajos ingresos, especialmente los más pobres, el daño es aún mayor: en aproximadamente un tercio de estos países, los ingresos per cápita en 2024 se mantendrán por debajo de los niveles de 2019 en un promedio del 6 %». Catorce países de bajos ingresos ya tienen dificultades con la deuda o en alto riesgo, en comparación con solo seis en 2015. Hasta 21 países son vulnerables.

Analicemos algunos de esos desastres de deuda.

Ghana ha sido considerada durante mucho tiempo una historia de éxito y un modelo para el desarrollo africano. Es un importante productor de oro y cacao y tiene uno de los mayores PIB per cápita de la región. Pero el gobierno se ha visto obligado a solicitar un rescate del FMI de 3 mil millones de dólares cuando incumplió sus deudas en diciembre pasado. El gobierno pidió muchos préstamos para aislar a la economía de los efectos de la pandemia. Como resultado, la deuda del sector público pasó del 62 % del PIB en 2020 a más del 100 % el año pasado. El servicio de la deuda supone ahora alrededor del 70 % de los ingresos del gobierno.

Ghana se vio excluida de los mercados internacionales de deuda a medida que crecía la preocupación sobre su capacidad para pagar lo que debía. Para obtener los fondos del FMI, los prestamistas nacionales, es decir, los bancos locales, deben aceptar una pérdida en sus préstamos. Pero Ghana también tiene que conseguir que los prestamistas extranjeros acepten un recorte a perdida en los 34 mil millones de dólares de la deuda y eso no será fácil. Los prestamistas privados son responsables del 60 % del valor nominal de la deuda externa de Ghana, pero las altas tasas de interés que cobran implican que tienen derechos sobre el 75 % de los pagos de la deuda. Estos prestamistas no aceptarán recortes sin pelear. El gobierno de Ghana ha dejado de pedir más préstamos y está imponiendo severos recortes en el gasto en los servicios públicos. Está subiendo los impuestos, pero esto solo afectará a quienes tienen un empleo «formal». La mayoría de la gente trabaja «informalmente» con dinero en efectivo y muchas empresas evaden impuestos por completo. La corrupción es generalizada.

La cercana Nigeria también está en problemas. El país más grande de África está plagado de guerras internas, corrupción endémica y despilfarro de ingresos energéticos. La inversión extranjera directa ha caído a sus niveles más bajos en nueve años: de 3.000 millones de dólares en 2015 a 468 millones. Se prevé que 13 millones más de nigerianos caigan por debajo de la línea de pobreza entre 2019 y 2025.

El Líbano es un país que todavía no tiene gobierno un año después de las elecciones nacionales, solo una administración interina en funciones, y ha estado sin presidente durante siete meses. El ex gobernador del banco central está acusado de corrupción, lavado de dinero y malversación de fondos. La libra libanesa ha perdido más del 98 % de su valor frente al dólar desde 2019, mientras que la inflación anual subió al 269% en abril.

En Asia, Pakistán, un país enormemente poblado (230 m), se encuentra en una profunda crisis política y económica y ahora está recurriendo al FMI para un rescate. El país tiene 126 mil millones de dólares en deuda externa y debe pagar 80 mil millones de dólares de ellos en los próximos tres años. La rupia ha perdido el 50 % de su valor en comparación con el dólar estadounidense. Las reservas de divisas para cubrir los pagos se han reducido a solo 4.500 millones de dólares. El PIB está cayendo. El país se ha visto afectado por terremotos e inundaciones y lo dirige el ejército, que absorbe gran parte del gasto público. La inflación está en un máximo histórico del 38 %.

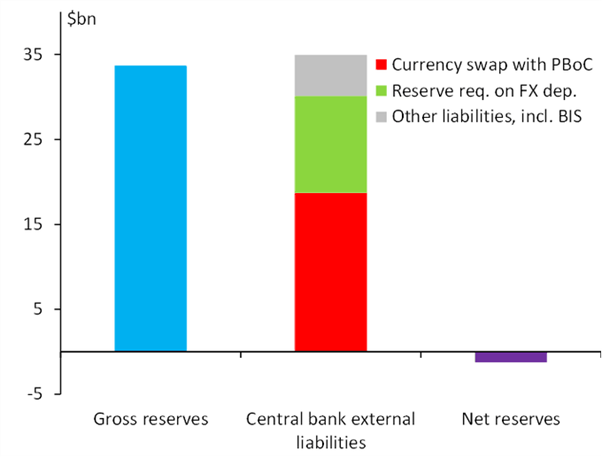

Además está Argentina, una de las economías «emergentes» más acomodadas. La economía está atrapada en la hiperinflación crónica y la deuda. Se ha visto obligada una vez más a acudir al FMI en busca de más fondos para devolver lo que ya debe. El país se enfrenta a grandes pagos de deudas este mes y el próximo.

Y las reservas de divisas se han agotado. Las reservas netas de Argentina se volvieron negativas en mayo.

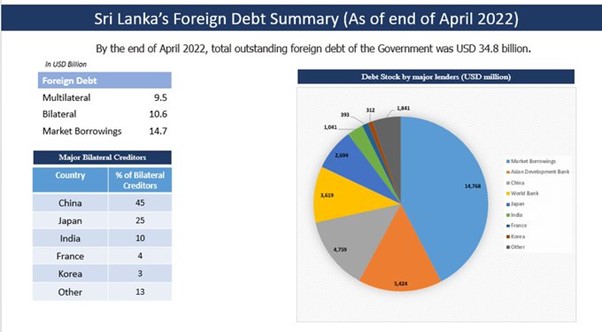

La pesadilla de la deuda de Sri Lanka en 2021 culminó con una protesta masiva y la huida del entonces presidente del país. Pero las deudas permanecen. Se ha hablado mucho de la deuda con China, afirmando que China es el problema al llevar a los países pobres a una «trampa de la deuda». Pero solo el 14 % de la deuda externa de Sri Lanka se debe a China, mientras que el 43 % se debe a los tenedores de bonos privados (en gran parte fondos buitre occidentales como BlackRock y bancos como el HSBC de Gran Bretaña y el Crédit Agricole de Francia). Otro 16 % se debe al Banco Asiático de Desarrollo (sobre el que EEUU tiene una influencia significativa) y un 10 % al Banco Mundial (dominado también por EEUU). Así que la deuda «multilateral» realmente significa deuda con instituciones dominadas por Estados Unidos.

¿Qué hay que hacer? Claramente, la primera medida inmediata es cancelar las enormes deudas acumuladas por estos países pobres. Las deudas son el resultado de una economía capitalista mundial débil; la corrupción y la mala gestión por parte de los gobiernos locales; y la avaricia rapaz sobre los recursos e ingresos públicos de los prestamistas extranjeros.

Hay una concentración significativa de participaciones en manos de algunos de los principales acreedores externos. En la década de 1990, los cinco principales acreedores externos representaban el 60 % del crédito externo total a países de bajos ingresos y consistían principalmente en acreedores multilaterales y del Club de París. A finales de 2021, la concentración de los cinco principales acreedores externos había aumentado aún más, representando el 75 % del total de crédito externo a los países de bajos ingresos (LIC). Y la parte de la deuda con el sector privado se ha duplicado aproximadamente del 8 % al 19 %. Por lo tanto, si el FMI, el Banco Mundial y solo unos pocos países acreedores clave estuvieran de acuerdo, las deudas de los países pobres podrían cancelarse. ¿La reunión de París hará algo al respecto? Lo dudo.

Luego está el problema a largo plazo: la explotación continua por parte del bloque imperialista, a través de sus empresas multinacionales e instituciones financieras, de la fuerza de trabajo del Sur Global con la connivencia de las corporaciones nacionales y los gobiernos oligárquicos locales. Sin una reestructuración total de la economía mundial hacia la propiedad colectiva y la planificación con gobiernos obreros, la miseria de la deuda continuará.

Michael Roberts es un economista marxista británico, que ha trabajado 30 años en la City londinense como analista económico y publica el blog The Next Recession.

Fuente: https://thenextrecession.wordpress.com/2023/06/14/developing-debt-disaster/