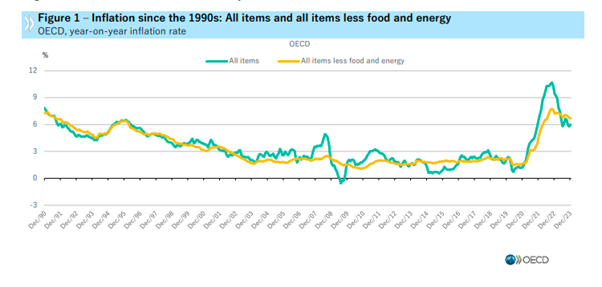

Las tasas de inflación general en las principales economías se han reducido casi a la mitad desde que alcanzaron su punto máximo en 2022. El crecimiento promedio de los precios para el consumidor en las economías capitalistas avanzadas ha caído de más del 7% en 2022 al 4,6% en 2023, según el FMI.

El motivo de la aceleración de la inflación de los precios de consumo entre 2020 y 2022 ya ha quedado bien establecido. Fue causada por una fuerte caída en la oferta de productos básicos y productos intermedios que hizo subir los precios de estos bienes repentinamente escasos. A esto se sumó una ruptura en la cadena de suministro global de bienes transportados y comercializados a nivel internacional.

La espiral inflacionaria desde el final de la crisis pandémica en 2020 hasta el pico en 2022 no fue el resultado de una «demanda excesiva» causada por demasiado gasto público o aumentos salariales que elevaron los costes de las empresas. Estudio tras estudio se ha demostrado que fueron aspectos ligados a la oferta y no las demandas salariales los que generaron los aumentos de precios (un aumento promedio del 20% en dos años). De hecho, en todo caso, fueron los aumentos excesivos de beneficios los que contribuyeron a que las empresas con algún «poder de mercado», es decir, una posición monopolística, aprovecharan el aumento de los costes de los insumos para aumentar sus «margen de beneficio». Este fue particularmente el caso de las grandes empresas de energía y alimentos que controlan los precios en esos mercados.

Y, sin embargo, los banqueros centrales siguen insistiendo en que las tasas de inflación muy por encima de su objetivo de política del 2% anual fueron causadas por «demasiada» demanda o aumentos salariales «excesivos». Tienen que decir esto porque es su razón de ser. Los bancos centrales están aquí para manipular las tasas de interés y la oferta monetaria, supuestamente para «controlar» la inflación y la economía. Basan sus políticas en la teoría monetarista de que es el crecimiento de la oferta monetaria y el coste de los préstamos (tasas de interés) los que controlan la inflación de precios. Pero la experiencia del “shock” inflacionario pospandemia expuso (una vez más) el disparate del monetarismo.

¿Necesitamos controlar la inflación? Para los trabajadores, la respuesta es claramente sí; porque la ausencia de inflación e incluso la deflación significa que sus cheques de pago semanales o mensuales valen lo mismo y cualquier aumento significaría mejores niveles de vida. Pero no es lo mismo para las empresas. Les gusta y quieren una inflación «moderada», ya que deja espacio para preservar la rentabilidad cuando los costes de producción aumentan o los aumentos salariales crean más demanda. Por eso los bancos centrales no tienen un objetivo de inflación cero, sino algo así como un 2% anual.

Pero fijar un objetivo del 2% anual es en realidad admitir que los bancos centrales no pueden controlar la inflación de precios. De hecho, si miramos la historia de la política monetaria y su capacidad para alcanzar el objetivo de inflación (fijado arbitrariamente) del 2% anual en las principales economías capitalistas avanzadas, ha sido un fracaso total. Tomemos como ejemplo el historial del BCE. En los 25 años de existencia del euro, el BCE sólo estuvo cerca de alcanzar el objetivo del 2% una vez, en 2007. El resto del tiempo, la inflación ha estado muy por encima del 2% o muy por debajo.

Solo por casualidad, la tasa de inflación promedio de 25 años es del 2%, pero como muestra el gráfico a continuación, hubo una racha de varios años en que no se alcanzó el 2% desde finales de 2013 (con una inflación promedio anual de solo el 0,7% hasta 2020), luego el exceso actual (la inflación promedio anual desde finales de 2020 ha sido del 5,7%). Y antes de 2013, la tasa de inflación siempre estuvo muy por encima del objetivo, a pesar del aumento de las tasas de interés y de mantener bajo el crecimiento de la oferta monetaria. Con la flexibilización (inyecciones monetarias) y los tipos de interés bajos e incluso nulos, la inflación no alcanzó el 2% anual. En general, la tasa de inflación tuvo una desviación estándar de 1,8 veces respecto del objetivo anual del 2%.

Lo mismo ocurre con la Reserva Federal de Estados Unidos. La Reserva Federal estuvo cerca de su objetivo sólo dos años de los últimos 24, y con una desviación estándar de 1,2 puntos. La Reserva Federal no logró mantener la inflación por debajo del 2% en la década del 2000 y no logró llevarla hasta el 2% en la década de 2010. Ni la política monetaria restrictiva funcionó en la década de 2000, ni la política monetaria “laxa” funcionó en la década de 2010.

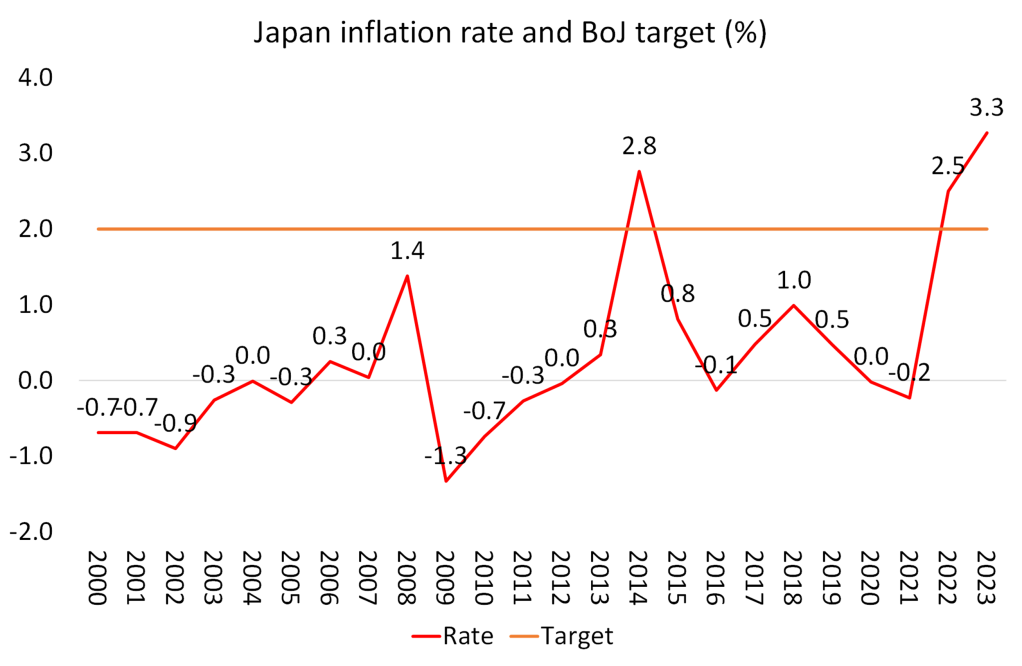

Y en lo que respecta al Banco de Japón, fracasó totalmente a la hora de lograr que la inflación alcanzara el 2% anual hasta el reciente shock inflacionario, a pesar de las tasas de interés cero y la flexibilización cuantitativa masiva (compra de bonos).

Lo que confirma el historial del Banco de Japón es que es la actividad en la economía «real» y las decisiones de los bancos y las empresas con respecto a sus ganancias (incluyendo si «acaparan» dinero) lo que decide la inflación, no la política monetaria del banco central.

A pesar de la inutilidad de sus políticas, los bancos centrales han seguido intentando controlar la inflación en los últimos dos años elevando las tasas de interés y ajustando la oferta monetaria. Ahora afirman que sus políticas son la razón por la que las tasas de inflación han caído en el último año y siguen cayendo (por ahora). Y, sin embargo, está claro que es la fuerte caída de los precios de la energía y los alimentos y de los precios de diversos productos intermedios lo que ha reducido la inflación promedio.

Al mismo tiempo, se han reducido las presiones sobre las cadenas de suministro globales.

Índice de presión de la cadena de suministro global (GSCPI) de la Fed de Nueva York.

La política monetaria de los bancos centrales ha tenido poco que ver con todo esto.

Isabel Schnabel es la miembro más radical del comité ejecutivo, compuesto por seis personas del BCE. La economista alemana se ha convertido en una de las voces más influyentes sobre la política monetaria de la eurozona. Schnabel sigue argumentando que la política monetaria ha sido eficaz para controlar la inflación. “La política monetaria fue y sigue siendo esencial para reducir la inflación. Si miramos a nuestro alrededor, vemos señales de transmisión de la política monetaria por todas partes. Basta mirar el endurecimiento de las condiciones de financiación y la fuerte desaceleración de los préstamos bancarios. Observese la caída de las inversiones en vivienda o la débil actividad de la construcción. Y, lo que es más importante, observemos las expectativas de inflación ampliamente ancladas tras el mayor shock inflacionario que hemos experimentado en décadas”.

Incluso Schnabel tiene que admitir que “es cierto, por supuesto, que parte de la caída de la inflación refleja la reversión de los shocks del lado de la oferta” (¿sólo parte?). Pero continúa: “la política monetaria ha sido fundamental para frenar la transmisión de los mayores costes a los precios del consumidor y para contener los efectos de segunda vuelta”. Por «efectos de segunda vuelta» se refiere a las expectativas de inflación .

Pero la mayoría de estos signos son de políticas monetarias restrictivas sin conexión causal con la inflación. La afirmación de que la inflación fue frenada por los bancos centrales «anclando las expectativas de inflación» es en realidad una teoría psicológica de la inflación. Las expectativas de inflación de consumidores y empresas sólo varían debido a lo que realmente está sucediendo con los precios. Las expectativas de inflación han caído porque la inflación de precios se ha desacelerado.

Según Schnabel, la guerra contra la inflación se encuentra “en una fase crítica en la que la calibración y transmisión de la política monetaria se vuelve especialmente importantes porque se trata de contener los efectos de segunda ronda”. “El último trecho” según ella en la batalla para reducir la inflación al 2% anual.

¿Y cuál es el problema? Una vez más, no se trata de problemas de oferta ni siquiera de aumentos de beneficios, sino “ del fuerte crecimiento de los salarios nominales a medida que los empleados intentan recuperar los ingresos perdidos”. Para Schnabel, son las demandas salariales las que impiden que la inflación siga cayendo.

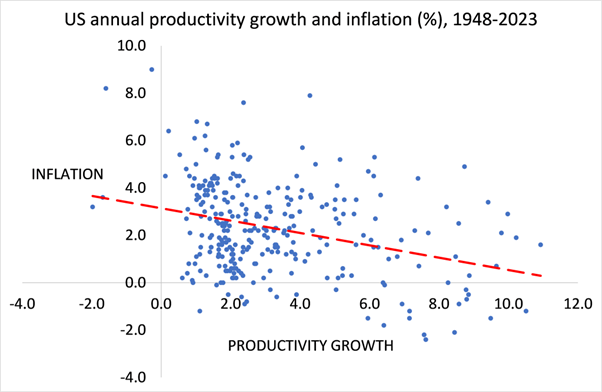

Pero Schnabel tiene que admitir que si el crecimiento de la productividad (producción por trabajador) también aumentara, entonces los costes salariales por unidad de producción no aumentarían y las ganancias estarían aseguradas. Desafortunadamente, para las ganancias empresariales, “hemos visto una caída preocupante en la productividad”, por lo que “la combinación del fuerte aumento de los salarios nominales y la caída de la productividad ha llevado a un crecimiento históricamente alto de los costes laborales unitarios”.

Y, de hecho, existe una fuerte correlación inversa (0,45) entre el crecimiento de la productividad y las tasas de inflación durante las últimas dos décadas.

Sin un crecimiento suficiente de la productividad (más explotación de la mano de obra), esto podría reducir la rentabilidad a menos que se limiten las demandas salariales. “¿Cómo van a reaccionar las empresas? ¿Podrán trasladar los mayores costes laborales unitarios a los precios al consumidor? , preocupa Schnabel. Aquí es donde entra en juego la política monetaria del banco central según ella, es decir, frenar el gasto y la inversión elevando el coste del endeudamiento.

A Schnabel le preocupa que la bestia inflacionaria aún no haya sido domada y por lo tanto se deben mantener altas tasas de interés. Schnabel se refiere a un estudio del FMI que pretende demostrar que cuando las tasas de interés se mantienen altas hasta que se pudra en el árbol la naranja económica, no sólo se evita que vuelva la inflación, sino que eventualmente ayuda a que la economía avance más rápido después. Ésta es la política de Volcker de finales de los años 1970 en Estados Unidos. Volcker era entonces el jefe de la Reserva Federal y para «curar» la economía de la inflación mantuvo altas tasas de interés hasta que la economía estadounidense cayó en una depresión. Luego la inflación cayó, pero junto con la economía y el empleo. Pero esto «podó» la economía permitiendo supuestamente un crecimiento más rápido a finales de los años 1980.

Pero la solución de podar tiene un precio (sic). La principal conclusión del informe del FMI es que la solución de los shocks inflacionarios estuvo asociada con un endurecimiento más sustancial de la política monetaria. «Pero aquellos que superaron la inflación con altas tasas de interés experimentaron una caída mayor en el crecimiento del PIB que aquellos que no lo hicieron». (FMI).

El problema con la teoría monetarista de Schnabel es que no se ajusta a la realidad de la producción capitalista. En esta teoría es el concepto neoclásico de una «tasa de interés de equilibrio» llamada R*,que es el nivel de tasa de interés que supuestamente mantiene la inflación dentro del objetivo establecido, la que también evita el desempleo y la recesión. Schnabel: “El problema es que no se puede estimar con certeza, lo que significa que es extremadamente difícil ponerla en práctica…. Lo que realmente nos importa es la estrella R a corto plazo, porque es relevante para determinar si nuestras tasas de interés son restrictivas o acomodaticias. El problema es que no sabemos dónde está exactamente ”. (¡!)

De hecho, como explicó recientemente el presidente de la Reserva Federal de Minneapolis, Neel Kashkari, “el concepto de una tasa neutral de la política monetaria es fundamental para evaluar dónde se encuentra la política ahora y qué presión está ejerciendo sobre la economía. Si bien no podemos observar directamente la neutralidad, los economistas tienen modelos para estimarla, que son imperfectos incluso en circunstancias económicas normales. Los modelos que utilizamos como caballos de batalla para la economía han tenido dificultades para explicar y pronosticar los períodos pandémicos y pospandémicos, dados los cambios y perturbaciones excepcionales que ha experimentado la economía. Por eso también busco señales en los índices de actividad económica para tratar de evaluar la tasa política». En otras palabras, la teoría monetarista no se puede aplicar a la realidad y la realidad es que la actividad económica impulsa la inflación y la circulación del dinero, no al revés.

Schnabel reconoce el fracaso pasado de las políticas monetaristas. “Uno es el período posterior al lanzamiento del programa de compra de activos del BCE en 2015. Ese fue un momento en el que se crearon muchas reservas del banco central (base monetaria). Pero no logramos sacar a la economía del entorno de baja inflación. ¿Por qué fue eso?» La razón fue que “los balances de los bancos, las empresas, los hogares y los gobiernos eran relativamente débiles. Como recordarán, después de la crisis financiera mundial y de la crisis de deuda soberana de la zona del euro, había poca voluntad de conceder préstamos e invertir. La inflación no creció tanto como el BCE hubiera esperado”. Exactamente.

Fue el estado de la economía real, en particular la rentabilidad del capital y la baja demanda de crédito para invertir, no el precio del dinero, no el mítico R*, lo que impulsó la economía. El BCE estaba «empujando una cuerda», para usar la frase de Keynes, y no llegó a ninguna parte para alcanzar su arbitrario objetivo de inflación del 2%. Schnabel vuelve a decir: “las compras de activos del BCE antes de la pandemia no tuvieron tanto éxito en devolver la inflación a nuestro objetivo como hubiéramos esperado, porque su eficacia depende del entorno económico”.

En efecto. La verdad es que los bancos centrales tienen poca o ninguna influencia sobre las decisiones de inversión de las empresas: lo que importa es la rentabilidad de la inversión y de ahí se deriva cuánta inflación surge en una economía. Dado que la rentabilidad del capital sigue siendo actualmente baja, el crecimiento de la inversión es débil y la productividad no se está recuperando mucho, esto sugiere que el «último trecho» de Schnabel es más bien un horizonte que nunca alcanzará.

Michael Roberts, habitual colaborador de Sin Permiso, es un economista marxista británico, que ha trabajado 30 años en la City londinense como analista económico y publica el blog The Next Recession.

Texto original: https://thenextrecession.wordpress.com/2024/02/11/going-the-last-mile/