Tras el fin del patrón oro, la desregulación y financiarización de la economía vino acompañada de la transformación del dinero en flujos de información digital. Nacidas para recuperar la independencia y el anonimato de los billetes, las criptomonedas están siendo alcanzadas por la fiebre especulativa. La suba en un día de un 15% del precio del Bitcoin a causa de la compra de 1.5 millones de USD en Bitcoins por parte de la empresa de Elon Musk confirma esta tendencia.

Desde hace algunos años las palabras blockchain, bitcoin y criptomonedas circulan en conferencias de tecnología, eventos de negocios, medios de comunicación y hasta en conversaciones cotidianas, rodeadas de una especie de misticismo tecnológico solo accesible a unos pocos entendidos. Sin embargo, este halo místico se disipa cuando las ubicamos en el contexto más amplio de la estrecha conexión entre el dinero y la información digital, de donde brotan un conjunto de tendencias que vienen transformando los sistemas financieros de manera silenciosa, pero profunda e irrevocable. De estas transformaciones corresponde destacar: la conversión del dinero de denominación oficial a bytes; la transformación de la banca comercial en banca electrónica; la automatización de los movimientos financieros por el trading algorítmico, y el surgimiento de las criptomonedas.

El hito fundacional de estas tendencias puede ubicarse en la decisión de la Reserva Federal de Estados Unidos de terminar con la convertibilidad del dólar respecto al oro en 1971. A partir de entonces, la emisión de dólares se desentiende, al menos formalmente, de respaldo físico alguno. Para la misma época la revolución informática estaba en ciernes. El fin del patrón oro posibilitó que en las décadas siguientes, junto a la masificación de las tecnologías digitales e Internet, los flujos de información digital destronaran al papel y se adueñaran del dinero. Actualmente, los billetes representan, en los cálculos más optimistas, apenas un 10% del dinero que circula globalmente; el 90% restante existe únicamente como bytes, pura información digital.

La transformación masiva del dinero desde soportes analógicos hacia los bytes acarrea consecuencias, entre las que se destacan los flujos financieros cada vez más masivos, veloces y volátiles, con la consecuente inestabilidad de los mercados y las dificultades para regularlos. No casualmente, la vertiginosa y anárquica financiarización de las últimas décadas coincide con este cambio en el soporte del dinero. Así, la tendencia hacia la desregulación y financiarización de las economías, el exceso de liquidez, la masificación del crédito y el endeudamiento privado y público y la explosión del mercado de derivados, vino acompañada por la transformación del dinero en flujos de información digital.

A su vez, esta transformación modificó la fauna de actores en torno al depósito, distribución y circulación del dinero: operadores de tarjetas de crédito y redes de cajeros automáticos, plataformas de pago electrónico y dinero telefónico son algunas de las especies derivadas de este nuevo entorno, que pasan a disputarle el control del flujo dinerario a la banca tradicional. Por otro lado, muta el terreno de la seguridad: no depende de cajas fuertes sino de criptografía. Finalmente, con los flujos financieros convertidos en pura información digital, los algoritmos de Inteligencia Artificial quitaron de las manos humanas el control de los mismos: al menos dos tercios de las decisiones financieras en las principales Bolsas del mundo son tomados enteramente por algoritmos sin mediación consciente alguna.

Descentralizar los intercambios

Pero tras la espectacularidad y radicalidad de estas macro transformaciones se advierte un cambio profundo en los atributos del dinero. Tal como lo hemos conocido, el dinero tiene la forma de un objeto que poseemos. Podemos tener billetes en la mano, en el bolsillo, bajo el colchón, o destruirlos. También, podemos entregarlos en forma directa a cambio de cualquier bien sin revelar la identidad. El dinero digital, por el contrario, no lo poseemos directamente; no tiene una “existencia independiente”, sólo existe como un registro en una base de datos. Por lo tanto, está en manos y bajo los ojos de aquellos que controlan esas bases de datos: los bancos. Al hacer una compra o transferencia digitalmente no “movemos” dinero, sino que enviamos un mensaje al banco para que “edite” la base descontándonos una suma y agregándola a la contraparte: el único movimiento es contable. Así, los bancos se han transformado fundamentalmente en intermediarios centralizados de información, por lo que el dinero digital de denominación oficial es, hasta el momento, necesariamente centralizado y dependiente de estos intermediarios. Es, además, una jugosa base de datos para los aprendices de brujo del big data y las ruletas del trading algorítmico.

Y aquí es donde entran en escena las criptomonedas. La idea originaria fue, por un lado, crear una forma de dinero digital que no dependa de la intermediación y centralización bancaria, intentando imitar los intercambios descentralizados, directos y anónimos del dinero en efectivo. Por otro lado, desplazar al Estado (y a cualquier actor centralizado) del control, emisión y regulación del dinero. Este fue el espíritu que animó el lanzamiento de Bitcoin en 2009 por el enigmático Satoshi Nakamoto, en plena crisis financiera global.

Para ello, es indispensable cumplir con algunas condiciones técnicas. En primer lugar, es necesario reemplazar la base de datos privada de los bancos por algún tipo de base de datos que no sea privada ni centralizada. Luego, es necesario algún mecanismo para modificar los datos de esa base (es decir, hacer transacciones) que sea a la vez seguro e inviolable. Las criptomonedas logran esto a través de la tecnología de “cadenas de bloques” (blockchain), que consiste en una base de datos descentralizada y pública. Cada nodo (computadora) de la red de la criptomoneda funciona como un libro contable idéntico a los demás, y toda vez que se verifica y registra una operación, se integra a la cadena y se almacena en todos y cada uno de esos nodos y no puede reescribirse. Millones de libros contables distribuidos por el mundo que registran al unísono cada operación son más seguros y fiables que un gran libro de un puñado de bancos y, ante dudas, el dictamen de la mayoría será el criterio de verdad. Estrictamente, la cadena de bloques es una tecnología que permite automatizar y descentralizar registros de todo tipo, por lo que sus usos exceden largamente al monetario.

Por otra parte, la cadena de bloques es pública pero anónima: todos los miembros llevan un registro de los movimientos, pero nadie sabe quién está por detrás de los mismos.

Pero veamos el mecanismo más de cerca. A medida que se realizan, las transacciones se integran en bloques, especie de “cajas” que contienen transacciones. Cada 10 minutos, un bloque se “cierra” y sale a la red. El bloque, además de las transacciones, tiene una marca temporal, un código que lo vincula al anterior, y un código propio que lo vinculará al siguiente, creándose así una “cadena”. De ahí que la base de datos sea una “cadena” de bloques. Para integrarse a la cadena el nuevo bloque requiere ser verificado (que las transacciones sean válidas, que quienes paguen tengan dinero, etc.). Esta verificación la realizan las computadoras conectadas a la red de la criptomoneda, y consiste en encontrar la respuesta a un problema criptográfico contenido en el propio bloque. La particularidad es que la solución no tiene una fórmula, solo puede hallarse probando una y otra vez por fuerza bruta computacional. El hallazgo de esa incógnita garantiza que la información contenida en el bloque es verídica. Aquella computadora que llegue primero a la solución cobra un premio en nuevas criptomonedas: la verificación es, al mismo tiempo, el mecanismo de emisión. Todo este proceso lo realiza el software de la criptomoneda en forma automatizada en cada computadora conectada a la red. La mayoría de las criptomonedas sigue el mismo protocolo.

Por analogía con el oro, se bautizó a este proceso “minería”. En bitcoin (la primera criptomoneda y por lejos la más difundida) esta recompensa se reduce a la mitad cada 4 años (actualmente es de 12,5 bitcoins, a los valores de noviembre de 2019 unos 100.000 dólares). A su vez, el sistema distribuido imposibilita el fraude, ya que habría que modificar el registro en por lo menos el 51% de las computadoras vinculadas a la red y repetir para cada una y para cada bloque el proceso de minería, algo totalmente imposible.

La cara oculta

Las criptomonedas están producidas con software libre, lo que, entre otras cosas, posibilita que quien quiera pueda reproducir el código creando una nueva: existen más de 2.500. Las principales de ellas (Bitcoin, Ethereum, Litecoin, etc.) son convertibles a cualquier moneda y se utilizan para intercambiar todo tipo de bienes y servicios –dado el anonimato, se sospecha que muchos de ellos son ilícitos–. Pero por la volatilidad de su cotización, su principal uso está ligado a la especulación, lo que hizo que el plan perfecto de la moneda descentralizada develara su cara oculta.

Como vimos, los “mineros” son recompensados con nuevos bitcoins por la verificación de bloques, y los bloques se producen a tasa de tiempo fija independientemente de cuántos compitan por verificarlos. A más mineros, menos probabilidades de resolver individualmente un bloque y, por tanto, de obtener recompensas. A medida que el precio del bitcoin se disparaba (llegó a valer 20.000 dólares) las ganancias de la minería se multiplicaron atrayendo las inversiones de capitales de riesgo. A su vez, la competencia condujo a la producción de hardware de minería cada vez más potente y a la optimización del consumo eléctrico y, sobrepasado el margen de las posibilidades individuales, a coligarse con otros para combinar la potencia computacional: surgieron los “pooles de minería”. Finalmente, llegó el punto en que la potencia necesaria sólo podía alcanzarse por sucesivas inversiones de capital en infraestructura, transformándose en una industria concentrada e integrada verticalmente con los productores de hardware. A su vez, esto condujo a que el minado (ergo la emisión) se localice en China, donde la energía es barata y se fabrica el hardware. En la actualidad, cinco empresas concentran el 65% de toda la minería: la centralización arrojada por la puerta regresó por la ventana.

Por otra parte, con el vertiginoso auge de la minería creció descontroladamente el consumo eléctrico requerido por la red, representando en noviembre de 2019 un 0,35% del consumo global. Tan desorbitante como carente de relación con la escala de las criptomonedas, con las que, en conjunto, se realizan aproximadamente unas 400.000 transacciones diarias (un volumen de uso insignificante si se lo compara, por ejemplo, con el de las tarjetas de crédito).

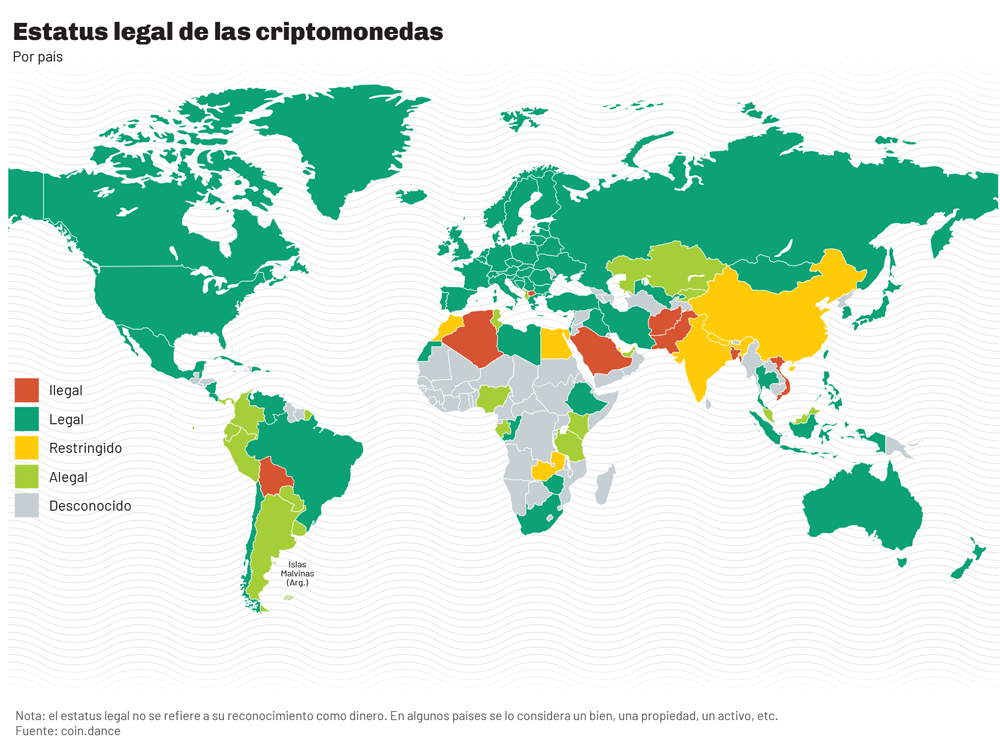

A pesar de este radio de uso estrecho, y de sus contradicciones, las criptomonedas “descentralizadas” parecen haber llegado para quedarse, por el vacío que ocupan. Pero los grandes proyectos de criptomonedas pasan hoy por entidades bien centralizadas y para nada anónimas: en junio de 2019, Facebook hizo público el proyecto Libra, una criptomoneda que se implementaría en el año 2020, gestionada por un consorcio de empresas multinacionales que oficiarían como una suerte de “banco central” internacional, manteniendo una canasta de divisas como respaldo. Teniendo en cuenta los miles de millones de usuarios de Facebook (propietario también de Instagram y WhatsApp) las consecuencias son impredecibles. Por otra parte, China planea poner en circulación el Yuan digital basándolo en la tecnología de cadenas de bloques.

La historia de las criptomonedas está aún por escribirse, pero parecen ya haber conquistado un lugar en las disputas económicas y geopolíticas de nuestro tiempo.

Este artículo forma parte de El Atlas de la revolución digital

El Atlas de la revolución digital constituye un aporte a la comprensión de las vertiginosas mutaciones que están cambiando el mundo tal como lo conocíamos. Una herramienta para reflexionar sobre los alcances de la revolución digital y recuperar el control sobre las tecnologías que se están apoderando de nuestras vidas.

Comprar aquí

Fuente: https://www.eldiplo.org/notas-web/en-las-garras-de-la-especulacion/