En los tiempos actuales, es difícil hablar del funcionamiento del capitalismo global sin tomar en cuenta el fenómeno de financiarización, una transformación sistémica con la cual las finanzas se han convertido en el centro de la dinámica capitalista, dejando a un lado el desarrollo de las estructuras productivas y dando paso a un nuevo régimen de acumulación financiarizado.

En la literatura reciente, podemos encontrarnos con diferentes perspectivas sobre la noción de financiarización. Por un lado tenemos a los marxistas, quienes han desarrollado un complejo arsenal teórico inspirado en el tercer volumen de El Capital (Marx, 2004, [1894]) para analizar las contradicciones actuales del capitalismo contemporáneo (ver Villavicencio, 2020a para una discusión detallada sobre este tema). Por otro lado están los poskeynesianos, quienes se han enfocado en desarrollar innumerables estudios empíricos para medir los efectos de la financiarización en términos cuantitativos.

No obstante, entre los innumerables textos sobre financiarización, poca atención se ha prestado a los países subdesarrollados. La mayoría de la literatura, tanto marxista como poskeynesiana, ha centrado su agenda de investigación en el estudio de las economías avanzadas, dejando a un lado la discusión sobre cómo se manifiesta el fenómeno de financiarización en los países de la periferia.

En este sentido, ¿cómo podemos conceptualizar la financiarización en las economías subdesarrolladas? Es claro que estos países presentan síntomas similares al proceso de financiarización presentado en los países del centro, sin embargo, en el caso de los países periféricos, el alcance y la dinámica del fenómeno de financiarización se encuentra delimitado por la posición que sus divisas ocupan en la jerarquía de monedas (Villavicencio, 2020b) y la forma subordinada con la que estas economías se insertan a los mercados financieros.

De acuerdo con este abordaje, podemos afirmar que los países subdesarrollados se encuentran bajo a una financiarización dependiente, que se caracteriza por la entrada de flujos de inversión extranjera no productiva, la escasez de financiamiento a las empresas nacionales y la extranjerización de la banca comercial. La noción de financiarización dependiente nos permite realizar un análisis detallado sobre las transformaciones financieras recientes en el capitalismo subdesarrollado, mismas que guardan una fuerte relación con los limitantes históricos a los que estas naciones se han enfrentado al intentar alcanzar un desarrollo similar al de los países del centro.

Históricamente, el subdesarrollo de los países de la periferia se asociaba con la condición decadente de sus estructuras productivas, especialmente tras el abandono de la estrategia de sustitución de importaciones, y la reorganización en la división internacional del trabajo, impulsada por las empresas trasnacionales de los países desarrollados. No obstante, el subdesarrollo se ha complejizado con el traspaso de las prácticas de financiarización desde las economías avanzadas hacia las periféricas, y el subsecuente surgimiento de la financiarización dependiente.

Sumado a esto, las economías de la periferia también manifiestan una tendencia a la acumulación de reservas internacionales como medida preventiva a los choques externos, dado que, una combinación de altos niveles de deuda externa y una cobertura de reservas relativamente débiles harían a un país particularmente vulnerable a los desequilibrios del exterior (IMF, 2018: 20).

La acumulación de reservas internacionales es una manifestación no solo de la financiarización, sino del imperialismo en su conjunto, dado que esto implica una transferencia continua de una parte del plusvalor creado en la periferia hacia los países desarrollados, principalmente los Estados Unidos, quien se beneficia constantemente de las condiciones financieras dependientes de las economías periféricas, dado que los recursos que podrían utilizarse para promover políticas de desarrollo se utilizan para invertir en bonos del tesoro de Estados Unidos de bajo interés, y otros tipos de los activos financieros de la deuda estadounidense (Alami, 2020: 45).

De manera que, surge la necesidad de actualizar las nociones de subdesarrollo y dependencia previamente analizadas por tradiciones de pensamiento como el estructuralismo latinoamericano (Prebisch, 1998, [1949]; Furtado, 1968) y la teoría marxista de la dependencia (Marini, 1979, [1972); Dos Santos, 2017, [1969]), para incorporar la dimensión financiera predominante en el capitalismo contemporáneo.

Así, al hablar de financiarización dependiente, podemos enfatizar las causas y factores que determinan porque la financiarización se manifiesta de forma diferente en los países subdesarrollados en relación con los países del centro. La dependencia financiera engloba desde la creciente necesidad de flujos de capitales pautada por las políticas de crecimiento con ahorro externo, hasta condiciones internas como la jerarquización en el acceso al crédito que otorgan los bancos foráneos a los individuos, determinada por factores como el nivel de ingresos y el género de los prestatarios.

Dadas estas condiciones, los países de la periferia se encuentran bajo una situación de dependencia con los países desarrollados, esta dependencia se manifiesta tanto en términos reales como financieros. Por lo que se refiere al sector real, los países de la periferia son dependientes porque su industria doméstica no cuenta con los pilares necesarios para producir mercancías de alto valor agregado que puedan competir justamente con los productos del centro. Esta situación ha ocasionado que los individuos de la periferia recurran a la importación de productos tecnológicos que no son producidos por la industria local. Además, el surgimiento de nuevas necesidades de consumo como el uso de smartphones, tablets, ordenadores y otros dispositivos agudiza la condición de dependencia que ocasiona el importar productos del centro.

En términos financieros, los individuos y las empresas de los países de la periferia son dependientes de los préstamos que otorgan los bancos foráneos, dada la falta de un fuerte sector bancario nacional. Además, los individuos y las empresas de los países subdesarrollados que sí cuentan con grandes instituciones bancarias domésticas sufren las mismas condiciones de escasez crediticia que presentan los países periféricos dominados por la banca foránea. Esto significa que los grandes bancos de los países subdesarrollados reproducen las prácticas de exclusión financiera de los bancos demasiado grandes para quebrar que operan en la periferia, en lugar de promover el bienestar de su país de origen mediante un modelo de negocio de otorgamiento de crédito más justo.

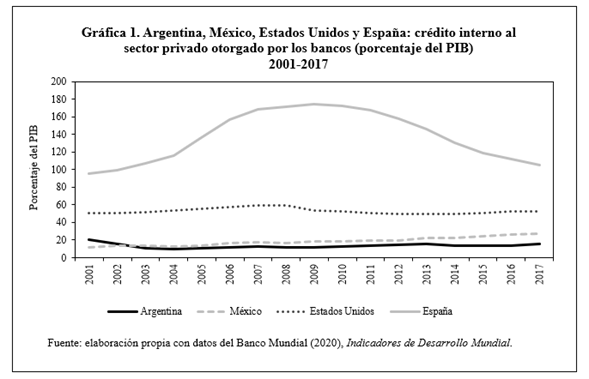

La gráfica 1 ilustra el argumento previamente mencionado. Es esta podemos observar el crédito interno al sector privado otorgado por los bancos como porcentaje del PIB, en Argentina, México, Estados Unidos y España de 2001 a 2017. En este sentido, es importante recordar que a diferencia de México donde la extranjerización de la banca redujo considerablemente la presencia de los bancos nacionales, en Argentina un importante grupo de bancos estatales resistió el proceso de liberalización financiera y se convirtieron en líderes del sistema bancario. No obstante, los niveles de crédito otorgado por los bancos en ambos países son sumamente bajos en comparación con el caso de los Estados Unidos, quien cuenta con un predominante sector bancario dominado por las instituciones financieras demasiado grandes para quebrar; y de España, cuyos bancos gozan de una posición privilegiada dentro de los sectores bancarios de América Latina.

Si bien la financiarización es un fenómeno global, es claro que esta presenta ciertas particularidades en los países periféricos, tales como la escasez de financiamiento a empresas e individuos, y la tendencia a la acumulación de reservas internacionales. Por tanto, es necesario incorporar la dimensión financiera a los estudios contemporáneos sobre el desarrollo en los países periféricos. En este sentido, la noción de financiarización dependiente es una herramienta analítica de suma importancia para profundizar las investigaciones sobre el subdesarrollo en los albores del siglo XXI.

Referencias

Alami, Ilias (2020), Money Power and Financial Capital in Emerging Markets: Facing the Liquidity Tsunami, RIPE Series in Global Political Economy, Routledge, Oxon and New York.

Banco Mundial (2020), Indicadores de Desarrollo Mundial. Disponible en: https://databank.worldbank.org/source/world-development-indicators#

Dos Santos, Theotonio 2017 (1969), “La crisis de la teoría del desarrollo y las relaciones de dependencia en América Latina”, en La dependencia político-económica de América Latina. Clásicos recuperados, CLACSO, Buenos Aires, Argentina. pp. 126-157.

Furtado, Celso (1968), Teoría y política del desarrollo económico, Siglo XXI Editores, México.

International Monetary Fund (2018). Global Financial Stability Report—A Decade after the Global Financial Crisis: Are We Safer? Washington, DC, October.

Marini, Ruy Mauro 1979 (1972), Dialéctica de la dependencia, Ediciones Era, México.

Marx, Karl 2004 (1894), El Capital. Siglo XXI, México.

Prebisch, Raúl 1998 (1949), “El desarrollo económico de la América Latina y algunos de sus principales problemas”, en Cincuenta años del pensamiento de la CEPAL: textos seleccionados, Fondo de Cultura Económica/CEPAL, Vol. I, Santiago, Chile. pp. 63-129.

Villavicencio, Giovanni (2020a), “Controversia en el marxismo contemporáneo: financiarización, capital que devenga interés y capital ficticio”, en Revista Ola Financiera, Vol. 13 (No. 35) Enero-abril. pp. 156-171. DOI: http://dx.doi.org/10.22201/fe.18701442e.2020.35.75512

Villavicencio, Giovanni (2020b), “La jerarquía de monedas y el papel del dólar como dinero mundial”, en nexos. Economía y Sociedad. Disponible en: https://economia.nexos.com.mx/?p=2796

Giovanni Villavicencio. Economista por la UNAM.