Traducido del inglés para Rebelión por Sinfo Fernández.

Independientemente de los rumores sobre la solución pendiente, la crisis en Grecia va agravándose debido a la fuga de capitales, la inminente escasez de fondos financieros de que dispone su gobierno y las condiciones que la Europa del Norte, especialmente Alemania, le está imponiendo, que, en primer lugar, son política, económica y socialmente insostenibles y, en segundo lugar, está garantizado que van a exacerbar la fabricada crisis económica que la UE afirma querer resolver. La intransigencia de la Europa del Norte frente a sus políticas claramente fallidas es cada vez más punitiva y se corre el riesgo de que se produzca un rápido deterioro que acabe en una crisis regional y posiblemente mundial. Y aunque apenas se haga referencia a ello, la Europa de la periferia tiene cada vez más claro que Alemania, que se ha beneficiado tanto de su comercio con Grecia como a través del mayor de sus bancos, el Deutsche Bank, es en alguna medida responsable de la crisis griega.

Quienes sólo sienten un interés fugaz por la cuestión, probablemente desconozcan que el liderazgo político y económico de la Europa desarrollada se decantó profundamente por el programa neoliberal, permitiendo que sus bancos crearan burbujas inmobiliarias por toda la periferia europea, apalancándose masivamente en el período previo a la crisis financiera de 2008. La combinación del incrementado apalancamiento y la disminución de las normas regulatorias de capital por parte de los grandes bancos alemanes, franceses y estadounidenses en la década del 2000, prueban bien a las claras el intencionado saqueo en términos de los economistas Akerlof y Romer (a menudo mencionados por el profesor y criminólogo financiero Bill Black): «Prestar» dinero del Estado griego para reponer las arcas de la banca que el pillaje ha vaciado, reforzando así un desequilibrio comercial que ha beneficiado a Alemania y que bajo ninguna circunstancia va a poder reembolsarse, es una declaración de guerra económica.

(Fuente: Columbia Journalism Review)

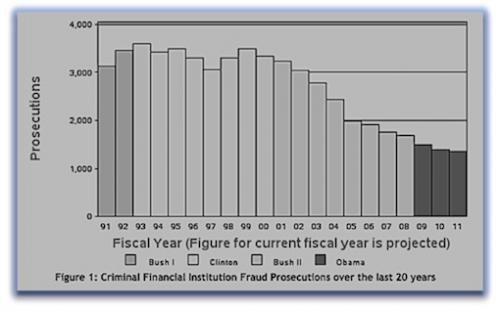

Gráfico anterior: La administración Obama, a pesar de estar en el poder durante la mayor crisis económica sufrida desde la Gran Depresión, es la que ha emprendido menos actuaciones penales contra los banqueros en la historia moderna. Lo mismo sucede en Europa, donde los directivos de los bancos se fueron de rositas mientras la solución para los bancos saqueados caía sobre los hombros de los pueblos de la periferia. La deuda griega pergeñada para reponer las arcas de la banca es «odiosa» en su sentido más básico. La administración de George H. W. Bush procesó al doble de banqueros que Barack Obama durante todos los años que lleva en el poder.

Yendo al grano respecto a lo señalado por el ministro de finanzas griego Yanis Varufakis, Grecia es un país diminuto, con una población de once millones de habitantes, apenas digno de la gran cantidad de comentarios exhibidos en la prensa occidental. Sin embargo, incluso para quienes tienen un conocimiento superficial de la historia europea, la crisis en Grecia tiene vínculos históricos con la creación de Alemania en 1870, a causa de su desproporcionado papel en los asuntos europeos, del abandono del patrón-oro durante la Gran Depresión y de las dos guerras mundiales. Como el presidente estadounidense Barack Obama está demostrando a través de los acuerdos «comerciales» del TPP [siglas en inglés del Acuerdo Transpacífico de Asociación Económica] y del TIIP [Asociación Transatlántica para el Comercio y la Inversión], el neoliberalismo es profundamente antidemocrático. Los dirigentes alemanes están demostrando también esta tendencia al despreciar la elección de Syriza y considerar que tiene que someterse a los «acuerdos» firmados con los anteriores gobiernos griegos.

Contra los siglos de historia imperial, el marco del centro-periferia de la UE requiere lo que Charles Kindleberger llamó «hegemonía benévola» para las soluciones políticas. Un ejemplo que se ofrece a menudo es el del Plan Marshall, por el que EEUU reconstruyó parcialmente Europa tras la Segunda Guerra Mundial, siempre que dejemos de lado que el Plan Marshall fue en gran medida un esfuerzo para alejar a Europa de la influencia rusa y acercarla a EEUU durante la Guerra Fría. La mayor parte de la gente de fuera (o de dentro) de EEUU tiene pocas razones para considerar benevolente a EEUU. La historia imperial alemana hasta la Segunda Guerra Mundial sugiere una muy escasa experiencia previa como hegemonía benevolente. En realidad, aunque no es tan improbable como la presunta naturaleza benevolente de la economía dominante, hay pocos indicios que puedan sugerir que la requerida hegemonía benevolente existió alguna vez. Sin ella, los desequilibrios de poder políticos y económicos entre el centro y la periferia hacen extremadamente improbable una unión monetaria sostenible.

La unión monetaria europea no tiene relación teórica con el patrón-oro abandonado en la Gran Depresión de los años treinta. El patrón-oro limitaba la cantidad de dinero creada vinculándola a la cantidad de oro existente. El oro tuvo su historia como dinero en el desarrollo de la banca europea como moneda directa y demanda de pago. Tanto Kindleberger como Karl Polanyi en The Great Transformation proporcionan el telón de fondo histórico del patrón-oro, la relación alemana con el mismo y su cancelación durante la Depresión. Dejando la historia a un lado, el oro no tiene más sentido como moneda que cualquier otra cosa. El deseo de la UE de recrear un seudo patrón-oro con la unión monetaria mediante la aceptación de un límite «natural» a la creación de dinero revela la naturaleza social que siempre estuvo presente en ese límite. Abba Lerner explica el potencial papel social del dinero fiduciario aquí.

El neoliberalismo, al igual que el capitalismo de «mercado» posmercantilista que describe Polanyi, es una ideología que sus partidarios plantean como un conocimiento sobre el mundo. Los «acuerdos» de comercio del TPP y del TIIP que Obama está impulsando están diseñados para subordinar la gobernabilidad civil a los intereses económicos, principalmente a los de las corporaciones multinacionales. Esto es sustancialmente lo que el liderazgo alemán quiere imponer a través de la Troika, que la gobernabilidad civil griega (y la de otros países europeos periféricos) esté sometida a los intereses de la unión monetaria como si se tratara de una institución natural en vez de social. Tengo que reiterar que la situación actual de Grecia es en parte el resultado de los desequilibrios comerciales con Alemania y en parte del dinero prestado para rescatar a los bancos europeos implicados en unas finanzas depredadoras contra la Europa periférica. ¿Y la cancillera alemana Angela Merkel va y responde a las demandas griegas diciendo que Alemania padece un déficit de cuenta corriente por impulsar el comercio griego? Esto no tiene nada que ver con una conversación honesta.

Esta tensión Estado-mercado puede apreciarse en los rescates de Wall Street, incluidos los grandes bancos alemanes y franceses a los que las fuerzas del mercado habían llevado a la quiebra en 2008. Una vez que George W. Bush dejó su puesto, el partidario del «libre comercio» Barack Obama lo asumió como Rescatador en Jefe. ¿Por qué alguien que pretende ser un «librecambista» apoya una intervención gubernamental para salvar a empresas capitalistas que tomaron malas decisiones y destruyeron «sus» propios negocios? Afirmar que la banca cumple un papel «especial» supone aplicar criterios «exógenos» a las relaciones de mercado. Y en la historia, el FMI, la organización que casi sin la ayuda de nadie mantuvo vivo el neoliberalismo durante sus años de jungla económica, daba ante todo prioridad a los corruptos bancos extractivos cuando «negociaba» con los países periféricos.

Según el ex presidente de la reserva federal Ben Bernanke y los investigadores del St. Louis Fed, la demanda del banco europeo de activos financieros estadounidenses contribuyó sustancialmente al boom inmobiliario, una bancarrota en EEUU al crear una demanda, diseñada y disparatada, de títulos de «alta calidad» garantizados por hipotecas. El trato especial aplicado a la deuda soberana de la Eurozona, incluida la de la periferia, bajo las normativas bancarias europeas, permitía que los bancos europeos se apalancaran para comprar activos estadounidenses. Esto produjo un apalancamiento real que se convirtió en un múltiplo del apalancamiento nominal. El «arbitraje» regulador que produjo beneficios a corto plazo, una burbuja inmobiliaria global y, finalmente, crisis financieras, vincula la debilidad económica actual en la Eurozona con la deuda privada y después con la deuda pública (soberana).

Esta historia es importante porque coloca las finanzas globales, a Wall Street, en el centro de los problemas económicos que, en sus dimensiones individuales, parecen dispares. También crea paradojas políticas porque Bernanke, Barack Obama y los dirigentes europeos han tenido un papel fundamental en la reactivación de lo que Bernanke entendía claramente como «presencia excesiva de la banca» en sus posteriores análisis (vínculo arriba). La prueba de que esto sigue sucediendo, demasiado dinero a la caza de activos de muy escasa «calidad», puede verse en las renovadas burbujas inmobiliarias de Nueva York, Londres, Singapur y Hong Kong y en las valoraciones de activos financieros que están por encima de los niveles de las burbujas de las últimas experiencias. Y la periferia europea, Detroit, zonas de Chicago, etc. -la periferia estadounidense- son la prueba de lo que puede suceder cuando los banqueros se echan al monte.

Esto es lo que los keynesianos monetarios -los defensores de la expansión monetaria cuantitativa (QE, por sus siglas en inglés)- no parecen entender. Si la banca global hubiera sido regulada de nuevo de forma eficaz, quizá podría sostenerse que la QE es económicamente beneficiosa. Pero el Canal de Equilibrio de la Cartera de Herr Bernanke, el proceso de difusión financiera que produce burbujas si se corre el riesgo de «fijar un precio exageradamente bajo», se convierte en una bomba financiera global con el «socialismo limón» de las garantías de los «demasiado grandes para caer». Y a la inversa, cuando este socialismo limón encuentra su camino en el balance financiero público, como ha pasado en Grecia, la Troika tiene una obligación moral con el pueblo griego en su conjunto. Tal y como están las cosas, los administradores de fondos de cobertura de ínfimo valor están comprando en la periferia propiedades al por mayor a precios de saldo para alquilárselos a las personas que solían ser sus «propietarios». Estamos presenciando la creación de una servidumbre financiera global.

En EEUU, el teatro político del absurdo nos presenta a Obama dispuesto a aparecer con el Fiscal General Eric Holder para anunciar en público que a su equipo le han dado 90 días para decidir presentar o no cargos contra los banqueros por sus delitos en el período previo de la crisis financiera de seis años completos tras la llegada al poder del Sr. Obama. Las advertencias sobre el estatuto de las limitaciones se agotaron respecto a ciertos tipos de delitos que se estaban gritando a los cuatro vientos en 2009 y 2010, cuando el Sr. Holder indicó cifras fraudulentas de procesamientos en un esfuerzo para conseguir cobertura política ante la inacción oficial. El problema es que muchas de las transacciones fraudulentas tuvieron lugar antes de 2008. Las interpretaciones defendibles de las leyes de fraude financiero sugieren que todavía hay tiempo para algunos procesamientos. Los bedeles y el personal administrativo de los principales bancos están bajo aviso.

He estado exponiendo el punto de vista de los «flujos brutos» desde que el Bank of International Settlements la desarrolló en 2011, sin darse cuenta hasta hace poco de que el Sr. Bernanke la había refrendado poco después. Esto hace que sus políticas posteriores sean aún más temerarias y plantea la pregunta esencial de para quién trabaja la Reserva Federa (ya sé, ya sé, estoy intentando dar una escapatoria a los lectores con buenas intenciones). Esta no es una teoría de la conspiración, Bernanke analizó lo que había sucedido y se sintió tan satisfecho con sus análisis como para hacer una asignación causal. Después pasó los años que le quedaban en la Fed reconstituyendo la causa. ¿Habrá o no otra crisis directamente relacionada con esa reconstitución? Pero para el pueblo griego, la última crisis no ha acabado aún.

Rob Urie es artista y economista político. Está a punto de publicar el libro Zen Economics. Un ejemplo de su arte puede verse aquí.

Fuente: http://www.counterpunch.org/2015/02/20/greece-germany-and-global-finance/