Traducido del inglés para Rebelión por Germán Leyens

Hace cinco años escribí un libro de apoyo al euro, pero diciendo entre otras cosas que la gobernalidad de la Eurozona era fatalmente desastrosa y que se necesitaba un Tesoro Europeo [1]. Aunque entonces no se tomó muy en serio, ese punto de vista ha ganado muchos adeptos. Nos guste o no, es necesario un un Tesoro al estilo estadounidense para garantizar el sistema financiero de los Estados y para realizar transferencias fiscales dentro de la Eurozona. Sí, la Eurozona es una «unión de transferencia» y más vale que los países ricos enfrenten esta realidad, cuanto antes mejor. La alternativa podría ser el colapso del euro, seguido del caos financiero.

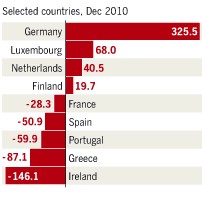

Deuda inter-europea: Montos que los bancos centrales europeos se deben mutuamente (Miles de millones de libras esterlinas)

Fuente: M Wolf, ‘Intolerable choices for the Eurozone’ Financial Times, 31 de mayo de 2011.

En una serie de excelentes artículos en Financial Times, Martin Wolf ha presentado un caso convincente para una reforma fundamental [2]. La Eurozona, nos recuerda Wolf, comenzó su existencia como una reencarnación del patrón oro. Se esperaba que los Estados miembros de la Eurozona financiaran un déficit comercial pidiendo prestado en el extranjero; es decir, emitiendo sus propios bonos de los bancos centrales. Si los mercados no estaban dispuestos a comprarlos, un Estado miembro no tendría otra opción que encontrar el dinero en el interior mediante una reducción de los costes de la mano de obra, o por lo que se llama eufemísticamente ‘devaluación interna’.

Esto contiene dos problemas. Uno es que la reducción de los salarios puede tener un alto coste político inaceptable. Aunque es cierto que la suficiente reducción de la demanda agregada logrará un equilibrio a un nivel (mucho más) bajo del ingreso nacional, el paciente puede dejar de respirar como resultado. (Por ejemplo, Irlanda ha vivido ahora cuatro años de recesión y los jóvenes emigran en masa)

El segundo problema es el sistema bancario. Ya que el crédito privado se agotó después de 2008, el BCE (y el Bundesbank) han actuado de facto como prestamistas de último recurso de la Eurozona, tanto al comprar la deuda soberana de los Bancos Centrales de la periferia como al ayudar a los grandes bancos privados europeos para que lo hagan. Por cierto, el cuadro indicado ilustra la inquietante simetría entre la posición de Alemania como principal acreedor de bancos centrales y el creciente endeudamiento de la periferia de la Eurozona – inquietante, porque los alemanes están financiando indirectamente a la periferia a través del sistema bancario en lugar de hacerlo a través de transferencias fiscales explícitas-. Aunque esto ha ayudado a los Estados periféricos a capear el temporal, ¿qué pasará si los países periféricos hacen default?

Muchos comentaristas (me incluyo) creen que alguna forma de default es ahora inevitable [3] -pero el default también podría tener graves consecuencias. La insolvencia de los gobiernos periféricos ciertamente casi amenazaría la solvencia de los bancos centrales del país deudor, llevando a grandes pérdidas a los bancos centrales del país acreedor (por ejemplo Alemania), que tendrían que soportar los contribuyentes de ese país. Indudablemente es un motivo importante para la implacable oposición al default de Bini Smaghi. Y a falta de apoyo del BCE y otros bancos centrales acreedores, la amenaza de default de Grecia o Irlanda aceleraría el contagio y la parálisis. Los bancos no desearían arriesgar la continuación de los préstamos a algún posible candidato al default, el crédito se atascaría y, finalmente, el mecanismo de transferencia financiera existente colapsaría.

Las opciones para la Eurozona se limitan. O el default llevará a que países más débiles abandonen la Eurozona -una lista cada vez más larga a medida que se propague el contagio y el colapso financiero- o la Eurozona debe pasar por una reforma radical. Eso significa hacer trizas el actual sistema según el cual Grecia y su sistema bancario dependen de la venta de bonos soberanos al mercado y establecer en su lugar un Tesoro de la Eurozona que, como su contraparte estadounidense, garantizaría la integridad del sistema financiero de la Eurozona en su conjunto. Sobra decir que serían necesarias otras reformas cruciales (verdaderos e-bonos, menores desequilibrios comerciales) que no discutiré en este trabajo.

Todo esto se resume en un solo punto básico: Europa ya tiene una «unión de transferencia» de banco central, pero se encuentra bajo creciente amenaza. O los europeos hacen de tripas corazón y aceptan la necesidad de una genuina unión fiscal y gobernabilidad económica, o se pueden quedar a un lado y observar cómo se desintegra la Eurozona. Como en el caso del cambio climático, es demasiado tarde para pensar que basta con esperar lo mejor y «salir del paso sin saber cómo».

Notas

(1) Vea George Irvin, Regaining Europe; an economic agenda for the 21st century, London: Federal Trust, 2007.

(2) Vea http://www.ft.com/cms/s/0/

(3) Vea http://ftalphaville.ft.com/

George Irvin es profesor retirado de Economía y durante muchos años estuvo en ISS en La Haya. Ahora es Asociado (honorario) de Investigación Profesorial en Estudios de Desarrollo en la Universidad de Londres, SOAS. Este blog cubre temas económicos y políticos contemporáneos relacionados con la UE.

Fuente: http://blogs.euobserver.com/

rCR