La carta tenía un tono formal, educado y amistoso. Moody’s Investors le informaba al gigante alemán de seguros Hannover Re que había decidido calificar su salud financiera sin costo alguno. La misiva dejaba entrever que seria del agrado de la calificadora que en un futuro cercano la compañía de seguros contara con sus servicios.

La forma de promocionar los servicios de la calificadora pusieron en alerta al gerente de la compañía: Hannover Re desembolsaba cheques de seis cifras a dos calificadoras diferentes, no tenía sentido invertir en otra, pero el mecanismo era un conocido elemento de coerción. A pesar de la negativa de la aseguradora, Moody’s Investors comenzó a evaluar a la compañía haciendo públicos sus resultados. Año tras año, mientras las calificadoras contratadas por Hannover certificaban su buena salud, Moody’s reducía el valor de las deuda hasta llevarlo a bonos basura.

Este juego duró hasta que los accionistas comenzaron a dudar de la salud de la aseguradora alemana, que perdió U$S 175 millones y el mensaje llegó a la corporación alemana (http://xurl.es/75ng3). Con la misma facilidad con la que pueden desacreditar a una compañía que no compra sus servicios pueden falsear resultados a favor de quienes los contratan.

Un informe realizado por Moody’s Investors, con fecha 2 de diciembre de 2009, desechaba los temores de los inversores sobre la deuda griega tildándolos de “exagerados” (http://xurl.es/elmgp). Cinco meses después, el 2 de mayo del 2010, la UE y el FMI apoyan a Grecia con un préstamo de salvataje por €110.000 millones.

Calificación y pérdida de los principales bancos antes de la crisis

Como se ve, los errores son frecuentes. En enero del 2008, dos meses después de la calificación de alta calidad al Citigroup, éste recorto sus ganancias en 83%, añadió una pérdida de U$S 6.600 millones a los U$S 11.320 que arrastraba y anunció que colocaría U$S 18.000 millones en la cuenta incobrables por ser bonos basura; lo mismo se podría decir de cualquiera de los miembros del cuadro, con mayor o menor alarma de sus pérdidas.

La pregunta que se desprende del relato es cómo pueden estos farsantes determinar qué Estado, provincia, municipio, banco o empresa, se encuentra financieramente solvente, si cuando les conviene el acero se vuelve cristal y lo frágil tiene la solidez de una roca. ¿Qué mecanismo los ampara para que los “mercados” sigan ciegamente sus designios y, por cierto, quiénes están detrás de estos chamanes de la credibilidad?

Con características análogos a las actuales, un banco de Filadelfia, el Jay Cooke and Company, agente financiero exclusivo de Northern Pacific Railway, lanzó al mercado en 1873 un bono por U$S 100 millones para financiar la construcción del segundo ferrocarril transcontinental de EE.UU. Como no pudo colocar los bonos el propio banco terminó comprando el 75% de la emisión, lo que era excesivo para su patrimonio, por lo que la noticio se propagó como el viento provocando la quiebra del banco.

El tamaño de la crisis americana de 1870, con un mercado de valores cerrado durante diez días, 5.000 empresas quebradas y miles de kilómetros de vías férreas desechados, resultó la piedra angular para encontrar organismos capaces de evaluar el riego de los inversores. A diferencia de Europa, los Estados Unidos no financiaban con bancos los proyectos de inversión, fundamentalmente por su magnitud, sino mediante un conjunto de inversores que, ansiosos de mitigar el riego, abonaron el terreno para cualquier tipo de evaluación. Es por esta razón que posterior a la crisis surgieron firmas que brindarían información financiera y operativa de la industria ferroviaria.

Así nacen Moody’s (1909), Fitch (1913), Standard (1906) y Poor (1860), que se dedicaban a elaborar informes sobre la solvencia de las compañías y de sus emisiones de deuda. Standard Statistics Bureau y Poor se unirían en 1941 para crear Standard & Poor’s. Quizás lo más relevante y llamativo de la crisis es que a cada una le corresponde una solución, que indefectible concentra poder y beneficia a los mayores agentes del sistema.

En 1970 Penn Central, una fusión de varias empresas ferroviarias, quiebra al no poder competir con las autopistas y las líneas áreas, tormenta que generó la mayor suspensión de pagos de la historia americana, dado el efecto dominó sobre la banca que puso fin al crédito. La solución propuesta por la Securities and Exchange Commission (SEC) en 1975 fue la creación de la Agencia de Calificación con Reconocimiento Nacional (NRSRO, por sus siglas en inglés), que obliga al emisor de una obligación, ya sea público o privado, a ser calificada con anterioridad a la emisión.

Este imperceptible cambio, producto de una nueva crisis, dibuja con su solución un grave conflicto de intereses. Las agencias calificadoras son calificadoras y consultoras, lo cual es incompatible desde cualquier óptica.

Abundemos en esto para tratar de entenderlo mejor. En el pasado, los inversores le pagaban a las calificadoras de riesgo para que les brindaran información sobre la solvencia de la empresa en la pretendían invertir. Ahora, los emisores están obligados a pagarle a una calificadora para obtener una calificación favorable. Pero estas mismas calificadoras les cobran a los inversores por saber la salud de quienes ellos han calificado.

Esta estrecha relación, al estar en ambos lados del escritorio, hace que sus consejos sean más que arbitrarios e interesados. El sistema implementado es tan absurdo como si alguien que fuera a comprar un auto usado se dejara guiar por el certificado de garantía dado por un mecánico pagado por la empresa que vende el coche.

Este demencia de beneficios neoliberal tiene su bisagra cuando se derogó la Ley Glass-Steagall en 1999, y un año más tarde se promulgaba la Ley de modernización de futuros de productos básicos, que limitaba el papel regulador y supervisor de las agencias federales, como la SEC, sobre el mercado de derivados, lo que favorecía las prácticas financieras más riesgosas (véase la entrada anterior de este blog: Los mercados y las calificadoras. Míster Magoo (I)).

Esta total liberalización y desregulación del mercado financiero hizo que los mercados se volvieran mucho más complejos, con operaciones tan complicadas y productos tan opacos y sofisticados que la mayoría de los jugadores desconoce, por lo que un “certificado de garantía” obtenido por estas agencias sería invaluable para quien emite o para quien compra.

El problema que se suscita al ser el mismo calificador quien otorga el certificado al emisor y recomienda la compra al inversor, es que su calificación es un misil dirigido hacia su conveniencia. El efecto contagio o rebaño ante la falta de información que cualquier amenaza de modificación de calificación puede ser letal. Las muestras están en los ejemplos citados al inicio.

Los pasos que se siguieron a lo largo del estudio dejan ver que con cada crisis se fueron poniendo los pilares para desregular cada vez un mercado exclusivo. Como vimos en la primera parte del trabajo, se fue consolidando un paradigma ideológico en el que se le dio las llaves del mundo al mercado financiero poniendo en un lugar central en la geografía mundial.

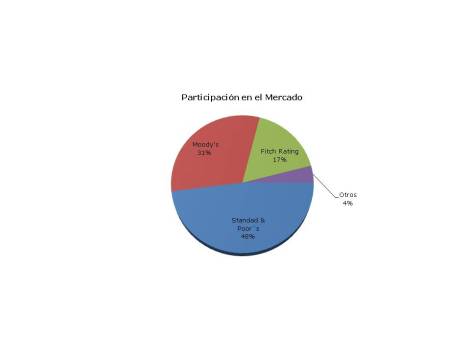

Esta lógica no fue al azar, máxime cuando queda expuesto que el 96% del mercado de las calificadoras se encuentra concentrado de manera oligopólica por las tres grandes: Standard & Poor’s., Moody’s y Fitch y menos aun cuando veamos quienes son.

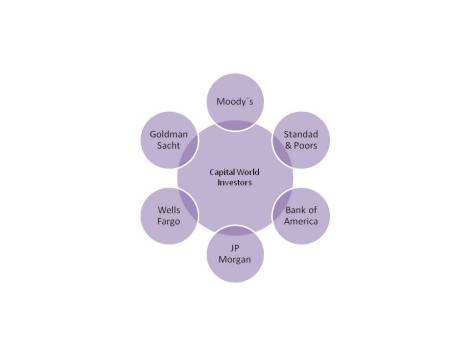

Standard & Poor’s tiene el 100% de acciones de McGraw Hill, pero a su vez McGraw Hill tiene como principales inversores a Capital World Investors, BlackRock, Vanguard Group, de sobra conocidas. En Capital World Investors, con sede en el Rockefeller Center de Nueva York, está la familia Rockefeller. No es un fondo de inversión, pero es conocida en nuestro país por ser propietaria, junto con BlackRock, de la quebrada imprenta RR Donnelley. BlackRock y Vanguard Group son el primero y tercer fondo de inversión americano.

Moody’s. Sus mayores accionistas son Capital World Investors, de nuevo con 12.38%, y Berkshire Hathaway con el 19,1%, así como también BlackRock, Vanguard Group con 3.36 y 3.28% de nuestras conocidas. Increíblemente, en estas dos calificadoras tienen el 79% del mercado, y los socios son iguales para ambos. Berkshire Hathaway, por su parte, del multimillonario Warren Buffet, que además de manejar Moody´s tiene acciones en American Express, Coca Cola, el banco Wells Fargo, entre otras.

Lo importante de los cuadros siguientes, y que no hay que perder de vista, es que como dijimos en el trabajo anterior, hay que seguir a los principales fondos de inversión por su participación en la banca. En este caso, ampliamos la información para demostrar que tiene acciones en la banca, pero además en las calificadoras. Esto da una idea completa del mercado financiero y del poder que estos grupos tienen a nivel mundial.

Pero sus prolongaciones pueden ampliarse a casi cualquier sector relevante de la economía. Sólo para citar un ejemplo: Lockeheet Martin Corp., la compañía aeroespacial, y una de las mayores armamentistas del mundo, con profundas relaciones con el partido republicano, tiene como mayores accionistas a Capital World Investors, Vanguard Group, BlackRock, Bank of New York Mellon Corp., entre otros.

Si nos fuéramos del lado demócrata, Warren Buffet, oráculo de Barack Obama, y uno de los nombres que sonó para ser Secretario del Tesoro, nos encontraríamos, como se mencionó, con propiedades que van desde Coca Cola, Gillette, bancos, compañías de seguros, calificadoras, empresas de armamentos, y por sobre todas las cosas, el 18.2% The Washington Post Company.

Si alguien creer que no existen componendas para dañar o beneficiar tanto a un país como a una empresa, facilitar o dificultar su acceso al mercado de capitales dado su rigurosidad, no entendió el artículo. Las agencias no se equivocan, tiene sobrados intereses para cometer errores que le generan ganancias.

Nos quedaría sólo señalar que esta saga de míster Magoo incluye el riego país, aunque sea usado cuando la conveniencia lo indique. El riesgo país es una de los pilares, junto con los mercados y las calificadoras, que determinan la seriedad, la solvencia, la seguridad jurídica para invertir en tal o cual país. Aunque no me queda claro cómo podría cualquiera de ellas alentar la inversión, por ejemplo, en México cuando 100.000 muertos del narcotráfico lo vuelven un Estado seguro, que desaparezcan hace un mes 43 estudiantes normalistas y no se los pueda encontrar. Otro misterio.

Acciones de BlackRock

Fuente: https://eltabanoeconomista.wordpress.com/2016/06/30/las-calificadoras-mister-magoo-ii-2/