Es extraño, pero todo lo que tiene que ver con economía se suele exponer como algo técnico, obscuro, retorcido, incomprensible, y cuando no se hace de esa forma, resulta ser un asunto natural o indiscutiblemente exacto.

Carente de sensibilidad, insólito para una ciencia social que se precia de interesarse por el bienestar de las personas, ha sido privada de vestimenta política, de teoría que adhieran a algún sector y hasta de actores que ejecuten su guión. Un verdadero misterio.

Los mercados suben y bajan cual si fuera una marea, pero nada los impulsa. Se desatan crisis que marginan de sus bienes, trabajo, ahorros y sumen a la pobreza a miles de personas, pero nadie es responsable. Ocurren por designio divino, pero ni el propio supremo se hace garante.

Lo cierto es que al igual que en la Edad Media, la falta de conocimiento y el oscurantismo son la forma más eficaz de garantizar que ante una destrucción semejante, las ideas y medidas económicas no se cuestionen. Para el discurso hegemónico es básico que, aunque sea injusto quienes paguen, no exista otra opción, que la forma propuesta resulte ser la única posible de afrontar las crisis.

Para que esto suceda hay una serie de máximas que deberán ser irreflexivamente aceptadas: lo público es ineficiente; el mercado funciona; la emisión genera inflación, etc., etc. Además, se han instalado una serie de palabras desprovistas de todo contenido. No hay y no puede, por cierto, haber nadie detrás. Pongamos un ejemplo. Titular de Ámbito Financiero del 17 de septiembre de 2014: “Con fuerte especulación…. El dólar blue…”. ¿Quiénes son los especuladores? ¿La gente común, los bancos, las empresas? No, son sólo los especuladores.

De esta manera, un boom hipotecario, la expansión del crédito, el aumento de la deuda de los hogares y los países, no son avalados ni respaldados por nadie, sólo se dan. O es posible que el mercado vea expectativas positivas en tal o cual economía. Y sea el mismo mercado, a través de las calificadoras, quien determina si las cosas están bien o no.

Ahora bien, ¿quiénes son los mercados? Lo cierto es que ya hemos demostrado en otra entrada de este blog que en nuestro país no existen mercados, aunque si monopolios y oligopolio (se llaman mercados imperfectos, por las dudas), pero a decir verdad, cuando los trajeados y serios juglares económicos hacen referencia a él se están, imagino, refiriendo, sobre todo en la actualidad, a los mercados financieros.

Existe abundante evidencia sobre los vínculos entre la actividad financiera, el ahorro la inversión y el crecimiento económico. Es decir, los mercados financieros cumplen un importante papel de facilitadores de necesidades financieras de agentes privados o públicos, con otros que están dispuestos a proporcionar sus ahorros a los que necesitas de ellos. Esta sería la versión inocente del mercado.

No haremos una gran historia para que el punto que queremos demostrar quede claro, porque la liberalización y desregulación de los mercados financieros de por sí es para un articulo. Lo cierto es, y de manera acotada al periodo posterior a la crisis de 1929, que el sector financiero fue sometido a una estricta regulación mediante la ley Glass-Steagall en Estados Unidos. Esta ley básicamente impedía que las entidades financieras pudieran especular con los depósitos de los ahorristas. Separaba a la actividad bancaria de la bursátil y a la banca comercial de la de inversión.

Con el liberalismo económico tenemos una teoría emparentada con un sector económico, a través de Ronald Reagan, quien a partir de esta hipótesis conjeturaba que no colocar trabas al mercado produciría una mayor competitividad, por lo que desbarató la ley Glass-Steagall. Los bancos pueden participar otra vez en los negocios de inversión.

Por lo tanto, los mercados desregulados ya no se ajustan a la versión inocente, ahora pueden incrementar el capital de manera ficticia y hacerlo incluso de manera oculta en sus balances. Pero, por sobre todas las cosas, están desregulados; nadie los mira o todos los observan sin entender lo que pasa. Los mercados son muy amplios, pero los cuatro más importantes son los de deuda, acciones, divisas y derivados.

Los mercados de títulos de deuda son públicos o privados. Los estados emiten deuda para financiarse al igual que los privados, con la particularidad que ahora estos títulos pueden negociarse una vez emitidos; es decir, son negociables por los bancos. Sí usted tiene una hipoteca pude ser vendida por un banco dentro de un paquete para minimizar el riego (subprime).

El mercado bursátil es conocido al igual que el de divisas; quizás el de derivados sea el menos comprensible, es un mercado que se basa en el precio de un activo, petróleo digamos, y se negocian sus derivados: a qué precio futuro (dentro de un mes, por ejemplo) estará el principal (petróleo).

Una vez establecido de manera general qué son los mercados, el paso siguiente es saber quién los dirige. Vamos a demostrar que la mano invisible está pegada a un cuerpo, con nombre, apellido, y sobre todo, beneficios.

Por un lado están los bancos comerciales

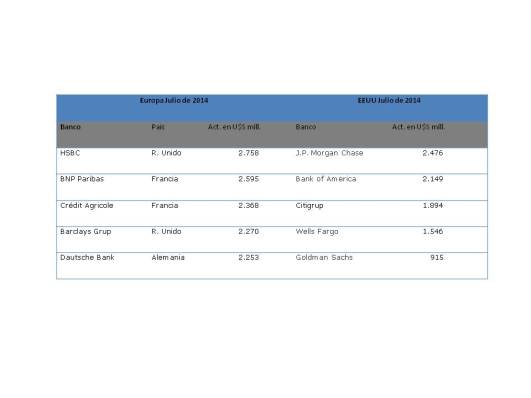

Principales 10 bancos del mundo, sin China

Estos son los mayores bancos de Europa y EEUU. Ellos son los responsables de la mayoría de los préstamos otorgados para la adquisición de títulos, amén de sus múltiples operaciones, así como también a la emisión títulos propios que se negocian en el mercado.

“En EE.UU. destacan además los grandes bancos de inversión, si bien este sector —por estar situado precisamente en los segmentos más activos y especulativos— ha quedado profundamente reestructurado tras la crisis de 2008: Lehman Brothers quebró, Bear Stearns y Merrill Lynch tuvieron que ser vendidos (dados sus graves problemas de solvencia) a JP Morgan Chase y Bank of America, respectivamente, mientras que Morgan Stanley y Goldman Sachs, ahora reconvertidos en bancos comerciales, acumulan aún más poder”.

A los bancos les siguen los inversores institucionales (fondos de inversión, fondos de pensiones, compañías de seguro y hedge funds). Para tener una idea de su tamaño, baste decir que los fondos de inversión son propietarios de 22.1 billones de euros, los fondos de pensión de 18.1 billones de euros; esto representa el 75.5% del PBI mundial para el año 2013. Si le añadimos las compañías de seguros, alcanzan el 100% del PBI mundial (fuente: IVECO y OCDE).

Quizás uno de los datos más impresionantes sea que en 2013 los fondos de pensión y los fondos de inversión tiene un 31% más de activos que antes de la crisis del 2007 (30.6 billones de euros). El segundo dato sorprendente es que el 52% de los 22.1 billones de euros de los fondos de inversión es americano, y el 58% de los fondos de pensión.

El mercado de derivados lo abarca todo, y según la única estadística existente otorgada por el BIS (Banco Internacional de Pagos), los bancos, más los fondos, pasaron a manejar U$S 250 billones en el año 2005 a 710 billones en 2013. Para tener una idea, estos señores mueven al año diez veces el PBI mundial, 44 veces el de EEUU y 40 veces las importaciones mundiales.

Principales fondos de inversión (en billones de euros) 2013

Comienza a resultar conocidos los nombres de los bancos juntos con los fondos de inversión que manejan el mercado. Pero comencemos por los bancos, que se reconvirtieron, pasando de bancos de inversión a bancos comerciales, pero sin dejar de ser fondos de inversión.

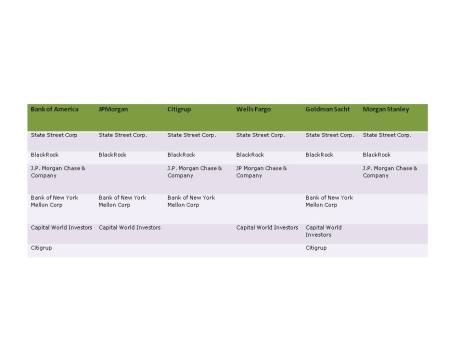

En el cuadro siguiente describimos los mayores accionistas de cada uno de los seis principales bancos americanos, y como se puede apreciar, los fondos de inversión son

Principales accionistas de los cinco mayores bancos de EEUU. Septiembre de 2014

accionistas privilegiados que cada uno de los bancos, y a su vez los bancos de otros bancos. Lo que no se da es el cruce entre bancos y fondos de inversión; es decir, los bancos tienen acciones en otros bancos, al igual que los fondos de inversión. Pero los bancos no en los fondos de inversión, ya que muchos bancos son en sí fondos de inversión.

Para hacerse una idea más clara, BlackRock tiene U$S 24.043 millones invertidos en cada uno de los seis principales bancos americanos y es el mayor fondo de inversión. State Street Corp. el cuarto fondo de inversión mundial, cuenta con la mayor participación en los seis bancos, con U$S 39.946 millones.

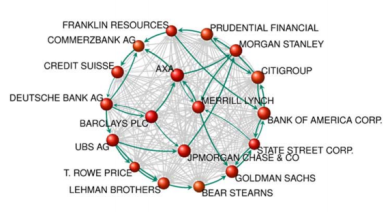

Al parecer el mentado mercado está dominado por bancos y fondos de inversión, que terminan siendo lo mismo. La idea es un poco mas tenebrosa según un estudio realizado en 2009 sobre 48 países en los cuales se detectó que no más de diez grupos (bancos, fondos de inversión) controlan no sólo a las empresas sino más del 80% de las bolsas del mundo.

Lo más extraño es que el sistema diseñado en base a un átomo, como muestra la figura anterior, demuestra que ante una nebulosa de datos que parecería indescifrable y compleja, cuando se determina la columna vertebral, se ven los lazos existentes con los mismos bancos y fondos de inversión que describimos en la actualidad (http://xurl.es/919k2).

Al parecer, los nombres del mercado de capitales están dominado por los fondos de inversión que a su vez dominan a los bancos, BlackRock, State Street Corp, Bank of America, son solo algunos de los nombres que tiene la mano invisible. A estos dueños de la invisibilidad les queda determinar quienes los califican. Y según un dicho popular en Wall Street, EE.UU. te destruye con misiles, Goldman Sacht con una calificación. ¿Serán lo mismo? La respuesta a esto viene en la siguiente entrada.

Fuente: https://eltabanoeconomista.wordpress.com/2014/10/09/los-mercados-y-las-calificadoras-mister-magoo-i/