José Antonio Pérez Tapia ha publicado un nuevo libro sobre la economía mundial. Tapia es profesor de política en la Universidad de Drexel, Filadelfia, donde imparte cursos sobre economía política internacional, economía política del cambio climático, desarrollo social y partidos políticos. Con títulos académicos en economía, medicina y salud pública, anteriormente trabajó para el sistema de seguridad social español, la Organización Mundial de la Salud y la Universidad de Michigan. En sus muchos libros y documentos, en español e inglés, ha hecho importantes contribuciones a la economía de la salud, la comprensión del cambio climático y la explicación de las crisis capitalistas, todo desde un punto de vista marxista.

En su nuevo libro, Seis crisis de la economía mundial, ofrece al lector un análisis «panorámico» de la economía capitalista mundial desde la década de 1970. Tapia identifica seis crisis en las economías capitalistas desde la década de 1970. La primera crisis ocurrió a mediados de la década de 1970 y la sexta en 2020, en el momento de la pandemia de COVID-19.

Basa su enfoque teórico en lo que se llama teoría de sistemas mundiales, propuesta por Immanuel Wallenstein y otros. La opinión aquí es que no debemos considerar la naturaleza de las crisis económicas en la producción y la inversión capitalistas a nivel de la economía nacional, sino de la dinámica de la producción, la inversión y el comercio globales. Como dice Tapia: «la economía mundial, no las economías nacionales, es la principal unidad que se debe analizar cuando se trata de entender la realidad económica de nuestro tiempo, en particular la realidad de las crisis».

Tapia argumenta que este es particularmente el caso en el siglo XXI, cuando todas las economías del mundo están ahora tan integradas a través del comercio y los flujos de capital, es decir, ninguna economía es una isla por sí sola; por el contrario, las fortunas de las principales economías, incluida la líder, los EEUU, están estrechamente correlacionadas. Tapia de nuevo: «Hoy tenemos una economía mundial capitalista. Abarca todo el mundo, pero no hay nada más […] Comienza a finales del siglo XIX, pero es la primera vez en la historia de la humanidad en la que solo hay un sistema histórico en el planeta en un momento dado. Y eso cambia muchas cosas». Las crisis o recesiones en las principales economías están cada vez más sincronizadas, como lo muestran las del cambio de siglo, en 2008-2009 y en 2020. De hecho, en 2020, el 85 % o más de los países sufrieron una reducción del PIB real, la proporción más alta de la historia.

Tapia define las crisis como «períodos de desaceleración sustancial de la actividad económica mundial -medidos por la inversión, el valor monetario de la producción económica, la producción industrial, el comercio, el desempleo, etc.-, en los que muchas economías nacionales, aunque no todas, están técnicamente en recesión».

Tapia se basa en gran medida en el trabajo anterior de los economistas no marxistas Wesley Mitchell y Jan Tinbergen que, en su opinión, aunque son economistas convencionales, desarrollaron una teoría de las crisis capitalistas endógenas recurrentes a partir de estudios empíricos. Sus conclusiones fueron rechazadas o rechazadas por la corriente económica principal porque esta niega que las economías capitalistas tuvieran fluctuaciones cíclicas o al menos crisis que fueran endémicas en el capitalismo. La explicación de Mitchell de estos ciclos era demasiado cercana a la de Marx. Mitchell: «donde la economía monetaria domina, los recursos naturales no se desarrollan, no se proporcionan equipos mecánicos, no se ejerce la habilidad industrial, a menos que las condiciones sean tales que prometan un beneficio monetario a aquellos que dirigen la producción. la fabricación de bienes o a la satisfacción de los deseos […] La actividad económica moderna se anima y guía inmediatamente, no por la búsqueda de satisfacciones, sino por la búsqueda de ganancias». Jan Tinbergen llegó a conclusiones similares a las de Mitchell.

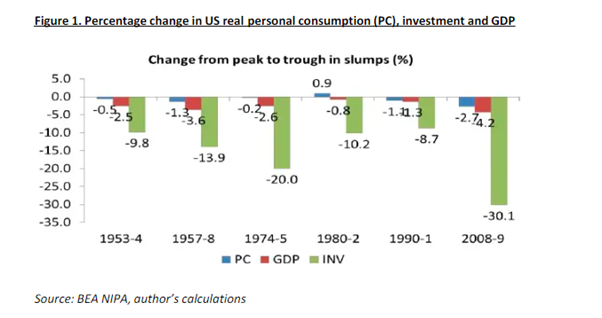

Tapia argumenta que Mitchell y Tinbergen estaban siguiendo a Marx al analizar y mostrar empíricamente que el movimiento en la inversión productiva impulsó las economías capitalistas y que la inversión dependía del movimiento en los beneficios de la acumulación. «Desde los primeros estudios sobre el ciclo económico, se sabe que tanto el consumo como la inversión crecen en las fases de auge y caen en la recesión del ciclo, pero la inversión es una variable más volátil y la caída de la inversión en la recesión es más pronunciada. De hecho, la participación del consumo en el PIB suele crecer en las recesiones, ya que la inversión disminuye bruscamente y el propio PIB se estanca o se reduce». Cuando hay una reducción suficiente de la rentabilidad promedio, eso reduce la inversión, lo que lleva a un colapso de la producción y la demanda, por lo que se produce una recesión o una crisis.

El propio trabajo de Tapia muestra que la tasa de ganancias sobre el capital en los años inmediatamente anteriores a las seis crisis que identifica condujo a una caída de las ganancias «que a su vez conduce a la caída de la inversión y las salidas posteriores de dinero hacia las actividades especulativas y el acaparamiento se han producido repetidamente a nivel de las economías nacionales, de manera que la rentabilidad disminuye coincidiendo con cada caída en la recesión, por ejemplo, las ganancias alcanzaron su punto máximo en 2007 y comenzaron a disminuir inmediatamente antes de la Gran Recesión; después de recuperarse en los primeros años de la próxima década, alcanzaron otro pico en 2017 y desde ese año comenzaron un declive que, de hecho, anunciaba una crisis cuando la economía se cerró por las pandemias de COVID-19″.

Tapia señala que muchos economistas de izquierda, incluidos los marxistas, argumentaron en cambio que la llamada Gran Recesión de 2008-9 fue un «momento de Minsky», llamado así por el post-keynesiano Hyman Minsky, quien afirmó que las crisis o las recesiones graves son el resultado de la especulación financiera y la deuda excesiva, y no un «momento marxista» debido a cambios en la rentabilidad. En un artículo he argumentado tanto teórica como empíricamente en contra de la explicación de Minsky de la crisis de 2008-9. Tapia está de acuerdo: los minskyites «no consideraron que, por ejemplo, en la economía de los Estados Unidos, las ganancias antes y después de los impuestos, y para las industrias no financieras y financieras, tuvieron un pico en el tercer trimestre de 2006, es decir, bastante antes de que estallara la crisis financiera». Estos son mis resultados a continuación sobre el consumo y la inversión en caídas.

Para Tapia, los beneficios conducen a la inversión, por lo que tiene poco tiempo para una teoría de las crisis basada en el «subconsumo», que sigue siendo la teoría dominante de las crisis entre los marxistas. En opinión de Tapia, las teorías del subconsumo tienen un estándar científico bastante más bajo que otras teorías del ciclo económico. Joseph Schumpeter sugirió algo similar, afirmando que la teoría del subconsumo, «como bien sabía Marx, está bajo discusión, ya que implica obviar el hecho elemental de que la insuficiencia […] de los ingresos salariales para comprar todo el producto a precios de cobertura de costes no impediría la producción sin problemas en respuesta a la demanda de los no asalariados, ya sea de bienes de «lujo» o para la inversión». El subconsumo no era la teoría de la crisis de Marx: «en la producción capitalista, lo que importa no es el valor de uso inmediato, sino el valor de intercambio y, en particular, la expansión de la plusvalia. Este es el motivo impulsor de la producción capitalista». (Marx).

Tapia tampoco tiene tiempo para una variante de subconsumo popular entre muchos marxistas del economista bolchevique Maksakovksy, que argumentaba que las crisis capitalistas son el resultado de la «sobreproducción» (el otro lado del subconsumo).

Tapia considera que las explicaciones de las recesiones causadas por la falta de poder adquisitivo debido a la disminución de la participación del trabajo en el ingreso nacional, a menudo propuestas por los economistas radicales en los últimos años, no coinciden con la evidencia estadística. El consumo, así como los ingresos laborales (salarios y salarios), aumentaba antes de las recesiones de 2001 y 2008 y ambas variables tienen una tasa de crecimiento estable a lo largo del ciclo económico. Encontré lo mismo en mis investigaciones.

En cuanto a las explicaciones keynesianas de las crisis basadas en los «espíritus animales» de los capitalistas, es decir, su «voluntad» de invertir, vuelve a recurrir a Mitchell: «los ciclos económicos son claramente fenómenos de un carácter pecuniario en lugar de un carácter industrial. Buscar debajo de las consideraciones comerciales relacionadas con las ganancias y pérdidas, lidiar con los «ingresos psíquicos» y el «coste psíquico», incluso lidiar con la producción y el consumo físicos que no sean sus orientaciones pecuniarias, es distorsionar el problema. Porque son los procesos realmente involucrados en la creación de prosperidad, las crisis y la depresión los que llevan a cabo los empresarios en el esfuerzo por ganar dinero».

Y Tapia rechaza la opinión de David Harvey y otros de que no hay una causa común para las crisis en el capitalismo. «Si ese fuera el caso, no hay necesidad de buscar explicaciones del ciclo económico, un punto de vista que fue rechazado hace mucho tiempo y por sectores muy diferentes, por ejemplo, por los monetaristas, los institucionalistas y los keynesianos». En otras palabras, tal enfoque significa que no hay teoría de las crisis y nunca puede haberla. Esto supone despreciar el método científico. Como dice Tapia, «en las ciencias sociales apelar a los datos empíricos siempre es difícil y muchos autores teorizan, equivocadamente en mi opinión, que lo más importante es solo elaborar una teoría lógicamente consistente».

Tapia recurre a Mitchell y Tinbergen para obtener su evidencia empírica para determinar una teoría de las crisis, a saber, que el ciclo económico es un fenómeno endógeno del capitalismo y que los cambios en la rentabilidad son el motor clave de ese ciclo. «A partir de su análisis de regresión, Tinbergen había llegado a la conclusión de que la inversión es una variable endógena determinada por la rentabilidad anterior. No basándose en los resultados de regresión, sino en un análisis descriptivo de los datos, Wesley Mitchell había llegado a una conclusión similar tres décadas antes. Pero la conclusión de que la rentabilidad es una variable clave para explicar la evolución de la inversión y la economía en general estaba en gran medida en desacuerdo con los puntos de vista teóricos de Keynes, Friedman y Koopmans. Por lo tanto, se descartó e incluso hoy en día es poco común leer algo sobre las ganancias en las explicaciones de los economistas convencionales sobre los ciclos económicos y las crisis».

El propio Tapia proporciona algunas de las mejores pruebas empíricas de apoyo para demostrar que las crisis bajo el capitalismo ocurren debido al movimiento de la inversión y las ganancias, y no a los cambios en el consumo o la especulación financiera. Ha presentado sus pruebas en varios lugares, incluso en nuestro libro World in Crisis.

Tapia encuentra que: «En el análisis de regresión de datos similares de 275 trimestres de la economía de los Estados Unidos, con tasas de crecimiento de los beneficios y la inversión y el valor actual de una variable modelada en función de los valores presentes y atrasados de la otra variable, los valores presentes y atrasados de la tasa de crecimiento de las ganancias antes de impuestos explican casi la mitad de la variación de la tasa de inversión, con el efecto positivo y estadísticamente significativo en los análisis de datos trimestrales y anuales. En la otra dirección potencial de la causalidad, los valores actuales y pasados de la inversión explican alrededor de menos de un tercio de la variación de las ganancias actuales, con valores retrasados de la inversión que tienen un efecto negativo que es estadísticamente significativo en el análisis anual pero no en el trimestral».

Por lo tanto, la evidencia estadística está a favor de un modelo en el que los cambios en la rentabilidad conducen y causan cambios en la inversión, no al revés, como argumentaron los post-keynesians como Kalecki o Goodwin. «Las estadísticas económicas muestran una disminución tanto de las ganancias totales como de la tasa de ganancias inmediatamente antes de las crisis, junto con una posterior caída de la inversión». Yo también he encontrado lo mismo en mi propio análisis estadístico, al igual que los economistas convencionales que se han molestado en mirar la relación entre las ganancias, la inversión y las crisis.

Si bien Tapia ve las crisis en la economía mundial como endémicas y, por lo tanto, una característica recurrente del capitalismo, no ve que tales crisis tengan ninguna regularidad particular. El capitalismo no puede escapar de crisis recurrentes, pero no hay un patrón de regularidad. En particular, a Tapia no le gusta que la palabra «depresión» describa las crisis. Para él (y también afirma que Marx), las crisis son solo de naturaleza cíclica y, por lo tanto, las teorías del estancamiento no son marxistas. El ciclo puede variar en longitud, pero sigue siendo un ciclo, no un largo estancamiento o depresión. Tapia argumenta que, contrariamente a la teoría de Ricardo de una caída a largo plazo en la tasa de ganancias que finalmente condujese a una etapa final de estancamiento, «Marx creía que la sobreproducción y la caída de la tasa de ganancias desencadenaban crisis en las que la destrucción del capital y el aumento de la tasa de explotación llevaban a una recuperación de la tasa de ganancias y, con ella, a un reinicio de la acumulación de capital. Para Marx, las crisis permanentes «no existen».

Según Tapia, la teoría del estancamiento o la depresión se ha colado en las explicaciones marxistas debido a las confusiones creadas por Engels, «como en muchas otras cosas, la interpretación de Engels se convirtió en «la verdad marxista». Tapia considera que aceptar el análisis de Engels significa tragarse las tesis del estancamiento de los postkeynesianos como Kalecki o la Escuela de la Monthly Review de Sweezy y Baran. Esto es erroneo, dice Tapia. «La sugerencia de Engels de que las crisis agudas que se repiten aproximadamente en intervalos decenales habían sido desplazadas por ciclos prolongados y períodos más largos de depresión no encaja con los datos empíricos de las últimas décadas del siglo XIX». Según Tapia, no hay evidencia que respalde la visión de Engels: la producción capitalista ha tenido auges y caídas desde la década de 1970, no un declive a largo plazo. Ha sido un período de acumulación incesante de capital interrumpido por crisis temporales.

Aquí no estoy de acuerdo con Tapia. En mi opinión, las llamadas distorsiones de Engels de las teorías de Marx son un mito: ver mi libro, Engels 200. No creo que Engels haya distorsionado la teoría de las crisis de Marx con una teoría del estancamiento. Engels escribió sobre «una depresión permanente y crónica» en 1886, justo en la profundidad de la larga depresión del siglo XIX que envolvió las principales economías alrededor de 1873-95. Seguramente, Engels tenía razón al caracterizar ese período como algo diferente del período de auge anterior de 1850-73, que tambien tuvo, sin embargo, una sucesión de crisis.

Tapia critica a los partidarios de la teoría del estancamiento que creen que después de la década de 1970, el capitalismo se desplomó y sitúa mi propio punto de vista (expresado en mi libro La larga depresión) en el bloque pro estancamiento. Permitanme defenderme. No estoy de acuerdo con gente como Robert Brenner y la Monthly Review que afirman que el capitalismo entró en un período de estancamiento permanente desde la década de 1970. En mi libro, sostengo que la acumulación capitalista tiene un carácter cíclico y secular, es decir, las tasas de rentabilidad pueden aumentar durante un período de tiempo, incluso décadas, para luego volver a entrar en un período de declive. Pero dentro de cada uno de esos períodos, todavía hay ciclos más cortos de auge y caída. En el período «neoliberal» desde principios de la década de 1980 hasta finales del siglo XX, la rentabilidad, la inversión y el crecimiento del PIB real se recuperaron en comparación con la crisis de la rentabilidad mundial desde mediados de la década de 1960 hasta finales de la década de 1970. Sin embargo, la rentabilidad finalmente reanudó su caída secular a partir de finales del siglo XX, un período que llamo la Larga Depresión. El propio gráfico de Tapia de la rentabilidad de EEUU desde 1970 muestra precisamente eso.

El rechazo de Tapia a lo que considera que es la teoría del estancamiento también lo lleva a rechazar la idea de ciclos largos u ondas (como propuso originalmente Kondratiev y promovida entre otros por Ernest Mandel, Anwar Shaikh y yo mismo). Para él, las ondas K son «una especie de tetera de Russell, una entidad cuya existencia no puede ser refutada. Mi conclusión sobre las ondas K es que la evidencia a favor de su existencia no es más convincente que las estadísticas de William Stanley Jevons o Henry L. Moore de hace más de un siglo para demostrar que los ciclos económicos están vinculados a los eventos astronómicos. Sin mucho esfuerzo y sin ninguna necesidad de apelar a las ondas K, todo esto puede interpretarse como evidencia sustantiva a favor de una disminución a largo plazo en la tasa de acumulación de capital, un aumento a largo plazo del peso de la esfera financiera en la economía global durante las últimas décadas y una probable evolución del capitalismo mundial hacia crisis más generalizadas».

Tal vez, pero Tapia descarta demasiado rápido algún trabajo estadísticamente sólido que sugiere que hay períodos más largos de subida y bajada por encima de los ciclos más cortos de auge y caída. De hecho, hay varios trabajos que apoyan el concepto de ciclos más largos.

¿Por qué es importante todo esto? Bueno, si hay buena evidencia de ciclos largos basados en el movimiento de la rentabilidad a lo largo de unas pocas décadas, creo que ayudaría a explicar hacia dónde va la economía mundial: ¿está en un período de crecimiento y auge alcista (intercalado con crisis) o en uno de recesión en el que nada mejora mucho (ver mi libro La larga depresión, capítulo 12). En mi opinión, estamos en lo último ahora mismo. Pero eso no descarta un nuevo período de auge en el futuro. No hay un estancamiento permanente.

Hay dos contribuciones más que Tapia hace a la comprensión de las crisis modernas. La primera es la relación entre el crecimiento económico y las emisiones de carbono. El crecimiento económico está directamente relacionado con el crecimiento de las emisiones; de hecho, las crisis de la economía mundial son los únicos períodos del último medio siglo en los que el crecimiento constante de las emisiones mundiales de CO2 se ha ralentizado. Por ejemplo, cuando la economía mundial se contrajo en 0,83 billones de dólares en 2009, las emisiones de CO2 se contrajeron en 0,46 gigatoneladas. Aún más dramáticamente, en 2020 la economía mundial se contrajo en 2,8 billones de dólares, mientras que las emisiones cayeron 1,9 gigatones.

La segunda contribución es que Tapia muestra que en cada período de expansión del capitalismo hay un fuerte aumento de la demanda de materias primas y energía, lo que aumenta sus precios. El capital constante en la teoría marxista incluye el capital circulante (materias primas, etc.) y no solo los activos fijos. Existe una ley general que establece que la tasa de beneficio varía inversamente con el valor de las materias primas (por ejemplo, el petróleo). (Incorporamos la visión de Tapia en nuestro libro El capitalismo en el siglo XXI, p16)

En resumen, Las seis crisis de Tapia es una lectura esencial que proporciona evidencia que apoya la opinión de Marx de que las crisis son endémicas en el capitalismo y se han generalizado a todo el mundo. Las grandes crisis económicas ocurren al menos una vez por década y «el intento en su mayoría fallido de crear instituciones de «gobierno global» muestra claramente que la capacidad de la economía de mercado para regularse a sí misma y producir resultados sociales eficientes es solo un mito».

Tapia: «La dinámica interna del capitalismo continuará generando crisis económicas y destrucción ecológica, avivando la pobreza masiva, el malestar social y las migraciones masivas. Parece bastante claro que todos estos procesos en ausencia de un gobierno mundial aumentan significativamente el riesgo de una guerra mundial. Por lo tanto, la elección no es entre este sistema y una modificación del mismo que sea más estable y eficiente, sino entre este sistema y otro sistema que necesariamente debe ser muy diferente para permitir que al menos una parte significativa de los 8 mil millones de habitantes humanos de nuestro planeta vivan en paz consigo mismos y con la naturaleza».

Michael Roberts, habitual colaborador de Sin Permiso, es un economista marxista británico, que ha trabajado 30 años en la City londinense como analista económico y publica el blog The Next Recession.

Texto original: https://thenextrecession.wordpress.com/2024/02/28/six-crises-of-capitalism/

Traducción: G. Buster

Fuente: https://sinpermiso.info/textos/seis-crisis-del-capitalismo