El que muere paga todas sus deudas –William Shakespeare – Los Estados no mueren

La deuda pública de todos los países del mundo se quintuplicó en los últimos 20 años: pasó de 17 billones de dólares en 2002 a 92 billones de dólares el año pasado. Al mismo tiempo, el crecimiento de la producción mundial, el PBI, se triplicó, es decir, el producto creció a un ritmo un 40% inferior al del endeudamiento. El desfasaje entre el aumento de la deuda y el producto ha ejercido presión sobre los presupuestos públicos de naciones de todo el mundo. El problema aqueja principalmente a los países más pobres, llamados países en vías de desarrollo. Esto significa que cada vez se destinan más recursos al pago de los acreedores y menos al bienestar de la población, que es la que más necesita la atención del Estado.

Esta es una de las principales conclusiones, aunque no la única, del estudio » Un mundo de deuda«, publicado por la Organización de las Naciones Unidas. Lo que a primera vista llama la atención es que sólo el 30% de las deudas públicas del mundo pertenecen a los países pobres. Para ellos, sin embargo, las deudas pesan más, ya que su presupuesto e ingresos son más modestos que el de los ricos. También pesa más porque el interés que pagan por esa deuda es mayor, sin contemplar, que se le paga a los países ricos. La tasa de interés pagado por América Latina es más de 5 veces la que paga el primer mundo y la África casi ocho veces.

Tasa de interés promedio de la deuda 2022-2023 por continente

En un mundo completamente desbalanceado, que ya venía mal desde la crisis de 2008, se volvió cada vez peor y en 2019, cuando la academia intentaba determinar la magnitud, la profundidad y duración de la próxima depresión económica, el COVID-19 aseguró uno de los últimos clavos en el ataúd de la desigualdad. La crisis de la cadena de suministros aceleró una inflación en ascenso y la guerra la catapultó, acumulado los precios en su conjunto de los alimentos y la energía; el aumento de las tasas de interés y un dólar fuerte cerraron el círculo. Los bonistas se han convertido en los principales acreedores de los países necesitados, con una arquitectura financiera internacional tan desigual como la distribución del ingreso, lo que hace que el acceso de los países en desarrollo al financiamiento sea inadecuado, costoso y un gran negocio para los ricos.

La mayoría de los países pobres y de medianos ingresos dependen de la venta de materias primas y productos agrícolas, del montaje o ensamble de piezas de fabricación para el Norte. Eso significa que los ingresos por exportaciones son vitales para el ingreso nacional. Pero el crecimiento del comercio mundial se ha reducido, particularmente desde la Gran Recesión de 2008-2009, y aún más desde la pandemia. El volumen del comercio mundial creció a una tasa promedio de 5,8% anual entre 1970 y 2008, mientras que el crecimiento del PIB promedió 3,3%. En la Gran Depresión de 2011 a 2023, el crecimiento promedio del comercio mundial fue de apenas un 3,4% anual, mientras que el crecimiento del PIB mundial promedió solo un 2,7 %. De hecho, el PIB real per cápita del Sur Global, excluida China, se ha estancado en relación con las economías capitalistas avanzadas.

Las últimas perspectivas económicas mundiales del Banco Mundial pintan una situación desesperada para muchas economías más pobres, los objetivos de desarrollo antipobreza de la ONU para 2030 ahora están «muy desviados«. Se espera que los países más pobres del mundo paguen un 35% más en intereses de la deuda este año para cubrir el costo adicional de la pandemia de Covid-19 y un aumento drástico en el precio de las importaciones de alimentos. Los 75 países más pobres, muchos de ellos del África subsahariana, gastarán más de 100.000 millones de dólares adicionales para cubrir los préstamos obtenidos en su mayoría durante la última década.

Los pagos de la deuda consumen una mayor parte del gasto público en los países pobres cuando ya tenían dificultades para proporcionar servicios de educación y salud. Es más probable que las guerras y los fenómenos meteorológicos extremos, relacionados con la crisis climática, causen angustia en los países de bajos ingresos que en otros lugares debido a las escasas redes de seguridad social. En promedio, los países más pobres gastan solo el 3% del PIB en sus ciudadanos más vulnerables, en comparación con un promedio del 26% para otras economías.

Michael Roberts, en su artículo Desastre de la deuda en desarrollo, describe algunas de las catástrofes que la deuda está produciendo en varios países, y pone como ejemplo a Ghana, Nigeria, Sri Lanka y Argentina. La idea ronda en la misma línea que el informe de las Naciones Unidas, y concluye que alrededor de 3.300 millones de personas -más del 41% de la población mundial- viven en países que hoy gastan más anualmente en pagar sus deudas de lo que invierten en educación o en salud. Esta idea sería más grave aún, según el economista Alejandro Bercovich, quien destacó que en el último boletín del historiador económico Adam Tooze, los países que contraerán su gasto público real este año son 143 y la población afectada por esas políticas de austeridad se triplicó, y pasó de 2.000 millones a 6.000 millones de personas.

Veamos el ejemplo de Ghana, que Michael Roberts ha considerado durante mucho tiempo una historia de éxito y un modelo para el desarrollo africano. Es un importante productor de oro y cacao y tiene uno de los PIB per cápita más altos de la región. Pero el gobierno resultó obligado a un rescate del FMI de $ 3 mil millones cuando dejó de pagar sus deudas en diciembre pasado. El gobierno se endeudó fuertemente para aislar la economía de los efectos de la pandemia. Como resultado, la deuda del sector público pasó del 62% del PIB en 2020 a más del 100% el año pasado. El servicio de la deuda ahora ocupa alrededor del 70% de los ingresos del gobierno.

Si se mira detenidamente, la idea que hemos expresados en varios escritos tiene una lógica, el mundo aplaudió y permitió un acelerado endeudamiento estatal para detener los efectos de la pandemia, pero ni los privados ni los organismos internacionales respondieron de manera solidaria con posterioridad. Un ejemplo de esto resulta la distribución de Derechos Especiales de Giro (DEG del FMI), más DEG para los más ricos .

Ghana, como todos los países descritos, se vio excluida de los mercados internacionales de deuda a medida que aumentaba la preocupación sobre su capacidad para pagar lo que debía. Los prestamistas privados son responsables del 60% del valor nominal de la deuda externa de Ghana, pero las altas tasas de interés que cobran significan que son responsables del 75% de los pagos de la deuda. Estos prestamistas no aceptarán ningún recorte de sus pagos, como en el caso argentino. El gobierno de Ghana ha dejado de pedir prestado y está imponiendo severos recortes en los gastos de los servicios públicos, aumentando los impuestos, pero esto solo afectará a quienes tienen un empleo formal. La mayoría de la gente trabaja informalmente con dinero en efectivo y muchas empresas evaden impuestos por completo.

En la Argentina, asediada de manera desmedida por el FMI, empujándola a una corrida cambiaria en plena campaña para desalojar al peronismo del poder, aun y cuando el gobierno accedió la semana pasada a una devaluación encubierta, trasladando a la sociedad en su conjunto el peso de beneficiar a los sectores más concentrados de la economía al pagarle más a los exportadores. Al igual que Ghana, los propietarios de la deuda argentina en títulos públicos es de un 72.8% y con organismo internacionales representa el 19.3%. Como se ve, la lógica y el problema son los mismos que el de Ghana. En el 2022 Argentina pagó intereses por U$S 7.462 millones, de estos, U$S 4.563 millones fueron de Títulos Públicos, es decir, el 61% del total, mientras que al FMI los pagos fueron U$S 1.711 millones, el 22%.

Argentina: evolución deuda bruta e intereses en millones de U$S, 2020-2023

| Detalle | 2020 | 2021 | 2022 | jun2023 |

| Deuda Bruta | 335.512 | 363.233 | 396.555 | 403.809 |

| Intereses pagados | 8.023 | 6.085 | 7.462 | 5.290 |

Fuente: El Tábano Economista con base en Secretaría de finanzas

El gobierno actual pagó desde su llegada U$S 26.860 millones, y la deuda se incrementó en U$S 48.292 millones a junio del 2023, como muestra el cuadro. La idea de las Naciones Unidas de que más del 41% de la población mundial viven en países que hoy gastan más anualmente en pagar sus deudas de lo que invierten en bienestar social de su población se cumple en Argentina.

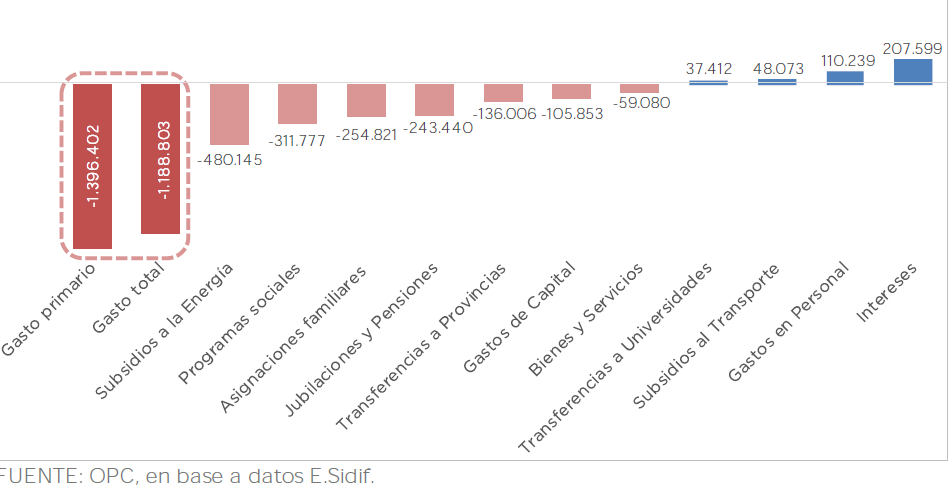

Dentro de las erogaciones primarias para el primer semestre de este año se registraron variaciones negativas en la mayoría de los componentes. Las prestaciones sociales continuaron mostrando una variación negativa, acumulando una caída de 10,0% con respecto al mismo semestre del año anterior. Por primera vez en el año se observan reducciones en todos sus componentes: jubilaciones y pensiones (-4,6%), asignaciones familiares (-28,2%), pensiones no contributivas (-0,1%) y programas sociales (-23,8%) según la ejecución presupuestaria de las oficinas de Presupuesto del Congreso. Mientras se destinaron U$S 5.290 millones en intereses de deuda.

Variación real de los principales rubros del gasto. Acumulado a junio de 2022 y 2023, en millones de $ constantes (2023)

En los próximos cinco años (2023-2027) los vencimientos totales brutos en moneda extranjera para Argentina (parados en junio, último mes con información oficial) ascienden a US$ 120.000 millones, es decir, US$ 24.000 millones por año, con US$ 93.000 millones de capital y US$ 27.000 millones de intereses.

Reformar y reforzar la gobernanza económica mundial y los mecanismos de financiamiento es necesario, como sabemos la organización y la gobernanza actuales de las instituciones financieras internacionales, que se establecieron hace casi 80 años en una conferencia de las Naciones Unidas a la que solo asistieron 44 delegaciones (en comparación con los 190 miembros actuales del Fondo Monetario Internacional (FMI) y el Banco Mundial) es central.

A pesar de las reiteradas decisiones de adaptar significativamente el sistema, la representación de los países en desarrollo en las instituciones financieras internacionales, los bancos regionales de desarrollo y los órganos de normalización se ha mantenido prácticamente sin cambios en los últimos años, como mostramos en el anterior escrito Un Bretton Woods más orgánico, más destructor, más disputado. Los Gobiernos de los países desarrollados más grandes siguen teniendo poder de veto en los órganos decisorios de estas instituciones, y la modificación de los derechos de voto en las instituciones financieras internacionales son una de las reformas más cuestionadas de la gobernanza mundial.

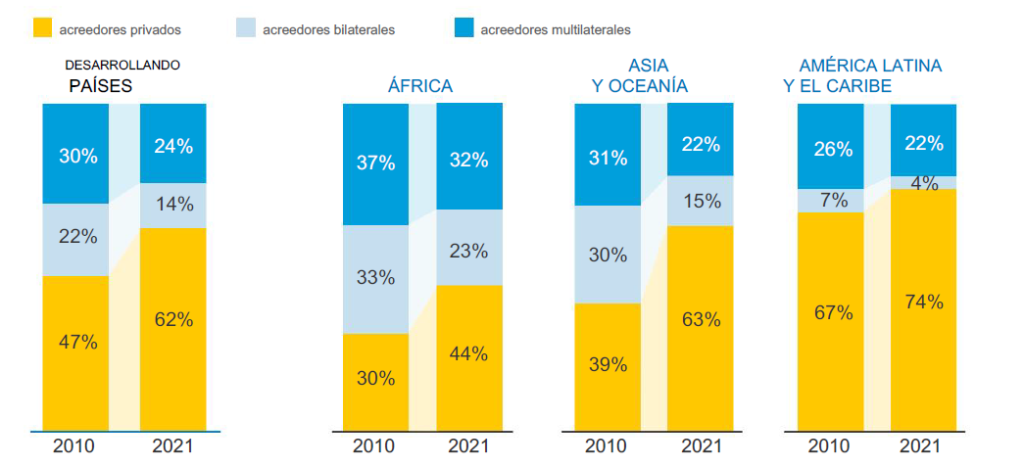

Dependencia de los acreedores privados

El costo de la deuda soberana es cada vez mayor y lo único que ha mostrado es grandes beneficios a los dueños de los bonos en general, que han crecido en su participación como muestra el cuadro. El gasto en deuda crece más rápido que las inversiones en obras, educación y salud. Esto es resultado de la desigualdad intrínseca de un sistema financiero global obsoleto, que refleja la dinámica colonial de la época en que fue creado, aunque buena parte de los acreedores de los países más pobres son bancos de los países ricos o instituciones controladas por estas naciones, lo cual deja plasmado que nada es por error. Las ganancias monetarias de la deuda o las condicionalidades de la misma deja casi al descubierto la lógica del sistema.

Hasta que no explote todo es ganancias, cuando estalle, veremos cuál será la solución.

Fuente: https://eltabanoeconomista.wordpress.com/2023/07/30/un-mundo-de-deuda/