Fondos de alto riesgo acaparan toneladas de un producto para disparar su precio. Un tercio de los ingresos de Goldman Sachs procede de las materias primas

Un apresurado moscovita cruza la Plaza Roja ataviado con una apocalíptica mascarilla. Moscú está cercado por el fuego provocado por el verano más tórrido de la historia. La inclemencia meterológica no sólo deja imágenes inéditas. La mayor sequía en cien años azota el continente y se lleva por delante las cosechas de trigo del sur del país. El primer ministro, Vladimir Putin, impone una excepcional medida para contener los precios: no habrá exportaciones de trigo hasta 2011.

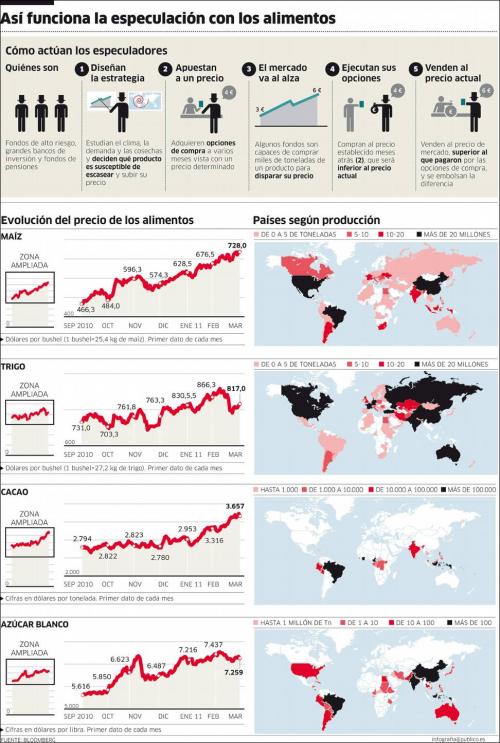

Al otro lado del mundo, un trader (intermediario) del mayor mercado de materias primas del mundo hace sus cálculos. Rusia es el tercer exportador del mundo de este cereal y Canadá, el segundo, tendrá una de sus peores cosechas en tres años. La oportunidad está servida en bandeja. En apenas dos días (4 y 5 de agosto), el trigo sube un 8,42% y los volúmenes que mueve chocan con los topes impuestos por la entidad reguladora para contener la especulación en un mercado tan delicado. En el último semestre de 2010, el alza acumulada llega al 44%. Y subiendo.

El efecto mariposa se extiende seis meses después al pequeño poblado tunecino de Sidi Bou Zid. El precio de la harina, y el de otros alimentos, se ha duplicado. Túnez, junto con Egipto e Irak, es uno de los principales importadores de trigo ruso. El joven Mohamed Bouazizi se quema a lo bonzo, angustiado porque le han quitado su negocio y no puede alimentar a su familia.

Como este ciclo, especialmente hiperbólico e intenso, se repiten cada año en el mundo secuencias de sucesos producidos por la alteración de los precios de los alimentos, inflados por la acción de los grandes inversores institucionales. El desenlace de estos capítulos es, en el mejor de los casos, una revuelta, porque en la mayoría de las ocasiones lo que se desencadena son hambrunas.

Como este ciclo, especialmente hiperbólico e intenso, se repiten cada año en el mundo secuencias de sucesos producidos por la alteración de los precios de los alimentos, inflados por la acción de los grandes inversores institucionales. El desenlace de estos capítulos es, en el mejor de los casos, una revuelta, porque en la mayoría de las ocasiones lo que se desencadena son hambrunas.

«La especulación financiera impacta en los precios». Expertos de la Organización para la Cooperación y el Desarrollo Económico (OCDE), la FAO o el Banco Mundial concuerdan en este punto. Los expertos de estas organizaciones declinan hablar o prefieren no ser citados cuando se les pregunta por el rol de los fondos de alto riesgo (hedge funds), pero asumen que su papel es clave ya que amplifican los efectos de una mala cosecha o un inesperado repunte de la demanda.

Sin embargo, cuantificar en el precio el impacto de la especulación es casi imposible, según los expertos. El Instituto para la Agricultura y la Política Comercial de EEUU (IATP), recoge los datos de un estudio preparado por una consultora en el que se atribuye al efecto de la especulación hasta un 31% a la subida del precio del maíz en julio de 2008, la anterior burbuja de los precios de los alimentos.

Actores

El que lo tiene muy claro es el gurú financiero George Soros, que fue llamado a testificar ante una Comisión del Senado estadounidense en 2008 para explicar el papel de la especulación en la subida de los precios de materias primas. De «inestabilizador» y «dañino» tildó el magnate la entrada masiva de especuladores en las materias primas, pese a lo cual, siguen siendo sus inversiones favoritas (sobre todo oro y crudo) a día de hoy.

«Hay tres tipos de actores en el mercado financiero. Están los intermediarios de derivados, los índices que siguen a materias primas y los hedge funds. Entre un 12% y un 16% de los actores que influyen en el precio de las materias primas no comercian realmente con ellas», explica un antiguo intermediario del Chicago Board, el mayor mercado de materias primas del mundo. «El volumen de Chicago ha superado los 300.0000 millones de dólares y en tres años se ha triplicado. El 80% de los que participan en este mercado son bancos de inversión», concreta este experto.

Entre todos los participantes, el más poderoso es el indestructible (por ser uno de los pocos supervivientes de la hecatombe financiera) banco de inversión Goldman Sachs, que en 2008 logró un tercio de sus ingresos netos (alrededor de 1.500 millones de dólares) gracias a su inversión en materias primas. Su índice Goldman Sachs Commodity Index pasó de tener una inversión de apenas 8.000 millones de dólares en el año 2000 a atesorar en la actualidad 100.000 millones de dólares que invierte contra la evolución de las materias primas (incluido el petróleo). Sólo en 2010, el índice se revalorizó un 50%, con una subida cercana al 10% en diciembre. En lo que va de año, el ascenso ya roza el 14%.

Estos miles de millones fluyendo hacia la inversión en materias primas provocan una alta inestabilidad en el precio de las materias primas. «Cuanto más volumen se negocia, mayor es la volatilidad», explica el economista de la FAO Abdolreza Abbassian.

La especulación con los alimentos es tan vieja como la propia agricultura, pero su atractivo como instrumento de lucro se disparó en la década pasada al descubrirse como una oportunidad de inversión única. La rentabilidad está asegurada porque la demanda mundial, en línea con la subida de la población y el mayor poder adquisitivo de los países emergentes, garantiza su crecimiento de forma consistente. «No hay prácticamente otro producto en el que invertir en estos momentos cuya demanda real sea tan clara, es decir, que tenga tan buenos fundamentales», apunta Francisco López Ollés, experto en materias primas y divisas. «Al final, todo esto es resultado de las operaciones de los bancos centrales para que haya más liquidez en los mercados (el conocido como quantitative easing). El dinero tiene que buscar rentabilidad en algún lado», concluye.

El director del sector financiero del IE Business School, Manuel Romera, recuerda que «de cada diez operaciones, nueve son especulativas». Sin embargo, Romera apunta a que «el derivado el producto financiero suele ser arrastrado por el subyacente el producto agrícola real». Para especular en el mercado de las materias primas no hace falta tener ni un gramo real del producto que se comercializa.

El mercado padece de los mismos defectos regulatorios que el resto de la negociación de productos financieros derivados. Las operaciones Over the Counter (sobre el mostrador) se realizan sin apunte electrónico, por lo que no se sabe quién vende o quién compra en el mercado. El control de estas operaciones es una de las principales demandas de los expertos internacionales.

Además, hay un desajuste regulatorio entre EEUU y Europa que en tiempo de un mercado global no tiene sentido. Así, en Estados Unidos, que tiene su propia Comisión para regular el mercado de las materias primas, se han puesto límites a los volúmenes y a la banda de fluctuación de los precios sobre los alimentos, para que no se pueda alterar el precio real de la mercancía. En Europa, no existen esas barreras en determinadas materias, como el azúcar, el café y el cacao. La FAO ha detectado que para aprovecharse de ello, se envían cargamentos enteros de este producto desde Nueva York, hasta Ámsterdam, Amberes o Hamburgo, para que se pueda negociar allí con ellos sin límite.

Aunque la supervisión para un mayor control está en marcha (Londres, otro de los mayores mercados del mundo, ha prometido tenerla preparada para 2012), el lobby de los bancos de inversión y de los grandes intermediarios agrícolas está presionando para retrasar, y aligerar, la posible puesta en marcha de estas nuevas normativas.

«El rol de los hedge funds es muy controvertido. Es uno de los grandes factores, pero no el único. Tanto la oferta como la demanda están muy ajustadas y eso tensa el mercado», contemporizan desde la OCDE, recordando que hay otras muchas cuestiones que engordan el precio de los alimentos. «En mi opinión, los fondos de inversión terminan siguiendo la tendencia más que creándola. La amplifican», sentencian las mismas fuentes de la organización.

Un solo fondo de inversión compró el 7% de la producción mundial en un día

Un sólo ‘hedge fund’ tiene agarrado por el cuello desde hace meses a todos los productores de chocolate del mundo. El fondo Armajaro, pilotado por un conocido ejecutivo británico, Anthony Ward, apodado como ‘Chocfinger’ (dedo de chocolate), compró el pasado julio hasta 240.000 toneladas de cacao, el equivalente al 7% de la producción mundial, en una sola operación. La compra, que se hizo en el mercado Euronext, donde no hay límites sobre este tipo de materia, disparó el precio del cacao hasta sus máximos desde 1977. Las miles de toneladas de cacao siguen acumuladas, según confirmaron fuentes conocedoras de la operación a este periódico, en los almacenes de Hamburgo, Amberes y Ámsterdan. Ward ha apostado por el cacao, ya que uno de sus principales productores, Costa de Marfil, está virtualmente en guerra civil, con lo que escaseará el producto en breve. Según el diario británico ‘The Daily Telegraph’, George Soros invierte en este fondo de inversión.

http://www.publico.es/dinero/364865/el-hambre-de-ganancias-infla-el-precio-de-la-comida