Alternativas al estrangulamiento de las microempresas

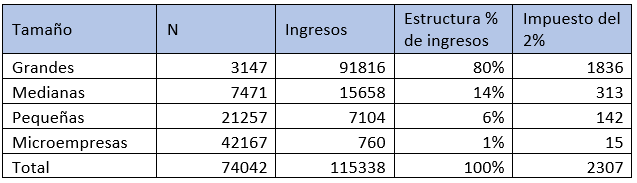

Con la aprobación de la Ley de Fomento Productivo los microempresarios deben pagar 2% del total de sus ingresos brutos por concepto de impuesto, sin lugar a duda, esto no considera su estructura de gastos y costos, pero tampoco las inequidades existentes en el ámbito empresarial. En efecto, las grandes empresas alcanzan un total de USD 91 816 millones en 2018, acumulando el 80% del total del ingreso de ese año, mientras que las microempresas apenas tienen el 1% del total de ventas. Con un total de USD 760 millones. Por tanto, el ingreso de las grandes empresas representa 120 veces el ingreso de las microempresas. El mismo nivel si se aplica el 2% a los ingresos brutos. En el caso de las microempresas se recaudarían USD 15 millones, que significarían su quiebra o estrategias de precarización para sostenerse. En el caso de grandes empresas se recaudarían USD 1 836 millones, lo cual probablemente no genere quiebras, sino reducción de las tasas de ganancias extraordinarias que ya tienen, desde luego también sostenidas por la precarización.

Tabla 1. Estructura empresarial por tamaño en Ecuador 2018 –en millones de dólares-.

Fuente: Superintendencia de Compañías Valores y Seguros 2018. Elaboración: Propia.

Sin embargo, al aplicar este impuesto plano (igual para todos) no se respeta el principio progresivo del sistema fiscal consagrado en la Constitución de 2008. Por lo que la tasa del 2% puede ser superior para las grandes empresas, con lo cual se recaudaría más, recursos necesarios para redistribuir a la sociedad. Incluso si solo se mantiene el impuesto a las grandes empresas se generarían estos recursos. No obstante, esto dejaría espacio para que se desplieguen mecanismos para que aquellos actores con empresas de diversos tamaños no paguen lo que deben pagar. Este es el caso de los Grupos Económicos -GE-.

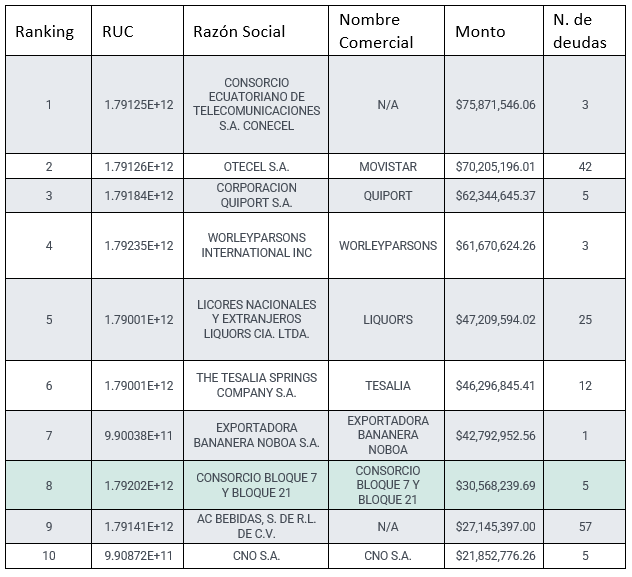

En promedio cada GE tiene alrededor de 25 empresas de diversos tamaños,[1] por tanto, una medida más específica de cobro de impuesto a los ingresos brutos que no permita traslados de ganancias entre empresas sería aplicado a los GE. En 2019 la totalidad de ingresos de estos asciende a USD 71 743 millones con un impuesto a la renta causado que alcanza los USD 1 771 millones. Eso implica que la relación entre impuestos e ingresos (Tasa Impositiva Efectiva) es del 2,47%. Se puede decir que en términos generales los GE pagan más del 2% pero no es así. Si bien estos impuestos son causados, no son los efectivamente pagados. Y una muestra de ello es que entre los principales deudores en litigio por los impuestos que deben pagar se encuentran estos GE.[2] Así por ejemplo las dos operadoras que concentran el mercado de telecomunicaciones suman juntas una deuda superior a los USD 146 millones. Este monto significaría 9 veces lo que se recaudaría con el cobro del 2% de las microempresas.

Tabla 2. Ranking 10 principales deudores en litigio

Fecha de corte: 22 de julio 2021. Fuente: SRI. Elaboración: Propia.

Por lo tanto, es necesario cuantificar cuánto se paga por impuesto a la renta y no solo lo que se causa para determinar si el cobro de un 2% a los ingresos brutos de los GE generaría una recaudación más efectiva. Este como primer paso, un paso anterior y más importante se centra en analizar si lo causado no está siendo alterado por mecanismos como el uso de paraísos fiscales que permiten la elusión fiscal. Este proceso es tendencialmente más utilizado por aquellos que más ingresos tienen y, bajo el principio de progresividad, los que más deberían pagar, pero esto no ocurre de esa manera.[3] Desde luego, esta situación aún no resuelve el tema de la progresividad y, para eso, se ha propuesto un impuesto permanente a las grandes fortunas, que generarían más de USD 4 mil millones bajo esta premisa.[4]

Con estos resultados se observa que existen varias alternativas al estrangulamiento que están siendo sometidas las microempresas con este impuesto del 2%, empujándolas hacia la precarización de sus trabajadores y trabajadoras. Algo que debe ser vigilado que no ocurra. Por consiguiente, la implementación de estas requiere también de una recuperación de la demanda, a través del bienestar de las grandes mayorías con políticas a favor del sector laboral, la redistribución y en un país dolarizado como el Ecuador protegiendo a la economía de la fuga de capitales con el Impuesto a la Salida de Divisas. La situación contraria, con una política de exclusivo favorecimiento a las élites empresariales hundirá aún más al país y, en esa línea, mantener el impuesto a los microempresarios y no trasladarlo a estas élites es un paso más. Una situación que solo se comprende a la luz de que se busque terminar con las microempresas para dejar todo el mercado a las grandes empresas y transferir a estos actores a la amplia capa de desempleados con el objetivo de precarizar aún más el mercado laboral.[5]

Notas:

[1] ¿Por qué se oponen al artículo 5 de la Ley Humanitaria? Con el cobro del 0,0042% del activo por cada sociedad en paraísos fiscales que tienen los Grupos Económicos se recaudaría el monto total de esta ley: USD 1 418 millones – UNIDAD DE ANÁLISIS Y ESTUDIOS DE COYUNTURA (coyunturauceiie.org)

[2] En firme…las deudas tributarias: 500 principales deudores deben USD 1 578 millones – UNIDAD DE ANÁLISIS Y ESTUDIOS DE COYUNTURA (coyunturauceiie.org)

[3] ECUADOR, LOS ULTRA RICOS SON LOS QUE MÁS PARAÍSOS FISCALES POSEEN. CONCENTRAN EL 34% DEL TOTAL. – UNIDAD DE ANÁLISIS Y ESTUDIOS DE COYUNTURA (coyunturauceiie.org)

[4] Impuesto permanente a las Grandes Fortunas en Ecuador generaría más de USD 4 mil millones – UNIDAD DE ANÁLISIS Y ESTUDIOS DE COYUNTURA (coyunturauceiie.org)

[5] ECUADOR, UNA SOCIEDAD PRECARIZADA: ÍNDICE AUMENTA 15% EN 2020 – UNIDAD DE ANÁLISIS Y ESTUDIOS DE COYUNTURA (coyunturauceiie.org)