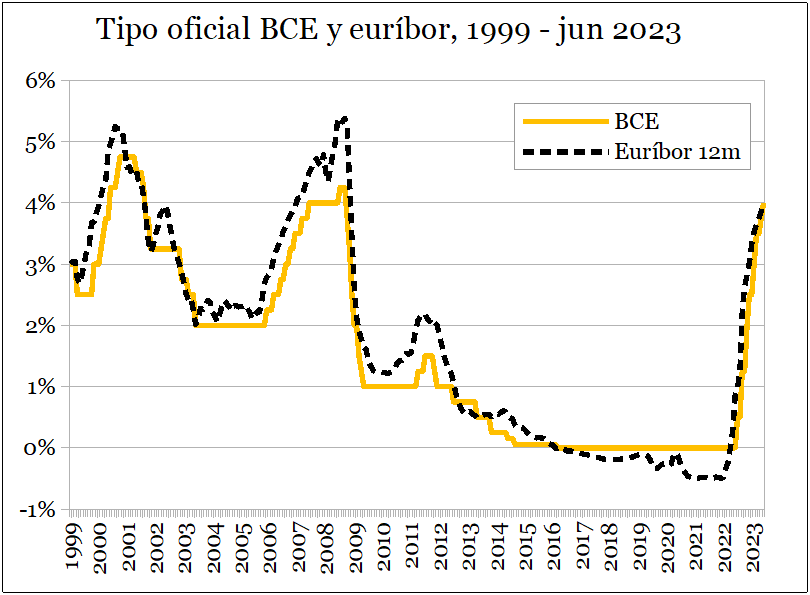

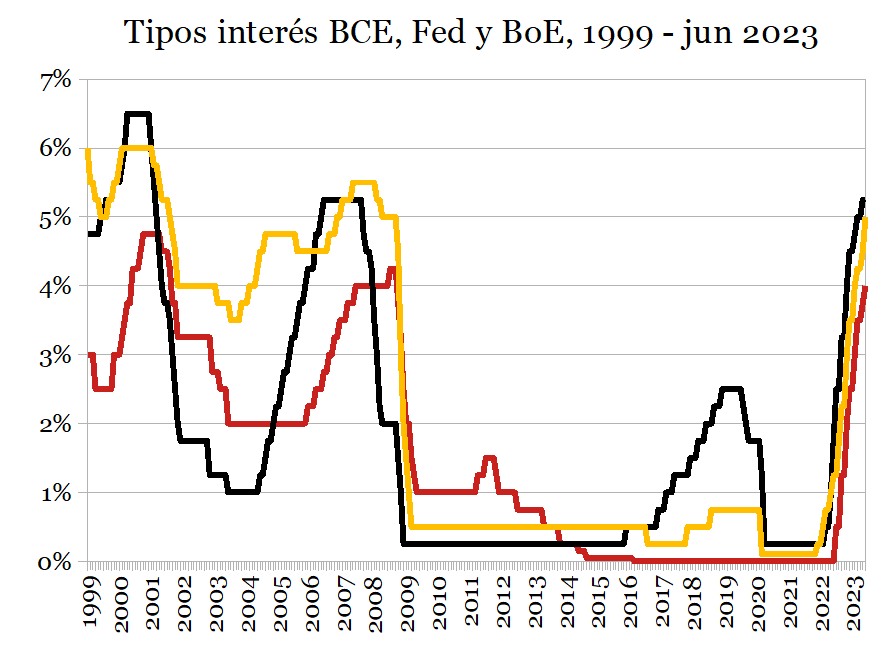

Hace ya un año, en julio de 2022, el Banco Central Europeo comenzó un endurecimiento de su política monetaria que nos ha llevado a una escalada inédita de los tipos de interés. Como puede observarse en la gráfica siguiente,[1] en apenas doce meses, la institución gobernada por Christine Lagarde—exdirectora gerente del Fondo Monetario Internacional y exministra de Sarkozy— ha aumentado el tipo de interés oficial desde el 0% en el que se había situado durante los seis años anteriores hasta el 4% actual.

Por supuesto, esa explosión de los tipos oficiales ha provocado un alza descomunal en las tasas de interés que sirven como referencia para determinar los costes financieros de los préstamos. En particular, el euríbor, que rápidamente ha pasado de presentar cifras negativas a superar en junio la frontera del 4%.

Recordemos que el BCE sólo ha mantenido tipos de interés oficiales por encima del 4% durante 18 meses a lo largo de los 25 años y medio de vida del euro (un 6% del periodo total). Y que el euríbor, cuya manipulación congénita por parte de la banca ya hemos explicado en otras ocasiones,[2] se ha mantenido por encima de esa cifra durante 42 meses, apenas una sexta parte de toda su existencia.

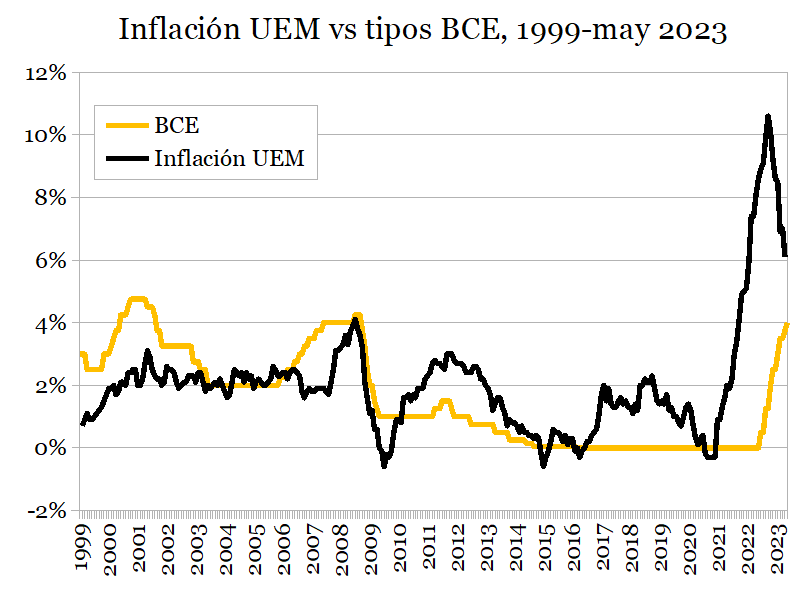

Según el propio BCE, esta política monetaria hiperrestrictivase supone que es imprescindible para acabar de una vez por todas con la peligrosa inflación que asola la zona euro. Y como la inflación no ha regresado aún a las cifras deseadas por esta institución, tal como se ve en la gráfica siguiente, pues nos dicen que hay que seguir insistiendo. Como cuando algunos matasanos de siglos anteriores se empeñaban en hacer sangrías indiscriminadas y, cuando esas prácticas no sólo no curaban al enfermo, sino que empeoraban su situación, entonces afirmaban que aún no era suficiente y seguían sacando sangre al pobre moribundo hasta que conseguían acabar con la enfermedad… y con el enfermo.Sostenella y no enmendalla, como se decía en castellano antiguo.

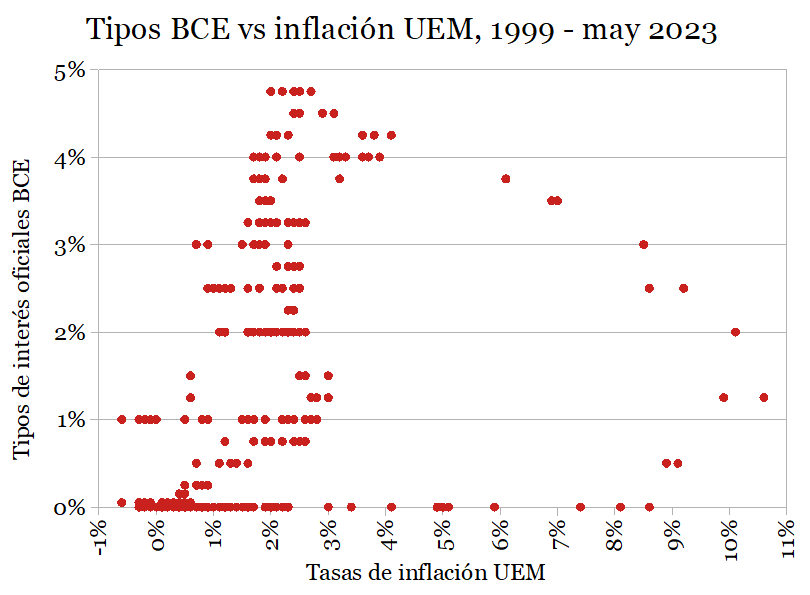

Esta situación coloca al BCE en una posición en la que se evidencian tanto sus contradicciones como sus servidumbres. Sus contradicciones porque, como vemos en la gráfica siguiente, desde que comenzó el año 2022, la zona euro ha entrado en un terreno desconocido hasta ese momento. Un terreno en el que la inflación se mantiene elevada independientemente de los tipos de interés oficiales. Un terreno en el que su incapacidad para atajar la subida de precios sólo rivaliza con su empeño en seguir apretando las tuercas crediticias de las economías europeas. En definitiva, un terreno en el que seguimos constatando la inepcia culpable de las teorías ortodoxas que sustentan en su mayor parte la actuación del BCE. Si los años de tipos al 0% dejaron bien clara la falacia teórica del multiplicador monetario en el que se basaba todo el edificio conceptual del mecanismo de transmisión monetaria,[3] la situación actual muestra sin tapujos la desnudez del emperador, puesto que el aumento de los tipos no está moderando la inflación, sino que está agravando la crisis económica del sistema.

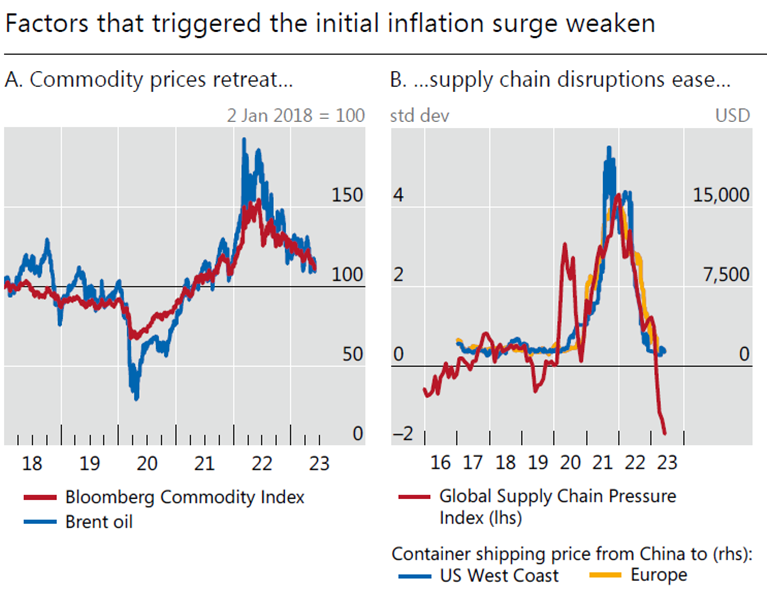

Si la inflación se ha moderado parcialmente en la zona euro en los últimos meses no es por la política monetaria del BCE, sino por la relajación de las presiones derivadas de la subida de los costes de la energía y de los cuellos de botella en las cadenas logísticas, como reconoce el propio Banco de Pagos Internacionales de Basilea y puede verse en las siguientes gráficas procedentes de su último informe anual.

Y esta política también está evidenciando las servidumbres del supuestamente independiente BCE. Como ya hemos comentado en otras ocasiones, su independencia no es tal, sino simplemente irresponsabilidad política frente a cualquier mecanismo democrático de rendición de cuentas.[4] De ahí que sus políticas no sean neutrales ni técnicas, sino marcadas en sus cimientos por un fuerte carácter de clase en el que el capital, en general, y el capital financiero, en particular, son los grandes beneficiarios. Así lo demuestra, por ejemplo, la envidiable evolución de los beneficios de la banca europea derivada, precisamente, de la subida de tipos.[5] Una mejoría en la que, por cierto, destacan las entidades españolas.[6]

Es la misma idea fija en la que insiste una y otra vez el FMI, que no tiene problema en continuar presionando a los bancos centrales para que sigan subiendo los tipos de interés, aunque sepan perfectamente que eso va a provocar una mayor recesión y más desempleo.[7] Esta infame institución no tiene reparo alguno en decir esto y, al mismo tiempo, reconocer que la culpa de la inflación la tiene, en su mayor parte, el incremento desbocado de los márgenes empresariales.[8] Por supuesto, en ningún momento reconocen esta contradicción por la sencilla razón de que rechazan por defecto cualquier posibilidad de controlar o contener directamente esos márgenes. Es el mercado, amigo.

Esta tendencia no es exclusiva del BCE ni una obcecación aislada del FMI, por supuesto. El resto de los bancos centrales de los países occidentales desarrollados han seguido una línea similar. La Reserva Federal de Estados Unidos y el Banco de Inglaterra, por ejemplo, han aplicado una política monetaria aún más agresiva. Hasta ahora, han multiplicado sus tipos oficiales por 21 y 50, respectivamente, en apenas año y medio.

¿Adónde nos está llevando esto? En relación con las condiciones materiales de vida, es evidente que las trabajadoras y los trabajadores no sólo seguimos sufriendo la rémora de la inflación, sobre todo, en los alimentos, sino que, además, se agrava hasta niveles difícilmente manejables la carga de la deuda hipotecaria que tenemos que soportar. Esto conduce a aumentos de los impagos y la morosidad, tanto entre particulares como entre pymes, lo que redunda en una amenaza evidente para el empleo. Y no sólo eso: también provocan un endurecimiento de las condiciones crediticias para los préstamos y, por tanto, hunden la concesión de nuevas hipotecas y de nuevos créditos personales y corporativos. El resultado es una caída de la inversión, lo que empeora aún más las expectativas económicas.

Sin embargo, la economía sigue inundada de dinero procedente de la política hiperexpansiva de la fase anterior y, además, el BCE no ha comenzado a reducir la emisión monetaria con la misma contundencia con la que ha subido los tipos de interés, ni mucho menos. De hecho, incluso ha lanzado mecanismos pensados para continuar en la misma línea de concesión ampliada de crédito con ciertos elementos de discrecionalidad ante la cada vez más evidente posibilidad de un brusco agravamiento de las condiciones financieras de los Estados, como es el caso del TPI que ya explicamos en otra ocasión.[9] Otra contradicción que el BCE tendría que explicar si fuera una entidad democráticamente responsable.

Ante esta situación, el BCE, que reconoce que hasta dos tercios de la inflación de 2022 se debió a los mayores beneficios empresariales y que la moderación de precios actual responde a factores ajenos a su política monetaria, sigue en sus trece.[10]Desde su púlpito ajeno a las miserias de la plebe y rodeada de otros capos del dinero,Lagarde nos advierte con palabras propias de la mafia: «No hemos terminado el trabajo».

Cuando lo terminen, veremos cuántos cadáveres con pesas en los pies hay que sacar del fondo del río.

Notas:

[1] Salvo indicación en contrario, todas las gráficas incluidas en este texto son de elaboración propia.

[2]https://rebelion.org/el-fraude-del-euribor/

[3]https://nuevarevolucion.es/la-importancia-de-la-impotencia-del-banco-central-europeo/

[4]https://rebelion.org/a-quien-sirve-el-banco-central-europeo/

[5]https://www.bolsamania.com/noticias/economia/bancos-europeos-aceleraran-crecimiento-beneficios-2023–11868426.html

[6]https://cincodias.elpais.com/cincodias/2023/02/03/companias/1675416630_629493.html

[7]https://www.eleconomista.es/economia/noticias/12342294/06/23/el-fmi-insiste-al-bce-para-que-suba-mas-los-tipos-pese-a-los-efectos-negativos-sobre-el-mercado-laboral.html

[8]https://www.imf.org/en/Publications/WP/Issues/2023/06/23/Euro-Area-Inflation-after-the-Pandemic-and-Energy-Shock-Import-Prices-Profits-and-Wages-534837?cid=bl-com-WPIEA2023131

[9]https://nuevarevolucion.es/el-instrumento-de-proteccion-de-la-transmision-tpi-un-nuevo-instrumento-de-dominio-para-el-banco-central-europeo/

[10]https://www.lavanguardia.com/economia/20230627/9072427/bce-tipos-subida-euribor-hipotecas-christine-lagarde-inflacion.html

Mario del Rosal y Javier Murillo son profesores de la Universidad Complutense de Madrid.

Rebelión ha publicado este artículo con el permiso de los autores mediante una licencia de Creative Commons, respetando su libertad para publicarlo en otras fuentes.