Este el sistema de integración tributaria defendido por la clase empresarial en los diferentes proyectos de ley presentados ante el Congreso.

Tres impuestos gravan la minería privada a saber, el Impuesto de Primera Categoría (27%), el Impuesto Específico a la Minería (IEM), mal llamado Royalty, y en el caso de las empresas que remesan sus utilidades al extranjero, el Impuesto Adicional (35%).

Agreguemos que las empresas públicas pagan además una sobretasa del 40% según lo dispuesto en el Art. 2 del Decreto Ley 2398 de 1978. La aplicación de la tasa del 27%, Impuesto de Primera Categoría para la renta retirada o distribuida, se aplica teniendo en cuenta la imputación o deducción parcial del crédito para la aplicación de los impuestos Global Complementario o Adicional.

Este el sistema de integración tributaria defendido por la clase empresarial en los diferentes proyectos de ley presentados ante el Congreso.

Un impuesto único sin integración revertiría esta situación pues con ello se eliminan eventuales planes de evasión y elusión tributarias donde el FUT ha sido uno de los mecanismos preferidos en décadas anteriores. Como se demostrará más adelante los gastos financieros, en una actividad de largo plazo de fructificación de inversiones, son altos debido a una cadena de valor de complejas interrelaciones de empresas internacionales.

Circunstancias de orden institucional y político hacen difícil el control sobre operaciones dudosas. Operaciones donde los controles locales carecen de los estándares exigidos. En ese orden de prácticas, las matrices mineras desde paraísos fiscales aparecen otorgando créditos a la filial chilena. Lo que lleva a dos consecuencia negativas para el país: primero, las utilidades se remesan al extranjero, disfrazadas del pago de intereses que sólo pagan un 4%, y en segundo lugar se reducen artificialmente las utilidades en Chile, pagándose menos impuestos.

Se consagra así la transformación del impuesto adicional de 35% en un impuesto del 4%.

Otras circunstancias dudosas se refieren a los llamados precios de transferencia, o precios mediante los cuales las filiales venden lo producido a precios manifiestamente reducidos a sus casas matrices, con lo que las utilidades tributarias se minimizan o se transforman en deudas. Concretamente se abulta el crédito y disminuye el IVA a pagar.

Sólo en septiembre de 2012 se reemplazó el artículo 38 de la Ley de la Renta por el artículo 41E de la misma que fortalece la fiscalización de los precios de transferencia. Por una parte, sorprendía que en Chile no existiera una normativa eficaz de dichos precios, siendo que la economía del país es una de las más abiertas del mundo; por otra, que el peso de la prueba cayera sobre el Servicio de Impuestos Internos.

Esta vez la normativa estableció que el contribuyente debía demostrar que los precios o rentabilidades obtenidos en operaciones con relacionados respetaban el principio del operador independiente, a través de una declaración jurada sobre dichos precios, sustentada en la documentación que avale tal situación.

En su versión más actual, desde hace 20 años a esta parte, el Estado de Chile ha negociado con las empresas mineras diversas modalidades tributarias, entre ellas el royalty que han resultado en desmedro de los intereses del país. Un elemento central en las negociaciones fue la invariabilidad tributaria que en 2006 se negoció por 12 años es decir hasta 2018 (presidente Lagos), año en que las empresas obtuvieron 3 años más de invariabilidad con lo que se llegó a 2021 (presidente Piñera).

En 2006, Lagos, estableció tasas entre 0,0% y 4% con un promedio de tasa efectiva de 1,96%. En 2010, Piñera negoció con las empresas un Royalty de reconstrucción por 3 años (2010, 2011, 2012), subiendo la tasa entre 4 y 9%. En el caso de la Gran Minería, con una producción de más de 50 mil Toneladas Métricas de Cobre Fino (TMCF) se subió la tasa a 14%, lo que resultaba absolutamente irreal (más propio de una maniobra política) pues una empresa debería tener una rentabilidad operacional superior a 85 % para llegar a esa tasa.

En resumen, cuando se eliminó el DL 600, las compañías negociaron, en lugar del 42% de invariabilidad, un 39%, es decir al 35% adicional se sumaron 4% del Impuesto Específico, con lo que se obtuvieron 3 puntos menos que el 42 de la invariabilidad.

Nótese que el Impuesto Específico es Gasto Tributario pues disminuye la base imponible del Impuesto a la Renta. Dicho impuesto, tiene un 50% deducible del Impuesto a la Renta de Primera Categoría, por lo que la tributación total llegó a ser 37%, es decir 5 puntos menos que antes de la Ley 20.026 cuando era 42%. Si se compara dicha tasa, sólo con el adicional de 35%, hay una diferencia de 7 puntos.

El Royalty se refiere a la regalía que se paga al Soberano que se estima propietario del territorio donde está el yacimiento. De manera que cuando esos territorios son regidos por los Estados que suceden a las monarquías, en sus territorios cobran una regalía por el hecho de establecer concesiones en sus territorios. Como se explica en el párrafo siguiente esto está muy alejado de los supuestos con que se impone el llamado Royalty a las compañías mineras, en su mayoría Transnacionales.

LOCCM: una legislación atentatoria a la Soberanía Nacional

Según la doctrina de la Ley Orgánica Constitucional de Concesiones Mineras (LOCCM) el Estado tiene sólo el dominio eminente sobre los recursos mineros, es decir una situación de administración tutelar despojada de toda atribución en el uso, goce y disposición de los recursos naturales, que revendrían al concesionario en una suerte de concesión plena.

Disposición contraria a la reforma constitucional de 1971 que estableció el dominio minero patrimonial del Estado, atribuyéndole a este último una naturaleza y carácter jurídico de exclusivo, absoluto, inalienable e imprescriptible, principio literalmente transcrito en la Constitución de 1980.

La LOCCM vació de contenido ese concepto, proclamando la teoría del “dominio subsidiario del Estado. La ley 20026 del año 2005 modificada por la ley 20.469 de 2010, establece el régimen por el cual las compañías mineras deben pagar un royalty al Estado de Chile, con tasas variables desde el 5% al 34,5% sobre su renta operacional minera, progresivas por tramos mientras vaya subiendo el margen operacional minero (Art. 4°).

En la nueva ley los criterios clásicos de aplicación de un royalty son el valor de la producción extraída o sobre las ventas. La Renta Imponible Operacional (RIOM), a la que hace referencia la Ley, determina los ingresos de la actividad minera menos sus costos de producción (materias primas, energía, mano de obra y otros).

Exentas de Royalty se encuentran la pequeña y mediana minería, menos de 12.000 y 50.000 TMCF, respectivamente. Las mineras de 50.000 TMCF, que deben pagar Royalty quedan en una situación de transición entre los distintos niveles de tributación que las favorece, pues para pagar Royalty debe considerarse el promedio de ventas de los últimos 6 ejercicios permitiendo que los proyectos que vayan incrementando su producción tengan un paso más gradual hacia tasas mayores. Situación que ocurre, por ejemplo, con aquellos explotadores que incrementen esporádicamente o de forma progresiva su producción por sobre 50.000 toneladas.

El concepto y funcionamiento que se espera del Royalty, basado en la doctrina de la LOCCM, significa desconocer el dominio patrimonial del Estado, puesto que la concesión que se constituye es una concesión plena (LOCCM) que no tiene relación alguna con un acto soberano del Estado, puesto que dicha concesión nace originariamente por voluntad del propio interesado, sin injerencia, opinión e intervención del Estado, salvo el cumplimiento de los requisitos y formalidades procesales adjetivas técnicas, en donde el Sernageomin (organismo del Estado) sólo asesora y colabora con los jueces letrados civiles que emiten una resolución o fallo sobre la petición de concesión, “sin intervención decisoria alguna de otra autoridad o persona” (Art. 5 LOCCM y 34 Código de Minería).

Considerando esto, en la legislación chilena, “la concesión se constituye con prescindencia del Estado, independiente y originariamente ante los tribunales”.

Según la LOCCM la concesión no se otorga ni concede, ella se constituye ante los tribunales por el propio solicitante. En esas condiciones primará el interés del explotador cuando el margen operacional – como se verá en lo que sigue – con tasas marginales irreales establecidas en la Ley para así cubrir, en desmedro del Estado, la explotación indiscriminada de recursos minerales no renovables.

Elementos que pesan en la tributación efectiva

La actual ley del royalty, aprobada en mayo 2023, sigue las reglas generales de lo aprobado en el pasado, salvo en lo referente al pago sobre las ventas. En ese ítem las empresas cuyo promedio de ventas supere las 50 mil TMCF en los últimos 6 años quedan sujetas a un impuesto ad-Valorem, (Art. 4). Sin embargo, la misma ley establece que el impuesto se pagará sólo si los explotadores, de más de 50 mil TMCF, realizan ventas de más de 50% de cobre, en cuyo caso deberán pagar tasas de 8 a 26 porcientos sobre el Margen Operacional Minero (MOM), Cfr. Art. 3.

Las empresas que no caen en ese criterio de producciones conjuntas, cobre-oro, plata, molibdeno, etcetera, no pagan el royalty previsto sobre las ventas, lo que deja fuera del pago de Royalty empresas que están por sobre las 50 mil TMCF, Ibidem.

En cuanto al margen operacional negativo o igual a cero, la ley señala que en ninguno de los dos casos el explotador pagará royalty, debiéndose ajustar dicho margen a cero. La tasa señalada de 26 % exige un margen operacional superior a 70%, criterio que convierte en ilusoria la tributación que se anuncia. El margen operacional citado depende de los resultados de las empresas, puesto que no se puede vender algo que no se ha producido, por tanto no puede haber un margen operacional minero sin tener en cuenta precios y costos, por tanto su cálculo es el cociente multiplicado por 100, de la Renta Imponible Operacional Minera, RIOM, por los ingresos operacionales mineros del contribuyente.

En definitiva, el pago del Royalty quedará determinado por los resultados presentados en la contabilidad de las empresas. Cálculos donde se presentan costos que han sido tradicionalmente controvertidos.

En los últimos 18 años, desde diversas fuentes (políticos en el Congreso, analistas, cátedra universitaria, dirigentes sociales, fundaciones e instituciones como el Comité de Defensa del Cobre, etcetera), se ha discutido la credibilidad de los costos presentados por las empresas, tema de plena vigencia en el presente.

Factores de ajuste de la Renta Minera

El nuevo Royalty no queda exento de esa polémica, pues se determina según los ajustes sobre la base imponible dado un nivel de producción y ventas. Ahora bien, en la minería el capital financiero es central pues se trata de una actividad donde la fructificación de las inversiones es a largo plazo. Como se citó más arriba, parte importante de las inversiones se hacen con deudas y la deuda no paga los mismos impuestos que las utilidades de la empresa. Ahora bien, Chile es fundamentalmente exportador de concentrados por lo que las cadenas de valor de la actividad determinan que los costos y precios se rigen según operaciones conjuntas donde el comprador de concentrados en ultramar, impone el precio al productor, o simplemente, siendo parte de la cadena de valor, finiquita la operación cargando costos de operaciones de compra donde el componente financiero es crucial y el vendedor en Chile, poco o nada puede objetar, a menos que sea parte del conglomerado internacional que maneja el negocio.

Un resumen de las operaciones involucradas demuestra la siguiente cadena de valor: transporte del concentrado en contratos a largo plazo con las navieras, negociación de subproductos, que no son controlados en los 5 puertos de embarque del país, es decir subfacturación, planificación del desembarco y la sanitización consiguiente de los puertos de desembarco, financiamiento de los procesos de fundición y refinación, con la consiguiente recuperación de los subproductos, manufactura de aleaciones y otros – a lo que debe agregarse la infraestructura de financiamiento al origen de las operaciones.

Teniendo en cuenta una estructura de negocios, que los Estados productores de materias primas han sido incapaces de cambiar, las propuestas de los gobiernos se basan en la modificación de la base tributaria que tiene un efecto directo en el cálculo de la Renta Líquida Imponible.

Por esta razón la discusión sobre el royalty no se centra en la discusión de fondo sino sobre la base imponible del impuesto de primera categoría y en las hipótesis de recuperación de utilidades, para los efectos de reconocer la tasa efectiva de tributación. En el Art. 6° de factores de ajustes de la renta impositiva operacional (RIOMA) se busca concretar las tasas efectivas de tributación.

De esta manera, se rechaza la amortización acelerada con lo que se amplía la base tributaria y de otra parte se restituyen a la base imponible todos los costos no asociados directamente a la venta de productos mineros. Se da como ejemplo, los costos financieros. Por otra parte, se deducen todos los ingresos que no provienen directamente de la venta de productos mineros, por ejemplo los ingresos financieros.

Vistos las operaciones conjuntas no existe posibilidad alguna que estos ítems puedan ser contabilizados en una sola cuenta, sometida a control local, de las empresas relacionadas a nivel internacional.

Supuestos relativos a la ley de corte del mineral en el cálculo del royalty

En este tipo de ejercicios, relativos a la tasa efectiva de tributación se agregan otros de parte del Ejecutivo, donde en base a precios del mineral y porcentajes de retiro de ganancias se llega a dicha tasa. Es lo que se dio como ejemplo en las discusiones parlamentarias, cuando según un precio de referencia de US$ 3,74 la libra de cobre y con una distribución de 50% de las ganancias se calculó una tasa de 33,4%, cifra que crece a 34,8% cuando se descarta la depreciación acelerada.

En el caso de una repartición de 100% de las utilidades, incluyendo los costos de la industria y sin una depreciación acelerada, el ministro Marcel y sus asesores postularon una tasa de tributación de 38,6%.

Otro de los alegatos con especial relevancia respecto a la rentabilidad del yacimiento y por tanto en el cálculo del royalty es el esgrimido por el Consejo Minero a saber, el incremento, no previsto, de costos de la explotación, hecho que tendría según los concesionarios efecto en la ley de corte del mineral y por ello disminución de las reservas mineras.

La ley de corte implica la concentración mínima que debe tener el yacimiento para ser explotable. Todo material que está por encima de la ley de corte se clasifica como mineral y es procesado, los que están bajo la ley son considerados estériles.

Las reservas son los depósitos que han sido descubiertos y evaluados como económicamente rentables y que justifican la explotación y la ley de corte es una de las leyes más bajas que puede tener un mineral para ser extraído y tener beneficio económico. La ley de corte se establece como una relación reservas/recursos.

Para los efectos del pago del royalty se considera la ley de corte del mineral es decir la relación entre las reservas y el total de los recursos. Las reservas son los depósitos descubiertos y económicamente rentables. En definitiva, el cálculo que implica la ley de corte considera los costos materiales y financieros vis-à-vis de las ganancias que se proyectan durante la vida útil del yacimiento y con ello resuelve el límite en que las ganancias son posibles.

La ley del yacimiento incide en la rentabilidad de la explotación así como en los impuestos. El particular observa la totalidad de los recursos que implican reservas y depósitos no descubiertos potencialmente rentables que se establecen mediante estudios geológicos preliminares. Esto deviene un argumento ex post cuando el royalty es un gasto, parte del costo y por ello tiene incidencia en la ganancia. La solución se expresa en términos de reservas que pueden ser explotadas y por tanto vendidas, es decir a mayor precio conviene explotar más, es decir la ley de corte baja y viceversa.

El departamento de Ingeniería en Minas de la Universidad de Chile simuló el impacto que tendría en un proyecto con características promedio el royalty de 3% que se eleva progresivamente a partir de la cotización de 2 dólares la libra de cobre. Se simularon tres escenarios de precio de largo plazo a saber, bajo, con la libra a 2,3 dólares; medio con un precio de 3 dólares y alto con la cotización a 5 dólares. Los cálculos realizados se basaron en la minería a cielo abierto, se excluyó la minería subterránea. Además se refiere a porcentajes ad-valorem sobre concentrados.

El resultado fue el siguiente. Con un precio de largo plazo de 3 dólares, la ley de corte, crítica del yacimiento, corresponde a 0,29%. Cuando se aplica el royalty de 3%, el corte crítico sube a 0,33%. Si se aplica en la simulación el royalty a 3% este valor sube a 0,33%. Con el royalty la ley de corte sube 13,7%. Según los cálculos presentados “la aplicación de una tasa ad-valorem del orden del 1% al 3%, tendría un efecto sobre las reservas menor al 5%, para precios del orden de 2,5 o 3,5 US/lb.”

En conocimiento de este estudio la Sociedad Nacional de Minería (Sonami) comentó que, “poner un royalty sobre las ventas supone elevar el costo de producción y esto, en el fondo, equivale a subir la ley de corte, particularmente ante un escenario de precios bajos del cobre. En el caso de las minas y los proyectos de leyes más bajas, efectivamente implicará eliminar el mineral que dejará de ser económicamente explotable, y con ello disminuirán las reservas mineras” (Cf. El Mercurio, Economía y Negocios, B13, 8 de junio de 2021).

El royalty es anterior a las ganancias del negocio. El precio de la concesión es el título que permitirá explotar el yacimiento. Su cálculo se basa en el potencial de la mina o reserva técnica, noción prevista, al igual como la concibieron el presidente Salvador Allende y su asesor legal, Eduardo Novoa Monreal.

Si se acepta esta doctrina, el Sernageomin y los organismos científicos- profesionales y técnicos, deben proporcionar un cálculo acerca de la ley de corte o relación entre “lo que se explota y el recurso” de la mina cuya pertenencia se solicita. Es la información que los tribunales deberían integrar a la carpeta de constitución de la concesión minera en Chile. Sin embargo, nada de lo que aquí se argumenta se entiende, a menos que dilucidemos el sistema concesional al que adherimos.

Nuestra interpretación no tiene sentido en el marco de la LOCCM, es decir de la concesión plena, pues el Estado es propietario de las minas y la concesión es un arriendo. Para gozar de dicho arriendo debe pagarse un royalty que depende de la ley de corte del yacimiento. Dicho cálculo varía según el precio de mercado del mineral. Como ya lo dijimos más arriba.

La ley de corte cambia en el curso de la explotación – pasaje de óxidos a sulfuros – y por tanto debe tenerse en cuenta en la evaluación del royalty que se cobrará al privado, pues su incidencia en la rentabilidad del capital que se invierte es evidente. Cuando el Estado da en concesión un yacimiento el royalty que se cobra está en función del mineral que produce. No es lo mismo dar en concesión un proyecto de baja ley (0,3, 0,4, 05) que un proyecto de ley, por ejemplo, 1,5. Estos procesos son permanentes y se materializan en términos de inversión que la minería realiza durante el proceso de desarrollo de la mina.

El resultado de los estudios determina la calidad de la mina cuya concesión se tramita ante tribunales. Es decir el valor de la mina, según el tipo de mineral que se extrae y las toneladas que se pueden extraer en un máximo de 5 años. Evacuado ese informe y según el informe sobre precios del presente en la Bolsa de Metales de Londres (BML), y las tendencias en informes técnicos internacionales, el Estado estará en situación de determinar el precio del royalty. Ambos, ley de corte y precio, son variables por lo que cada año se verificará el cálculo del royalty.

Pagos reportados por 10 mayores empresas privadas

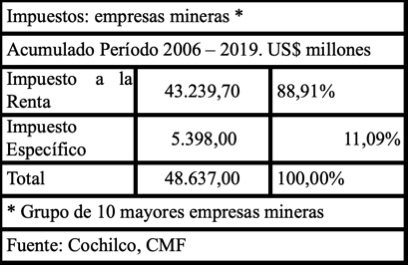

Los efectos de la volatilidad del precio en los resultados que se esperan del Royalty se refleja en el rendimiento del IEM que en un período de 14 años (2006-2019) se sitúa alrededor de 11% en relación al total de los impuestos (a la Renta y Específico) pagados por 10 GPM, según cifras obtenidas los balances informados a la Comisión del Mercado Financiero (CMF) y los Anuarios de Cochilco – me refiero a los ejercicios 2006 y 2019.

Los pagos reportados por CMF y Cochilco se refieren a 10 mayores empresas mineras privadas (GMP10) que operan en el país y que representan en torno al 80% de la producción: Collahuasi, Escondida, Anglo American Sur, El Abra, Candelaria, Zaldívar, Mantos Copper, Cerro Colorado, Quebrada Blanca y Los Pelambres.

| Impuestos: empresas mineras * Acumulado Período 2006 – 2009. US$ millones Impuesto a la Renta 43.239,7 88,91% Impuesto Específico 5.398,0 11,09% Total 48.637,0 100,00% * Grupo de 10 mayores empresas mineras Fuente: Cochilco, CMF |

| En el marco de la discusión del Royalty en el Congreso, la diputada de Comunes, Claudia Mix, solicitó al Servicio de Impuestos Internos (abril 2018), un recuento del pago de impuestos de las empresas mineras, cifras reproducidas por el economista Julián Alcayaga en su artículo “Nuevo Royalty a la Minería” (27/06/2023. Cfr. Blog hectorvegatapia.com) que señalan para un período de 14 años, los resultados para el pago de los diferentes años tributarios (2004 – 2017).A partir del año 2010 se observa un alza en los rendimientos de la tasa de 14%, salvo en 6 años del período (2009, 2010, 2013-2017). Se destaca en el artículo de Alcayaga la pronunciada baja del Impuesto Específico a la Minería de 8 puntos (= 698.3 /88.1 en US$ millones de cada año) en el año tributario 2017 en relación al año 2006. Pese a que no se señalan en el artículo citado, las empresas a que se refieren, las cifras que pertenecen al Servicio de Impuestos Internos (SII) son coincidentes con las de los balances informados a la Comisión del Mercado Financiero (CMF) y los Anuarios de Cochilco ya citados para los ejercicios 2006 y 2016.Reparto territorial de fondosLos fondos de la Ley de Royalty Minero se distribuirán en 3 fondos que comenzarán a llegar a las regiones el 2025: 225 millones de dólares a beneficio de los Gobiernos regionales a través del Fondo para la Productividad y el Desarrollo; 55 millones de dólares para el Fondo de Comunas mineras que tengan faenas relacionadas directamente con la actividad minera, determinadas según Informe de Cochilco. Fondo de apoyo para la Equidad Territorial: 170 millones de dólares a distribuir entre las comunas más vulnerables. Llegaría aproximadamente a 300 comunas del país a cerca de 11 millones de personas.En el intertanto se establecerán 3 fondos puente de apoyo para, las Regiones y Municipios para 2024; un Fondo Plurianual para la Seguridad Ciudadana y un Fondo Trianual de Recursos para apalancar proyectos de inversión en infraestructura productivo en las regiones de Arica y Parinacota a Coquimbo. |

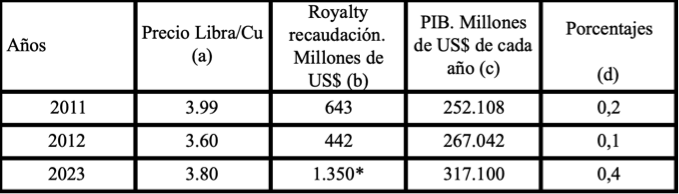

| Royalty y PIB Años Precio Libra/Cu (a) Royalty recaudación. Millones de US$ (b) PIB. Millones de US$ de cada año (c) Porcentajes (d) 2011 3.99 643 252.108 0,2 2012 3.60 442 267.042 0,1 2023 3.80 1.350* 317.100 0,4 |

| Los años 2011 y 2012 registran la mayor recaudación de Royalty en el período 2011-2019, anterior a la nueva ley, 643 y 442 millones de dólares, respectivamente. Dicha recaudación equivale a 0,2 y 0,1 del PIB de esos años. La recaudación esperada en régimen del nuevo Royalty es de US$ 1.352 millones es decir 0,4 del PIB, 2 puntos por sobre la mejor performance del período de comparación. Este es un llamado de atención a una economía que ha confiado en una estrategia extractivista, exportadora de concentrados, con un claro proceso de envejecimiento de la población, registrando un peak de crecimiento de 1,8% de la población en 2019 para caer a 0,6% en 2019. Magro resultado si se tiene en cuenta que en un período de 12 años (2011-2023) la economía registra una tasa cumulativa anual de 1,9%. Por último, como está documentado más arriba sobre los manejos tributarios de las Transnacionales, esperamos que se deduzcan ante el Servicio de Impuestos Internos, deducciones por pérdidas de ejercicios anteriores (Cfr. Art. 6° de la nueva Ley del Royalty). ¡Nada de qué sorprenderse! |