Oh, tenía que pasar. 2013 fue un año movido en el mercado tecnológico: salidas a bolsa – Twitter fue la que más ruido hizo -, empresas valoradas en más de mil millones de dólares y el Nasdaq, el índice donde cotizan las tecnológicas, superando los 4.000 puntos, que, para entendernos, es algo que no sucedía […]

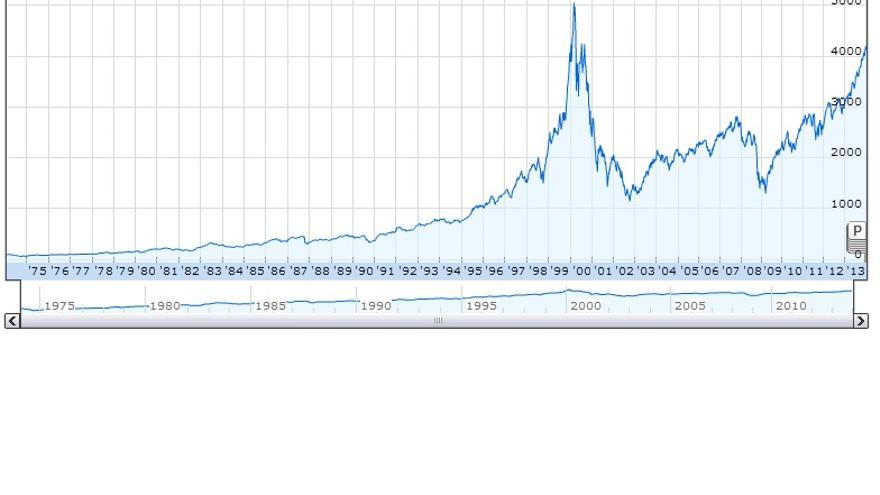

Oh, tenía que pasar. 2013 fue un año movido en el mercado tecnológico: salidas a bolsa – Twitter fue la que más ruido hizo -, empresas valoradas en más de mil millones de dólares y el Nasdaq, el índice donde cotizan las tecnológicas, superando los 4.000 puntos, que, para entendernos, es algo que no sucedía desde el año 2000. Con todo, y como la sombra de la burbuja puntocom es alargada, la prensa no tardó en sacar el titular. ¿Nueva burbuja tecnológica? Aquí los enlaces de The New York Times, Wired y Cinco Días.

«En el 99 estalló la burbuja de las puntocom. Se habían alcanzado valoraciones que no estaban soportadas por negocios con generación de caja. ¿Ahora qué ocurre? En el Nasdaq tiran del carro compañías como Microsoft, Apple o Cisco, con modelos tremendamente generadores de caja. La situación es tan distinta que compararlo es no tener ni idea de lo que es una burbuja. Cuando alguien dice que Twitter o Facebook salen a bolsa con valoraciones infladas yo digo que es posible, pero que salidas a bolsa con valoraciones así hay todos los días, no sólo en tecnológicas», considera Antonio Manzanera, autor del libro Finanzas para Emprendedores y director de Savior Venture Capital. Los análisis financieros dicen lo mismo: no os creáis el hype de la burbuja, esta vez es diferente. El mercado es más maduro, los modelos de negocio son más sensatos y las empresas cotizadas tienen más años.

Gráfica evolución Nasdaq desde su origen / Google Finance

«La teoría de muchos inversores es que esto no es como el 2000», opina Miguel Arias, socio fundador de IMASTE y miembro de Chamberí Valley. «Hoy hay más mercado en internet que hace diez años. Hay burbuja, pero de menor nivel».

Burbuja de apps y redes sociales

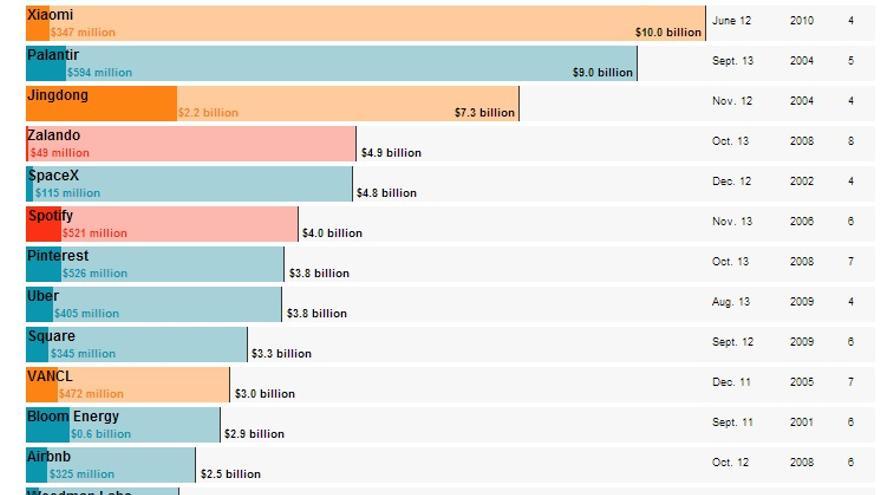

La burbuja que veían los medios estaba en las valoraciones que han alcanzado algunas empresas este año. ¿Ejemplos que señalan? Dropbox, que recibió 250 millones y está valorada en 8.000 millones; Uber, que recibió 258 millones y está valorada en 3.800, o Pinterest, que recibió 338 millones y está valorada en 3.800. Todas son parte del club de unicornios o empresas valoradas en más de mil millones de dólares. Aunque la mayoría tienen negocios comprensibles – Dropbox cobra por más almacenamiento y facturó uno 200 millones; Uber se lleva comisión por uso y facturó unos 213 – el ojo está puesto en esos modelos que de momento no ganan nada más que gente registrada. Ejemplo: Pinterest.

El caso más exuberante es Snapchat. Fundada en 2011, lleva 123 millones de dólares acumulados, está valorada en dos mil millones y aún no ha ingresado un duro. Eso sí, tiene 60 millones de usuarios.

Gráfica de valoraciones de empresas del billón de euros / WSJ

«Está claro que no se valoran por los ingresos actuales, sino por la capacidad brutal de ingresos futuros. Twitter tiene cientos de millones de usuarios, ha cambiado el modo en el que nos relacionamos con las noticias, que compartimos, hasta cómo vemos la televisión. ¿Cuánto vale eso? A lo mejor no se puede valorar en facturación hoy, pero mañana tiene el potencial de valer muchísimo», explica Arias.

Burbuja ‘engordar empresas para venderlas’

En las que no están en bolsa, el potencial se mide en su posible venta. «La valoración de startups está basada en el precio al que se espera que se puede vender. Un inversor de capital riesgo jamás invierte en un lugar donde no tiene la certeza más o menos de que va a salir. Esto es como el que tiene un piso en la calle Serrano y dice que es rico. Serás rico, pero si no lo vendes no tienes rentabilizar», explica Manzanera

Como las grandes tienen mucha capacidad de compra, pueden adquirir: desde innovaciones (como hace Google), a sus copias en otros países o a modelos con muchos usuarios. Quizá de nuevo el caso más llamativo sea el de Snapchat. Facebook le ofreció tres mil millones. La compañía los rechazó.

«¿Y por qué no venden Snapchat? Pues porque este año van a descubrir nuevas funcionalidades, más usuarios… Cosas que hagan que valga más. No ingresos, sino crecimiento en su base de usuarios», explica Arias. Con más rondas levantadas, más dinero para crecer en usuarios, que no ingresos, y más posibilidad de vender más caro. «Y cada uno de los fundadores ya tiene millones de dólares. En la última ronda les metieron a cada uno cash-out. Ellos ya son ricos: ahora pueden ser archimegamillonarios o archimillonarios. Y la diferencia entre ambos es que prefieren crear algo que controlen ellos».

Otro modelo pensado para la venta es el de copiar. «Los alemanes Rocket Internet son expertos: copio todo lo que pasa en Estados Unidos y cuando vienen a mi país he llegado antes y es más barato para ellos comprarme que competir», explica Arias. En este reportaje sobre burbujas a punto de estallar hay más negocios poco creativos. «Es legítimo, porque hay que saber ejecutar, no basta solo con la idea. Pero es lo que nos falta: más innovación propia».

Burbuja ‘dame rondas de inversión’

Viernes, siete de la tarde. Cae la noche sobre Londres. Las oficinas de Telefónica en la capital tienen desde hace dos años una planta dedicada a las startups: Wayra, un programa para acelerar su crecimiento, acoge un encuentro de gente del sector. Entre cubos con cervezas para los asistentes – incipientes emprendedores de internet – y música de fondo, comentarios sobre la necesidad de ir a Silicon Valley a conseguir dinero porque en Londres, la principal capital tecnológica europea, se «levanta» menos.

«Hay un dicho que dice que para conseguir financiación en Silicon Valley necesitas tracción [como Snapchat], en España ingresos y en Londres ambos», afirman Joaquim Canet y Juan Hontanilla, fundadores de Develapps, una empresa de desarrollo de aplicaciones que trabaja entre la capital británica y Valencia. Ven dos cosas: ideas sin base y búsqueda acelerada de inversión. Con el boom de las apps, «nos llega mucho iluminado. Piensan en el modelo de negocio, otra cosa es que lo hagan bien: muchos creen que una app tendrá 100.000 descargas, cuando 10.000 ya es un éxito. Si el modelo es vender la app a un euro y has gastado 20.000 en hacerla, no rentabilizas». Como organizador de eventos para emprendedores, Canet cuenta también que «casi todo el mundo busca inversión. Hasta negocios que no son tan arriesgados, a los que les vendría mejor ir paso a paso y sostenerse sobre sus ingresos, buscan inversión por inercia, porque todo el mundo lo hace. Y algunos productos no los usa nadie, se han gastado ya todo el dinero que han recibido y siguen intentando levantar rondas. Hace cinco años era imposible que consiguieran dinero. Su modelo es conseguir usuarios y luego ya veremos».

¿Se mide el éxito en dinero ‘levantado’? «Ah, sí, el juego de las rondas», contesta Arias. «Que parece que el objetivo es hacer rondas más que crear un producto. Lo importante primero es tener clientes, un modelo o una tecnología y luego acompañar eso con el dinero que haga falta. Está empezando a pasar en España y creo que es pernicioso». «Siempre que hablas con alguien con experiencia te dice: la mejor inversión es no pedir inversión. Intentar montar un negocio que no la necesite. A lo mejor cuando lo estás montando ves que sí la necesita. Nosotros necesitábamos millones de visitas. Para eso se necesita tiempo y el tiempo necesita dinero», explica David Bonilla, fundador de la web para comprar videojuegos Otogami. Él mismo narró en su blog el proceso: vendiendo servicios a otros clientes financiaron el desarrollo de su producto hasta que los inversores se acercaron a ellos para hacerlo crecer. «Estoy de acuerdo en que la gente se monta unas ideas que requieren millones de financiación, que igual es una gran idea pero ¿y si no puedes? Es como si dices que en vez de un bar quieres montar una cadena de veinticinco franquicias en veinticinco países diferentes. Que dices: oye, monta primero el bar».

Burbuja aceleradora y de eventos

Una forma cada vez más común de empezar un proyecto son precisamente esos programas de aceleración como Wayra – según los criterios para contarlos hay unos 100 en Europa o unos 67 en España -, que acogen proyectos adquiriendo una parte. Alrededor del 80% de las startups fallan, pero si una sale bien – se vende o sale a bolsa – todos ganan.

Para encontrar inversores también hay eventos de presentación de empresas. El más grande de Europa el Web Summit de Dublín. Bonilla acudió como partner y cuenta que «hablé con empresas españolas y me contaban que había un pseudoproceso para hacerte creer que te estaban seleccionando. Te daban la posibilidad de pagar 1.000 euros al día para estar allí. Era como una granja de gallinas: pasillos con un metro cuadrado para cada startup, con lo cual por mucho inversor que vaya… Aunque un inversor quisiera ver todas las presentaciones no podía, porque en paralelo había charlas. Las startups presentaban a otras startups. Es cuando dije: dios mío, son el payaso y el público que paga la entrada del circo. Hay eventos más pequeños a los que merece la pena ir, pero en estas ferias al final te encuentras gente como tú».

Burbuja ‘quiero ser como Silicon’

«Entiendo el sentimiento de burbuja. Pero si miras a los números, a los activos de riesgo, no puedes compararlo», afirmaban desde Earlybird Venture Capital, un fondo de capital riesgo en Berlín – la segunda capital tecnológica de Europa – en The Washington Street Journal sobre el Web Summit. «Lo que estamos intentando es construir una cultura más emprendedora en Europa». En la Comisión Europea insisten cada vez más en parecerse a Silicon Valley, mientras los expertos les aconsejan crear condiciones que promuevan la innovación, no replicar el modelo. Y por una cuestión de tamaño de la inversión, apunta Arias, «crear unicornios en Europa todavía es muy difícil».

«Este será el juicio de la historia a vuestra cultura startup»

«En el mundo startup trabajáis deprisa para hacer a otra gente rica. Otra gente. Sois una pequeña élite de jóvenes muy inteligentes que trabajan para una élite aún más pequeña de financieros baby-boomers. Así pueden comprar gobiernos, callarlos, destruir la clase media… Y ese será el juicio de la historia a vuestra cultura startup: fue una alianza tácita entre las nuevas empresas de las favelas hackerspaces y los paraísos fiscales». En su conferencia en Next Berlín – otro evento de internet – del año pasado, Bruce Sterling, autor de ciencia ficción y colaborador en Wired incluyó la cita anterior en su discurso.

No es el único que ha criticado el acelerado rumbo que ha tomado la creación de negocios de internet. Por citar otros textos, uno en Wired sobre que ‘Silicon Valley no es una meritocracia y es peligroso convertir a sus emprendedores en héroes’, otro sobre las actitudes de algunas personas en San Francisco que no representan a la industria tecnológica y referencias a otros que, según el autor, sí y otro sobre el poco debate mediático en cómo la comunidad tecnológica participa en el contexto socioeconómico. Al autor le sirvió, por cierto, para introducir que dejaba de trabajar ‘haciendo juguetes para ricos’ y que, en su lugar, empezaba a trabajar en el sector público de Reino Unido, que está impulsando la digitalización e innovación de la administración.

¿Burbuja, decías? Como concluye Canet, que lleva años observando el mundo del emprendimiento tecnológico en Londres, «yo creo que más que una burbuja es una moda, porque no hay nada que explotar. Genera puestos de trabajo, nuevas empresas, fomenta la economía. Si se pierde dinero será dinero de capital riesgo, pero se habrán generado empresas y experiencia. El tema es si es una economía real o no y si todas estas startups, en algún punto, hacen lo suficiente como para cubrir las demás».

Fuente: http://www.eldiario.es/turing/Toma-dinero-corre-burbuja-puntocom_0_222228067.html