Un tema de rabiosa actualidad: en los últimos meses la población española ha sido espectadora de una continua y constante mutación de cajas de ahorro en toda España. El paso consiste en pasar de caja de ahorro a banco. Para muchos, podría parecer que no existen diferencias entre una caja de ahorro y un banco […]

Un tema de rabiosa actualidad: en los últimos meses la población española ha sido espectadora de una continua y constante mutación de cajas de ahorro en toda España. El paso consiste en pasar de caja de ahorro a banco. Para muchos, podría parecer que no existen diferencias entre una caja de ahorro y un banco y es que en efecto, para muchos ciudadanos (quizá la mayoría), la función de ambas entidades es la misma y consiste simplemente en la conservación del dinero ganado cada mes.

Pero el trasfondo contiene grandes diferencias entre una Caja de Ahorro y un Banco. Como viene siendo costumbre durante estos últimos meses, la causa de todas las mutaciones que la sociedad occidental está experimentando es la crisis económica mundial que está arrasando con el modus-operandi financiero y social en Europa. Xavier Sala-i-Martín ofrece una visión muy esclarecedora que será empleada para facilitar a comprensión del sistema bancario.

En cualquier caso, ¿por qué estamos viendo la aparición de nuevos productos bancarios tales como Bankia o la nueva La Caixa Bank? Este artículo trata de exponer los motivos por los que muchos directivos de las finanzas se percatan que crear un banco podría ser la única salida viable para las reformas que la crisis global está imponiendo en Europa.

El contexto financiero: reformas necesarias para resistir la crisis económica

El negocio bancario, desde un punto de vista general, consiste en obtener dinero de los depositantes (personas que confían su dinero a la entidad financiera en cuestión) pagando poco y luego prestar ese dinero cobrando mucho. El juego de intereses pagados y a pagar por los clientes permite este margen de beneficios. Cuando los ingresos son superiores a los costes (éstos últimos notablemente ligados a la morosidad y los impagos), el valor del capital de la entidad aumenta. En el caso contrario, al tener pérdidas, el valor del capital se reduce. La insolvencia de un banco se produce cuando el banco ha perdido mucho dinero y se queda sin capital.

Es muy importante que los bancos ganen dinero o en todo caso, dispongan de suficiente capital para hacer frente a las posibles pérdidas evitando así, la insolvencia. Pero entonces, ¿cuanto capital se considera suficiente? Depende de la cantidad de préstamos que la entidad haya concedido y de lo arriesgados que sean (es decir, de la probabilidad de que no sean devueltos). Por ejemplo, una entidad dispone de un capital de 10 millones y ha concedido préstamos por un valor total de 1.000 millones. ¿Tiene suficiente dinero? Si el riesgo de que los préstamos no sean devueltos es del 5%, que corresponde a la tasa de morosidad actual en España, el banco sabe que va a perder el 5% de 1.000 millones, es decir, 50 millones y por tanto, no tiene suficiente capital. Si por el contrario, la entidad dispusiese de 100 millones de capital, podría hacer frente al riesgo con total tranquilidad prestando los 1.000 millones. Por otro lado, si el riesgo estuviese situado en un 0,5%, el banco sabe que va a perder tan solo 5 millones y en ese caso, incluso con un capital de 10 millones podría hacer frente a las posibles pérdidas.

Se puede concluir que lo importante en un banco es su tasa de capitalización, es decir, la relación entre el capital del banco y los créditos ajustados por la tasa de riesgo. Pero, ¿cuándo se considera la tasa de capitalización suficientemente alta? La respuesta la aporta la normativa vigente antes de la crisis (conocida como Basilea II) y que dictaba que la tasa debía ser del 2%. Revisada tras la crisis, la nueva normativa Basilea III exige una tasa del 7%. Se requiere un colchón superior entre el capital del banco y lo que puede llegar a prestar. Un banco con un capital de 10 millones podía prestar hasta 500 millones antes de la crisis y 143 millones con la nueva normativa.

El problema es que obviamente, el banco obtiene su beneficio por el dinero prestado (intereses a cobrar por el préstamo) y si se reduce la capacidad para prestar dinero de un banco se reducen sus fuentes de ingreso. Su negocio se reduce y los bancos, ya de por sí debilitados por la crisis recibirán un nuevo perjuicio con la nueva Basilea III. Por este motivo, los gobiernos europeos han decidido que la normativa se aplicará suavemente y entrará completamente en vigor en 2019.

Otra pregunta se plantea: ¿qué pasa cuando un banco no puede hacer frente a la normativa sobre la tasa de capitalización o se asoma al abismo de la insolvencia? Pues simplemente debe aumentar su capital solicitando más dinero a sus accionistas. Lleva a cabo una ampliación de capital.

Y entonces volvemos a la realidad. Última semana de Enero 2011, debido a la falta de confianza en unas cajas y bancos que han perdido una cantidad ingente de dinero con los créditos a la construcción durante la burbuja inmobiliaria, el Gobierno de España opta por inyectar confianza elaborando un decreto ley que va a exigir una tasa de capitalización del 8% (superior a la exigida por la normativa Basilea III) para los bancos y del 10% para las cajas. La medida se aplicará plenamente en ¡Septiembre 2011!. Esta exigencia pactada de antemano tiene como único objetivo generar confianza.

Y aquí aparece el problema, las cajas difieren de los bancos por no disponer de accionistas al ser una empresa simple y llana. La ampliación de capital no es posible en las cajas de ahorro al carecer de accionistas y la nueva normativa obliga por tanto a las cajas a aumentar de forma imposible sus beneficios para poder alcanzar la tasa de capitalización exigida. Eso no va a suceder y por tanto se abren dos vías para las cajas: la conversión a bancos o dejar que el Estado las compre, al menos en parte. Convertirse en banco o nacionalizarse. Sin entrar en la discusión de si el gobierno tiene suficiente dinero como para «salvar» todas las cajas que no se conviertan a banco, lo que parecía realmente difícil se va a hacer realidad.

Y es que la conversión de caja de ahorro a banco es un proceso extremadamente complejo y controlado. Pero Isidre Fainé, presidente de la caja de ahorros más importante de España (La Caixa) ha abierto el camino de una idea brillante, arriesgada y valiente. La Caixa se convertirá en banco y le permitirá alcanzar incluso una tasa de capitalización superior a la exigida por el gobierno y además podría haber salvado la economía española al haber mostrado el camino a seguir por lo que pronto serán las ex-cajas de ahorros. El método para lograr cumplir con la ley a través de las ampliaciones de capital está en marcha.

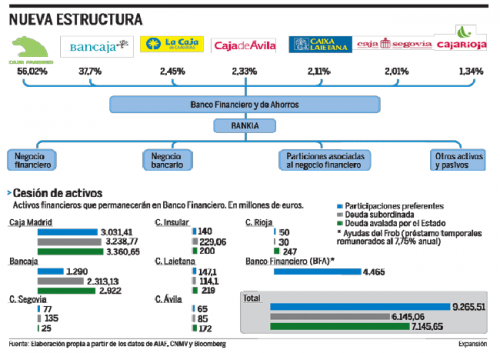

El ejemplo de Bankia

En 2010, tras el anuncio del Gobierno de aplicar la reforma mencionada anteriormente, se forma la entidad «Banco Financiero y de Ahorros» (BFA) formado por las cajas de ahorro Caja Madrid y Bancaja y a cuyo proyecto se han unido Caixa Laietana, Caja Insular de Canarias, Caja de la Rioja, Caja Ávila y Caja Segovia para, como se ha descrito, formar un banco: Bankia. Objetivo: poder hacer frente a la exigencia del gobierno.

Concretamente, el BFA cederá su negocio financiero a Bankia que se convertirá en el «banco bueno» que ofrecerá la matriz BFA. Por su parte, BFA se encargará de comprar los inmuebles de peor calidad o en situación de impago. La matriz, BFA, contará con un activo respaldado por la emisión de 74 emisiones de deuda por un valor de 22.500 millones de euros.

Si bien la opinión de las agencias de calificación es totalmente despreciable por su demostrada escasa fiabilidad, sí que es a considerar la opinión de las entidades bancarias que van a controlar la salida en bolsa de Bankia: Bank of America Merryll Llynch, JPMorgan, Deutsche Bank y UBS. Concretamente las dos últimas entidades (alemana y suiza respectivamente) no ven con buenos ojos la situación ni del BBVA, ni del Santander y proponen vender sus participaciones. Además, no consideran como buen gestor a Emilio Botín, presidente del BFA para un proyecto de gran envergadura por sus antecedentes más que normales.

Así pues, esta nueva aglomeración de bancos que responde nada más y nada menos que a la necesidad de sobrevivir, incentivada por el Gobierno para generar confianza, está obligando a diversas cajas de ahorro a activar un proceso de gran envergadura para lograr continuar ofreciendo los servicios. Bankia ha requerido de la unión de diversas entidades de ahorro, La Caixa avanza por sí sola hacia la bolsa y las demás parecen condenadas a desaparecer.

El futuro que cabe esperar

Todavía es temprano para elucubrar alguna conclusión que podría ser excesivamente precipitada pero se pueden enunciar ya algunas constataciones previas. Es cierto que en el seno de Bankia, todos sus componentes van a conservar su nombre comercial, su acción social y ciertos edificios históricos traspasando «únicamente» su activo y su pasivo a la cúpula de gestión del Banco Financiero y de Ahorros. El objetivo parece ser intentar que la mayoría de los clientes de las respectivas cajas de ahorro no se percaten del cambio a bancos.

Pero cabe cuestionarse sobre la obra social de estos nuevos bancos. Con la capacidad de financiarse por los accionistas y con la presencia de éstos mismos que exigirán resultados y reducción de gastos considerados como innecesarios, ¿qué futuro tienen las obras sociales de los bancos que se forman actualmente? En otras palabras, ¿permitirán los accionistas que su dinero se destine a una división poco rentable cuyo objetivo es la ayuda? Lo más probable es que se conserven en un principio pero con el tiempo, la obra social de las cajas sea la receptora de recortes que la llevarán a la más que probable desaparición.

Se perderá probablemente el último lado bueno de las entidades financieras y se pasa a un modelo nuevo que podría aportar salvación pero también pérdidas. ¿Podrá La Caixa Bank competir contra todo el elenco Bankia, BBVA y Santander?. ¿Cómo serán percibidas éstas entidades españolas por el conjunto inversor extranjero? Dado el contexto de falta de confianza (falta sedada por la inyección de capital en Grecia) en Europa y España, es muy probable que las entidades de calificación juzguen a la baja este cambio. Así pues, es más que probable que como mínimo el inicio de esta andadura sea más bien difícil…

Referencias:

Xavier Sala-i-Martín – Ex-Cajas de ahorro (www.lavanguardia.es)

Agradecimientos a Lucas por el artículo de Xavier Sala-i-Martín

Diario Expansión – edición digital (http://www.expansion.com/2011/04/29/empresas/banca/1304032746.html)

Fuente: http://the-darksideofthe-moon.blogspot.com/2011/07/mutacion-en-el-siglo-xxi-cajas-de.html