Uno de los mayores gestores de fondos del mundo, BlackRock, “apuesta por la banca española y sube su peso en CaixaBank, Sabadell y Bankinter. Su participación en Caixabank alcanza máximos, con el 3,13% del capital”, informó el pasado 6 de mayo Europa Press, que tuvo acceso a información de la Comisión Nacional del Mercado de Valores (CNMV).

El economista Carlos Sánchez Mato relaciona en buena medida esta presencia con la “hiperprotección” estatal y a que, gracias a esta y a los subsidios, los grandes fondos logran significativas ganancias.

En la siguiente entrevista, realizada por correo electrónico, afirma que el Banco de España opera como lobbista de la banca privada. Y también aporta datos inéditos de su tesis doctoral, que publicará en breve, titulada El papel de las ayudas públicas en el funcionamiento del sector bancario privado. ¿Medidas excepcionales o dependencia estructural? Estudio del caso español (1980-2019). Carlos Sánchez Mato es profesor de Economía en la Universidad Complutense de Madrid y responsable de elaboración programática en Izquierda Unida.

-En noviembre de 2019 el Banco de España calculó en 65.725 millones de euros las “ayudas” al sistema financiero español tras la crisis de 2008, de los que 54.353 millones corresponden a fondos públicos aportados por el FROB y 9.745 millones al Fondo de Garantías de Depósitos bancarios. ¿Estás de acuerdo con esta cifra en el cálculo de las “ayudas”?

La última información del coste del rescate bancario fue publicada por el Banco de España el 20 de noviembre de 2019 con datos hasta finales de 2018.[1] Tengamos en cuenta que no es lo mismo coste efectivamente sufrido que las ayudas públicas proporcionadas que son muy superiores. Comencemos por el coste, es decir, por el quebranto ya ocasionado a las arcas públicas que sería según nuestros cálculos, 22.795 millones de euros superior al reflejado por el Banco de España. El coste total a finales de 2019 ascendía a 88.520 millones. Pero no es una cifra cerrada porque solo al finalizar la liquidación de los activos de Sareb, el conocido como “banco malo” podremos contabilizar con exactitud la totalidad de dicho coste. Por tanto sigue siendo una cifra gigantesca, pero provisional.

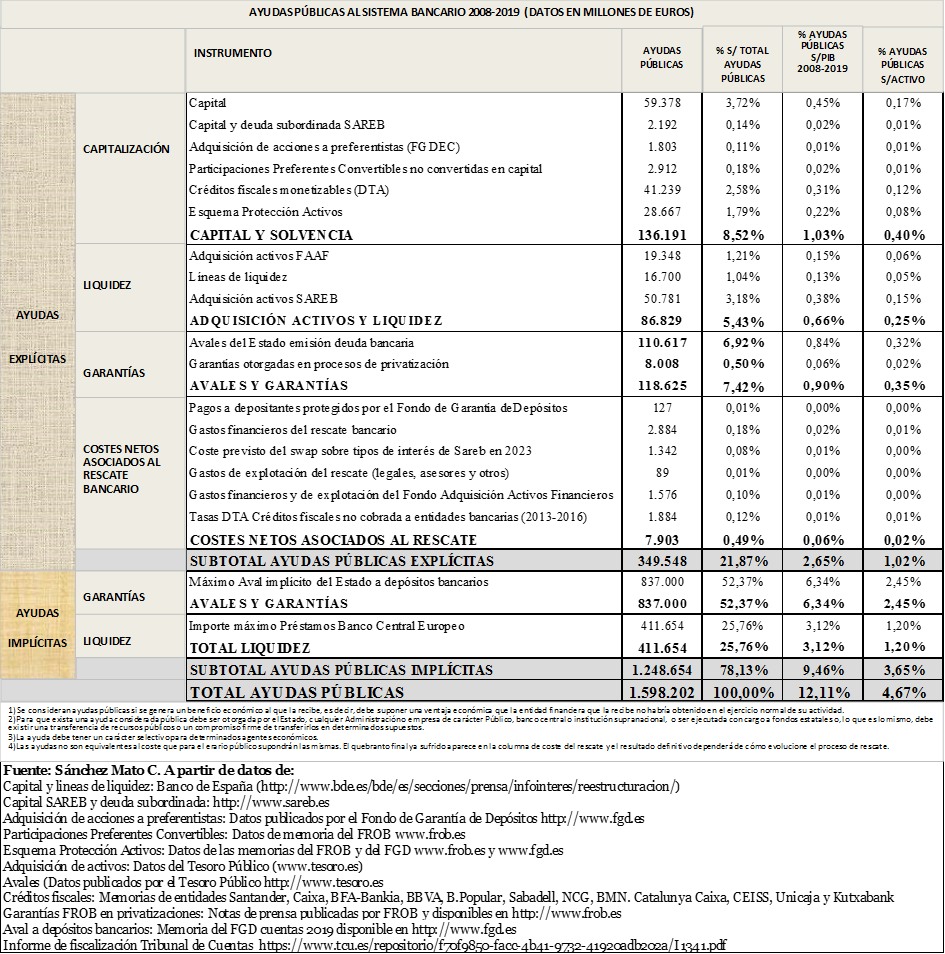

Sin embargo, el total de las ayudas públicas facilitadas al sector bancario en el período que va de 2008 a 2019 es muy superior a esta cantidad que ha sido finalmente coste. Ascendió a 1,6 billones de euros, el 21,9% han sido ayudas explícitas mientras que el 78,1% restante fueron ayudas implícitas. El extraordinario esfuerzo público para sostener a las entidades bancarias ha sido del 12,11% del PIB acumulado del período y el 4,67% de los activos totales de las entidades de depósito.

La capitalización y la mejora de la solvencia de las entidades ha absorbido 136.191 millones de euros, el 8,5% de las ayudas públicas totales, los costes netos sufridos en el rescate han supuesto el 0,5% del total, 7.903 millones de euros. A los instrumentos de liquidez, préstamos y adquisición de activos se han destinado 498.483 millones de euros, el 31,2% de las ayudas públicas y al suministro de garantías proporcionadas a las entidades de depósito se han dedicado 955.625 millones de euros, el 59,8% restante.

De la existencia de una consolidada estructura de ayudas públicas implícitas a las entidades de depósito se han derivado durante el período 2008-2019 unos considerables beneficios operacionales por las condiciones normativas y de precio concesionales que posibilitan a los bancos obtener márgenes y costes más reducidos que los que sufren si existiesen precios de mercado y si los Estados pudiesen acudir a financiarse al Banco Central Europeo en idénticas condiciones que las entidades de crédito.

La ingente cantidad de ayuda pública condiciona el comportamiento y la actuación de las Administraciones Públicas ante las decisiones a adoptar en situaciones de iliquidez o insolvencia de entidades de crédito. También estimula comportamientos más arriesgados por parte del sector y comporta un considerable riesgo moral para el futuro. El detalle de todo esto será publicado próximamente en mi tesis doctoral que estudia cuarenta años de ayudas públicas gracias a las cuales ha funcionado el sistema bancario.

-El endeudamiento de los bancos españoles con el Banco Central Europeo (BCE) se situó en abril en 290.000 millones de euros y el de la banca europea en 2,1 billones. ¿Se trata de una forma de “rescate” encubierto?

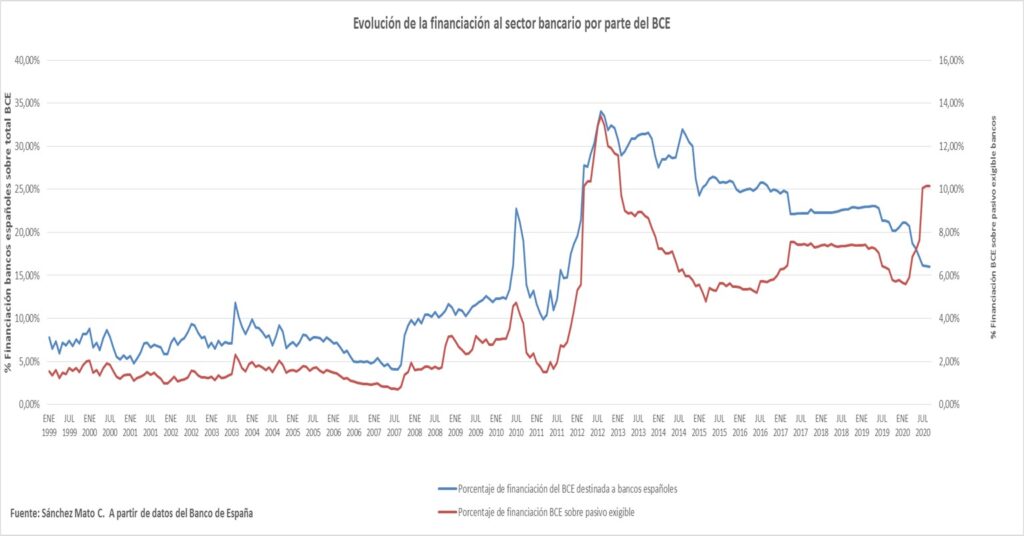

Por supuesto. Ni siquiera podríamos denominarlo “encubierto”. Es clarísimo y evidente para cualquiera que tenga ojos en la cara y lo analice. La financiación del Eurosistema a las entidades bancarias de la Eurozona utilizando las operaciones de política monetaria, ascendía a unos 438 mil millones de euros en junio de 2007. Prácticamente se triplicó para llegar a 1,21 billones de euros en agosto de 2012. La relajación que supuso la aceptación de las condiciones de rescate de Grecia redujo a 533 mil millones de euros en diciembre de 2015, menos de la mitad de los máximos alcanzados tres años y medio antes.

Siguió un período de subida hasta finales de 2017 para llegar prácticamente a los 766 mil millones de euros que anticipó una reducción hasta el punto de inflexión en diciembre de 2019. A partir de ahí, crecimiento exponencial del 148% para alcanzar la cifra récord de 1,6 billones de euros en septiembre de 2020. Las entidades bancarias españolas han obtenido una significativa parte de esa financiación que, recordemos, obtienen en condiciones concesionales. Es decir, los préstamos no los pagan ni mucho menos a precios de mercado. No debería la gente olvidar que los adalides del “libre mercado” se hacen millonarios aplicando condiciones de favor en las operaciones que les afectan…

Las entidades bancarias españolas financian más de un 10% de su pasivo exigible gracias al BCE a tipos que actualmente son NEGATIVOS. Es decir, no solo no pagan por esos préstamos sino que cobran por ellos.

Si eso no es un rescate…

-¿De qué modo explicarías a un profano en Economía la importancia de que la SAREB o “banco malo” impute al Estado –en concepto de deuda pública estatal- su deuda de 35.000 millones de euros?

Era algo que sabíamos que iba a ocurrir y que anunciamos desde 2013.

Queda feísimo autocitarse pero todos los lectores de Rebelión.org conocen que desde la constitución de Sareb, realizada por el PP, el objetivo era retrasar el reconocimiento del desastre. La configuración del “banco malo” consistía en que, entre todos y todas poníamos el dinero y la financiación de este instrumento para absorber parte del agujero del sistema bancario, pero sin que se notase.

En Sareb el Estado tiene el 45% de las acciones y pone el 96% de los fondos. El truco estaba en decir que, como no teníamos la mayoría, la deuda no nos la apuntaban. Por cierto, a los accionistas privados que se repartían el 55% del resto de acciones, tampoco se les asignaba su parte de la deuda porque los “trocitos” de cada uno tampoco constituían mayoría.

Al final, la deuda “no era de nadie”.

Lo llaman contabilidad creativa y no ha colado, claro.

-La gran banca española ha declarado unos beneficios que suman 7.825 millones de euros en el primer trimestre de 2021. ¿Son reales estos balances o se producen operaciones de “maquillaje” contable?

La banca está haciendo menos dotaciones para futuras insolvencias de lo que debería. No lo digo yo, son indicaciones publicadas por el propio Banco de España. De hecho, si la morosidad está en términos tan reducidos en la actualidad tiene que ver con las medidas adoptadas por el gobierno de coalición. Los avales del ICO, los ERTE o las moratorias para retrasar el pago de créditos están facilitando que no se disparen los impagos. Estas medidas son otro “flotador” más proporcionado a las entidades bancarias.

-¿Cómo valoras la actuación del gobierno español en CaixaBank, entidad sometida a un ERE y en la que el Estado controla el 16% del accionariado?

Una verdadera vergüenza que la ministra Calviño haya alentado la absorción de Bankia que, a nadie se le escapa, iba a llevar aparejada una reestructuración que supondría cierre de oficinas, despido de personas y abandonar cualquier posible “sueño” de recuperar una banca pública. Por supuesto hay que dejar claro que, aunque el FROB ahora sea propietario “solo” de un 16% de la entidad resultante, Caixabank no haría nunca nada sin la aquiescencia del Ministerio de Economía. Si Calviño dice que se bajen el sueldo los miembros del consejo de administración, se lo bajan. Si dice que no se despida a nadie, os aseguro que retiran el ERE.

Que no nos tome el pelo. Que ejerza el poder que tiene. Si no es capaz, que dimita.

-¿Actúa en la práctica el Banco de España, y su presidente Pablo Hernández de Cos, como organismo supervisor y “para promover el buen funcionamiento y la estabilidad del sistema financiero”?

Por supuesto que no. El Banco de España y su gobernador funciona como lobbista del sector bancario privado. No es cosa reciente. Desgraciadamente siempre fue así. Pero no debería ser así. Si se hubieran dedicado a controlar los balances de las entidades bancarias en vez de a simular modelos para abaratar el despido, otro gallo hubiese cantado…

-¿Qué te sugiere el hecho de que el fondo de inversión estadounidense BlackRock sea el principal accionista del BBVA y del Banco Santander?

Los grandes fondos de inversión saben dónde ponen el dinero. Lo hacen en un sector, el bancario, que está hiperprotegido por los estados y que gracias a los subsidios públicos obtienen sustanciosas rentabilidades. Realmente para que puedan seguir lográndolas, tienen que condicionar las legislaciones y normativas que ponen en marcha los gobiernos. Por eso Pedro Sánchez se preocupa mucho más de caerles simpáticos a estos “grandes inversores” que a satisfacer las necesidades de la gente que tiene que dedicar más de un cuarenta por ciento de sus ingresos a pagar el alquiler…

-Por último, los presupuestos de 2021 elaborados por el gobierno de PSOE y Unidas-Podemos incrementan el impuesto a las rentas del capital, el del Patrimonio (un punto en el gravamen del último tramo, el situado por encima de los 10 millones de euros) y limita las exenciones en el de Sociedades. ¿Lo hace de manera suficiente o pesa todavía la frase de Zapatero, en 2003, en una entrevista a El País: “Bajar los impuestos es de izquierdas”?

Absolutamente insuficiente. Los 206 mil contribuyentes que más tienen siguen siendo tratados como reyes. Pagan una media del 0’16% sobre su patrimonio total. 96 veces menos que la tributación que tiene el consumo a través del IVA que supone una media del 15’3%. Se trata de un privilegio inadmisible. Hay que actuar y cuanto antes. Si además de acabar con los regalos fiscales de Madrid a sus 18.587 ricos, hiciéramos que los de todo el país tributasen de media un 1’5% de su patrimonio total, conseguiríamos 9.195 millones más de recaudación anual, casi un 7% más de los actuales ingresos corrientes de las comunidades autónomas.

Hay que ir mucho más allá.

Nota: