“La estabilidad económica del país empieza por la moneda, no forcemos una devaluación acelerada del lempira sin tener capacidad para enfrentar un mercado Internacional más competitivo y la especulación, vamos despacio» (Jorge Bueso Arias, economista keynesiano y banquero)

No cabe duda que el llamado neoliberalismo en sentido estricto, como lo concibe el maestro italiano Alberto Mingardi y doctor en Ciencias Políticas, en el caso particular de la política monetaria y cambiaria, siempre estará en contra de un Banco Central que contribuya a decisiones “acertadas” de políticas económica del gobierno. Se trata de aislar no solo la institución de las decisiones en materia de política económica en cuanto al estímulo de la demanda agregada para generar empleos, sino también de otorgarle a los bancos privados y agentes económicos reales el manejo de la política monetaria y cambiaria.

Se recomienda que el Banco Central sea una institución autónoma dotada de capacidades técnicas que permitan corregir, en determinado momento, los abusos del gobierno en cuanto al uso de recursos (impuestos y préstamos) para la inversión productiva y satisfacción de las necesidades básicas de la población. Una regla básica es que el gobierno no puede o debe recurrir al Banco Central para financiar su déficit fiscal, mucho menos para utilizar las reservas monetarias para estimular la inversión productiva, e incluso pagar deudas con los acreedores externos cuando todavía hay “espacio” para aumentar la tributación y reducir el gasto público.

En Honduras hay evidencia que están reglas no se han cumplido. En los gobiernos liberales de 1982-1989 se utilizaron mecanismos de financiamiento del gasto de gobierno relacionados con aumento de la oferta monetaria cuando los recursos externos fueran insuficientes o no estaban disponibles. En teoría monetaria pura, ello impacta en los precios y genera mayor inflación. Contrario al argumento monetarista, no fue muy visible una correlación directa entre más dinero igual a más inflación, ya que el grado de ociosidad de la economía es muy alto, muy por encima del deterioro de la relación de términos de intercambio y aumento de costos por importaciones de derivados del petróleo; pero también con un mercado cambiario especulativo y concentrado.

El presidente Rafael Leonardo Callejas (1990-1993), prometió no devaluar la moneda, pero fue una de las recomendaciones que surgieron del Foro sobre la construcción de las Bases de Un Nueva Modelo Económico para Honduras, donde el conferencista principal era Arnold Harberger de la Escuela de Chicago. En el mes de Marzo de 1990 autorizó la devaluación de un 100%, cuando, según expertos, caso de Edmundo Valladares (economista cepalino), la sobrevaluación monetaria en 1989 era menor del 36% (utilizando como indicador el tipo de cambio efectivo real). [1] La idea era liberar la divisa en el mercado cambiario, pero tuvo que retroceder por las presiones inflacionarios al ser la economía hondureña muy dependiente de las importaciones de bienes y servicios, sumado al impacto negativo en el salario de las personas.

En el gobierno Carlos Roberto Reina (1994-1998), conociendo las características de la economía hondureña y sus rigideces estructurales (exportaciones concentradas en pocos productos primarios y alta dependencia de bienes e insumos intermedios y de capital), se aprobó un mecanismo de subasta de divisas para permitir asignar los dólares a las prioridades nacionales pero en forma equitativa. Es un mecanismo que estuvo vigentes por más de 25 años, cuando los nuevos ideólogos de la economía de Golpe de Estado recomendaron al presidente Pepe “Lobo” (2010-2013) hacer modificaciones al reglamento, permitiendo una mayor depreciación del tipo cambio con el aval del Fondo Monetario Internacional (FMI).

El gobierno de Juan Orlando Hernández (1994-2021) decidió que este mecanismo era obsoleto y no se ajustaba a las características socioeconómicas del país con un sesgo importador fuerte, donde lo recomendable es que los agentes económicos y cambiarios decidan el precio de la divisa, eliminando el mecanismo de subasta de divisas ideado por Hugo Pino y Guillermo Buezo, expresidentes del Banco Central. Los bancos y demás agentes cambiarios serían los únicos autorizados para capturar las divisas y asignarlas de acuerdo a las demandas de sus clientes, no en función de las prioridades de desarrollo nacional.

Recién el Banco Central de Honduras (BCH) decidió restituir el mecanismo de subasta de divisas (vigente a partir de 13 de abril de 2023), con base a las siguientes justificaciones: a) Unos tres (3) o Cuatro (4) bancos comerciales controlaban más del 80% de las divisas que deberían ser asignadas; b) Los clientes más beneficiados eran los mejores socios de los bancos; c) Las prioridades de asignación de la divisas ignoraban el criterio de equidad; d) El Banco Central no tiene nada que hacer en el mercado de divisas.

El mecanismo de Subasta de Divisas cumplió-eficientemente- con el objetivo de asignar divisas de manera equitativa a los diferentes sectores económicos y público en general, transmitiendo certeza en la obtención gradual de divisas por parte de todos los demandantes. El BCH y el sistema financiero nacional, cuentan con la experiencia suficiente en la operatividad de este mecanismo, el cual permite estabilizar el mercado cambiario, reduciendo presiones especulativas sobre el tipo de cambio, atendiendo la demanda de divisas de acuerdo con la estacionalidad de sus flujos y los ciclos de la actividad económica, a fin de mantener una política cambiaria en beneficio de la economía y principalmente del pueblo hondureño.

“El Gobierno de la República a través del BCH reitera al pueblo hondureño que los resultados macroeconómicos al cierre de 2022 y del primer trimestre de 2023 reportan un buen desempeño a pesar de los choques internacionales adversos, registrando al cierre de marzo de 2023 flujos de ingresos de divisas por USD4, 486.5 millones, que representan USD198.1 millones más que los de igual periodo del año anterior”.[2]

Hay una escalada de críticas sobre esta decisión en materia de política cambiaria, tanto por economistas denominados “libertarios” al estilo de Javier Milei en Argentina, y otros monetaristas “bastardos”. Se sabe que los “libertarios” son enemigos del Banco Central y buscan eliminarlo, en el caso de la Argentina con la dolarización, y otros asumen que los problemas de déficit fiscal e inflación son imputados a aumentos de los agregados monetarios, siguiendo a Milton Friedman y su teoría cuantitativa del dinero.

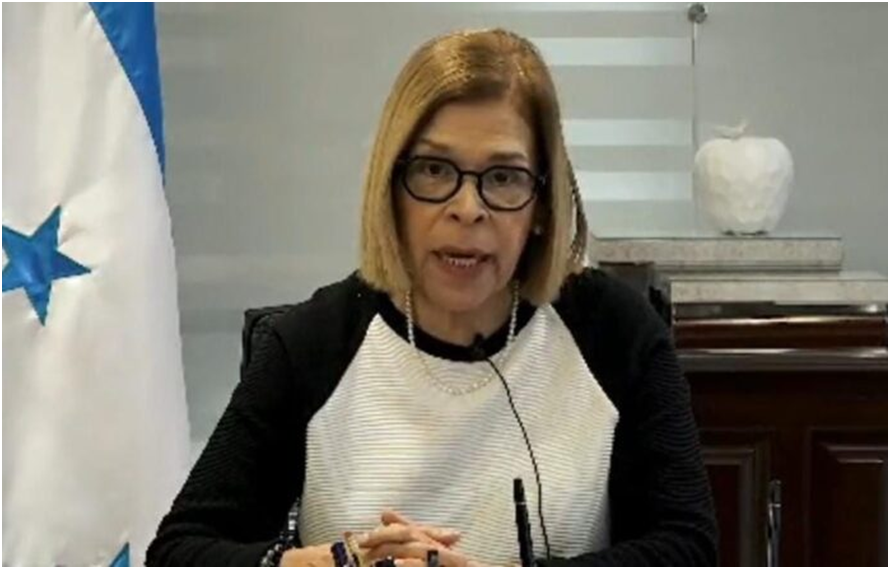

Una crítica que se ha venido haciendo visible, es que en años anteriores se suplió el 100% de la demanda de divisas, y hoy el Banco Central, con el nuevo mecanismo, no cubre ni el 50% de la demanda. El argumento válido de la Dra. Rebeca Santos presidenta del Banco Central, es que el país tiene suficientes divisas para suplir la demanda, pero hay picos a la baja donde la entrega de dólares no se hace el mismo día. En la medida que ingresen más divisas al sistema, ese propósito de los agentes económicos será cumplido.

La segunda crítica es que, al no suplirse la demanda en el tiempo requerido, se genera incertidumbre entre los productores e importadores que ahuyenta la inversión. Si demandas 100,000 dólares, y te los entregan en cinco días, unos 20,000 dólares por subasta, porque te vas a ir del país. Hay un interés político por generar incertidumbre en el mercado cambiario que luce sólido, prestándose a ello reconocidos economistas del país, políticos y empresarios.

La tercera es que se envía una señal negativa a los operadores del mercado cambiario, generando incertidumbre acerca del precio de dólar, como fase previa para la vigencia de un mercado negro o paralelo de la divisa oficial.

Nadie le apostó a que Honduras bajara la inflación a un digito en 2022, igual que la Tasa de Política Monetaria (TPM) de 3%, no generara mayor inflación y afectara el crecimiento del PIB en términos aceptables para la región centroamericana de entre 3.5%-4%; lo cual se está logrando. Hay que tener mayor confianza en las autoridades monetarias del país, lo que no significa renunciar a ajustes de la TPM, en tanto no hemos oído aun que el Banco Central nunca aumentará su porcentaje.

Recién el FMI aprobó un monto global de 822 millones dólares en el marco de un Convenio de 36 meses, con un desembolso inicial de 117 millones de dólares, orientado a promover reformas económicas. Se espera que este convenio y sus disposiciones no eliminen el mecanismo de subasta de divisas y empujen a una política de mini devaluaciones semanales, tal como se propuso y está vigente para la Argentina. La economía hondureña es muy vulnerable a los shock externos, uno de ellos es el aumento de los precios de los hidrocarburos y, otro, la caída en el precios de los productos agrícolas, lo cual afecta la paridad cambiaria, pero una devaluación “rápida” y continua contrae la economía y afecta la producción nacional de productos básicos y salarios.

Notas:

[1]Ver Edmundo Valladares ”50 años de Banca Central en Honduras 1950-2000”. Banco Central, Tegucigalpa, Honduras, 2001, pág. 201.

[2] Banco Central de Honduras, Boletín N. 17/2023 del 10 de abril de 2023.

Rebelión ha publicado este artículo con el permiso del autor mediante una licencia de Creative Commons, respetando su libertad para publicarlo en otras fuentes.